SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev

Облигации ESG: почему следует ожидать усиления воздействия «зеленого пиара»

- 12 мая 2021, 21:08

- |

Регулирующие органы расследуют подозрения в «забавном бизнесе», связанном с так называемыми «зелёными» и «социальными» облигациями.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Произошёл бум так называемого «долга ESG». ESG означает «окружающая среда, общественная деятельность, корпоративное управление».

Эти облигации связаны с компаниями и правительствами, которые стремятся подчеркнуть высокие стандарты в области окружающей среды, социального равенства и этического управления. Инвесторы поглощают этот вид долгов.

Многие компании и правительства хотят воспользоваться этим высоким спросом. Однако растет беспокойство по поводу того, что некоторые фирмы лишь на словах демонстрируют так называемое ответственное поведение.

Как сообщило агентство Reuters (4 марта):

SEC сформировала команду из 22 человек, которая сосредоточится на раскрытии публичными компаниями информации о… фондах, выделенных на инвестиции в ESG.

Bloomberg углубились в подробности (29 марта):

В первую очередь обеспокоенность небольшого, но растущего контингента покупателей облигаций вызывает «зелёный пиар»: это когда правительства и компании преувеличивают или искажают свои экологические данные… чтобы удовлетворить лихорадочный спрос, снизить затраты по займам и повысить свою репутацию.

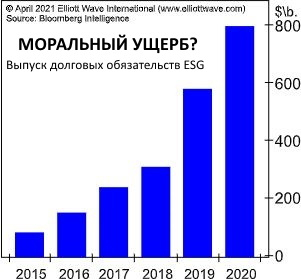

В выпуске Elliott Wave Financial Forecast за апрель был сделан вывод, на основе следующего графика:

За последние пять лет продажи так называемых зелёных облигаций, социальных облигаций и облигаций привязанных к устойчивому развитию выросли с менее чем 100 миллиардов долларов до 800 миллиардов долларов в 2020 году… Оказывается, многие компании, провозглашающие «зелёные» добросовестные отношения, инвестировали очень небольшие суммы в экологически чистые предприятия или не выполняли условия обязательств по облигациям… По мере развития спада будут появляться новые истории об использовании ESG.

Изменение настроения с позитивного на негативное во время финансового спада имеет тенденцию обнаруживать недостатки и проступки. Например, рассмотрим обвал ипотечных кредитов 2007–2009 годов. Ранее, во время повышения цен на жилье, почти никто не обращал внимания на поведение, которое способствовало возникновению огромного количества проблемной ипотечной задолженности. Однако, когда рынок недвижимости и акций обвалился, стало известно о множестве неправомерных действий на ипотечном рынке.

Говоря о «прогрессе», в нашем апрельском финансовом прогнозе также отмечается:

Первый квартал 2021 года стал худшим кварталом по общей доходности казначейских облигаций США за 41 год, с 1980 года.

Анализ волн Эллиотта подсказывает, что будет дальше с рынком облигаций.

Вы можете получить этот показательный анализ в нашем флагманском пакете для инвесторов. Просто перейдите по ссылке ниже, чтобы узнать больше.

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика