Блог компании Tickmill | Взрывной рост спроса на обратное репо ФРС. QE вообще работает?

- 01 июля 2021, 14:54

- |

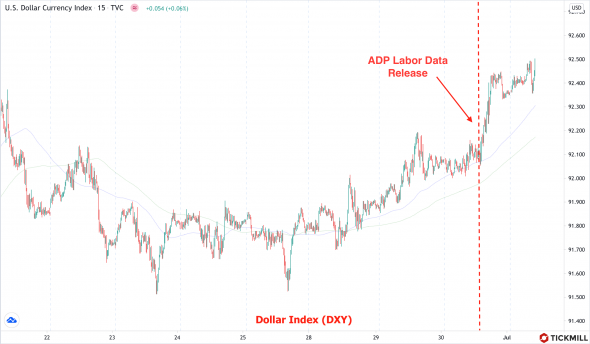

Доллар резко укрепился вчера против основных валют после публикации отчета ADP:

Индекс доллара, который отслеживает обменный курс доллар против шести основных валют, вырос с 92 до 92.40 пунктов и пытается развить бычий моментум сегодня.

Агентство ADP оценило рост рабочих мест в 692 тысячи, при прогнозе в 600 тысяч. Рост рабочих мест уже второй месяц подряд превышает прогноз. В большинстве случаев релиз ADP проходит бесследно для валютного рынка, но в мае и в июне он становился спусковым крючком для повышенной волатильности. Все дело в том, что рынок видит трудовую статистику за июнь как ключевую недостающую деталь от паззла ФРС. Говоря конкретней, рынок по всей видимости полагает, что, если динамика роста рабочих мест и оплаты труда в июне окажется сильней ожиданий, можно будет ожидать что ФРС перейдет к сокращению стимулов раньше тех же Банка Англии и ЕЦБ.

Последние заседания, которые провели два главных Европейских ЦБ, разочаровали инвесторов, ожидавших больше информации по повышению ставок. Сократив подачу ликвидности, ФРС повысит реальную краткосрочную процентную ставку, что оправдывает массивный приток иностранных инвесторов в инструменты денежного рынка США. Это в свою очередь влияет на обменный курс доллара.

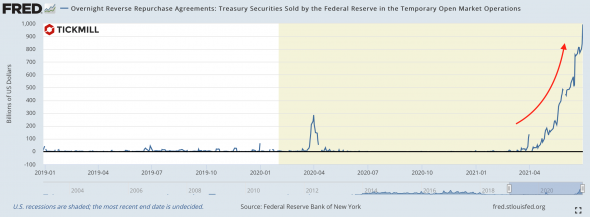

ФРС возможно пора сворачивать QE не только по причине макроэкономических успехов. Последние данные показывают, что банковский сектор, который ФРС насыщает ликвидностью, скупая облигации, не знает куда припарковать деньги в краткосрочном периоде. Начиная с апреля у участников рынка резко вырос спрос на обратное репо – возможность выдать краткосрочный залоговый заём Федрезерву:

Обеспечением сделки при этом выступают Трежерис. Можно посмотреть на обратное репо и под другим углом – это ФРС кредитует участников рынка только не деньгами, а ценными бумагами. Обратное репо, по сути, есть временное количественное ужесточение, ведь первая часть сделки («выдача займа») происходит как спот продажа ценной бумаги участнику рынка. Участник рынка «получает залог», ФРС «получает кредит».

Сейчас процентная ставка по этим вложениям – 0%, но это не останавливает участников рынка. Значит либо в банковском секторе слишком много денег, либо не хватает облигаций на рынке. Две стороны одной монеты. Ситуацию на рынке усугубило снижение темпов заимствований со стороны казначейства начиная с февраля 2021. То есть, на рынок стало поступать меньше облигаций.

Из этого следует, что эффект QE становится все более сомнительным. Чем больше ФРС насыщает банковский сектор ликвидностью, тем больше получает ее обратно. Взрывной рост спроса на репо усиливает ожидания рынка, что ФРС наконец учтет этот момент и перейдет к сокращению темпов скупки активов уже в ближайшее время. Сильный отчет по рынку труда, скорей всего приблизит этот момент.

Разбираем сделки обратного репо и ситуацию на рынке подробнее в сегодняшнем видеообзоре.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

Новости тг-канал

Новости тг-канал

Во втором квартале этого года имеют место и то, и другое (см. баланс TGA и доходности 10-ти леток). С третьего квартала ситуация изменится. Сам по себе размер обратного РЕПО может вырасти хоть до 5 триллионов (но не больше) без проблем.

И да, следите за новостями, покупку бумаг, связанных с ипотекой, будут сворачивать первой. Скоро