Блог им. superdet

ТОП-15 эмитентов ВДО. Список ЛИСП.

- 19 ноября 2021, 15:01

- |

После выхода моей статьи со списком 89-и рассмотренных эмитентов ВДО, возникло несколько споров и несогласий с тем, как расположились эмитенты в сводной таблице. Одни не читали, что эмитенты отсортированы по алфавиту, другие сокрушались, как это финансовая контора попала на первое место после сортировки по полю «инвестиционный риск». В принципе у меня есть ответы на все вопросы, но предлагаю их рассмотреть по порядку.

ТОП-15 эмитентов ВДО. Список ЛИСП

ТОП-15 эмитентов ВДО. Список ЛИСППояснительная записка

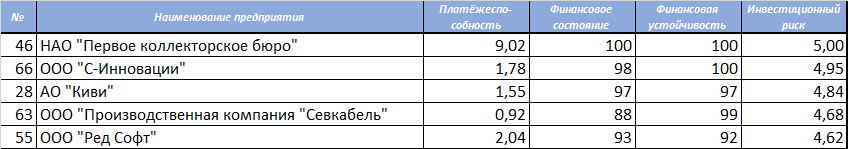

Как я уже писал ранее, недостаточно отсортировать эмитентов по убыванию, чтобы выявить лидера, надо обладать некоторым фильтром и знаниями, чтобы этот фильтр применить. Например, после сортировки списка, первое место уверенно занимает НАО «ПКБ». Справедливо ли это? Давайте обратимся к ранней статье о том "Какие ВДО не надо покупать!? 7 фактов о дефолтах!"

Распределение эмитентов по убыванию инвестиционного риска

Приняв во внимание данные о дефолтах на рынке ВДО, можно смело делить «инвестиционный риск» компании на 2 и… НАО «ПКБ» уже далеко не первая.

Поскольку задача о выявлении лучших оказалась не такой простой, то предлагаю вашему вниманию ТОП-15 эмитентов ВДО, которые прошли через мой фильтр.

Критерии отбора эмитентов ВДО

Для ранжирования предприятий по надёжности, был установлен следующий фильтр:

- платёжеспособность больше или равна единицы;

- инвестиционный риск больше или равен трём;

- разница между финансовым состоянием и финансовой устойчивостью не более десяти баллов.

После фильтрации эмитентов по этим критериям, список значительно уменьшился, что и позволило достаточно легко ранжировать предприятия в списке.

Список ЛИСП. Эмитенты ВДО.

При общении с одним из подписчиков, мне пришла в голову идея по составлению списка самых надёжных эмитентов по итогам финансового года или полугодия. Не мудрствуя лукаво, я так и назвал этот список "Список ЛИСП. Эмитенты ВДО". Если вам эта идея пришлась по душе, пожалуйста, напишите об этом в комментарии.

ТОП 15 эмитентов ВДО за 2020 год

Пройдя через достаточно жёсткий отбор, в моём портфеле эмитенты расположились в следующем порядке.

| № | Наименование предприятия | Платёжеспо- собность |

Финансовое состояние |

Финансовая устойчивость |

Инвестицион ный риск |

| 1 | ООО «С-Инновации» | 1,78 | 98 | 100 | 4,95 |

| 2 | ООО «Ред Софт» | 2,04 | 93 | 92 | 4,62 |

| 3 | ООО «Бифорком Текнолоджис» | 1,12 | 90 | 89 | 4,49 |

| 4 | ООО «Кузина» | 1,65 | 90 | 89 | 4,47 |

| 5 | АО «им. Т.Г. Шевченко» | 1,56 | 91 | 87 | 4,44 |

| 6 | ПАО «Светофор Групп» | 2,88 | 87 | 85 | 4,29 |

| 7 | АО «Минерально-химическая компания „Еврохим“ | 1,62 | 82 | 85 | 4,17 |

| 8 | ПАО „Ашинский металлургический завод“ | 1,01 | 87 | 80 | 4,17 |

| 9 | ООО „ДелоПортс“ | 1,16 | 81 | 85 | 4,14 |

| .10. | ООО „Маныч-Агро“ | 1,02 | 80 | 85 | 4,12 |

| 11 | ООО „ДиректЛизинг“ | 1,02 | 79 | 77 | 3,90 |

| 12 | ООО „ТФН“ | 1,09 | 66 | 69 | 3,37 |

| 13 | ООО „Лизинг-Трейд“ | 1,14 | 63 | 71 | 3,34 |

| 14 | ООО „Юниметрикс“ | 1,63 | 60 | 69 | 3,21 |

| 15 | ООО „Ист Сайбериан Петролеум“ | 1,02 | 59 | 68 | 3,17 |

Список ЛИСП эмитентов ВДО отсортирован по финансовой надёжности эмитента в порядке убывания. Не стоит забывать, что у каждого инвестора собственные критерии надёжности, поэтому приняв решение копировать мой инвестиционный портфель (это не полный мой портфель), вы должны отдавать себе отчёт в том, что ваше и моё отношение к надёжности и риску могут не совпадать, как частично, так и полностью. Никогда не верьте на слово и тому, что видите. Всегда проверяйте. Даже меня. Я могу тупо допустить опечатку. Ссылки по каждой конторе есть в таблице.

Данный список эмитентов составляет 60% от объёма инвестиционного портфеля. Он не гарантирует отсутствие дефолтов, но он позволяет сократить ущерб от дефолтов к минимуму, особенно, если оставшаяся часть из 40% будет заполнена ОФЗ.

Смягчив критерии отбора, например платёжеспособность до 0,8 или инвестиционный риск до 2,5, можно собрать портфель полностью состоящий из ВДО, с заложенным в него 2-3 дефолтами и итоговой доходность (с учётом дефолтов) не менее 9-10%. И, если вас устраивает доходность, то стоит ли бояться дефолтов? Надо просто их принять как должное, ведь вы получаете свою доходность

❗ Дефолт — неотъемлемая часть жизни инвестора. Либо вы её принимаете такой, какая она есть, либо вы всегда будете терять теша себя иллюзией, что вы инвестор.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

теги блога Алексей С.Галицкий

- softline

- акции

- ао "максимателеком"

- ао им. т.г. шевченко

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- Ашинский метзавод облигации

- ашинский мз

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- галицкий

- Гарант-Инвест

- гк пионер

- ГМК Норникель

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Директ Лизинг

- Директ Лизинг облигации

- завод КЭС

- инвестиции

- институт стволовых клеток человека

- искч

- как стать миллионером

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- МаксимаТелеком

- миллион

- миллионер

- мтс

- Нафтатранс

- нафтатранс плюс

- Нафтатранс плюс облигации

- ника

- облигации

- Обувь России

- обувьрус

- Обувьрус облигации

- окей

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПКБ облигации

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- роделен

- Роделен облигации

- роснано

- роял капитал

- Роял Капитал облигации

- русская аквакультура

- самолет

- сдэк

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- Солид-лизинг

- ТАЛАН-ФИНАНС облигации

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- тфн

- финансовый анализ

- хк новотранс

- цитата дня

- шевченко

- Эбис

- ЭБИС облигации

- Электрощит-Стройсистема облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- Энерготехсервис облигации

- юниметрикс

- Юниметрикс облигации

- ЯТЭК

Спасибо за разъяснения

Смотришь отчётность — контора консультации оказывает, идёшь на сайт — фиг вам, дома строят. Опять отчётность смотришь и ничего кроме долгов, хоть бы один кирпич в запасах был.

Когда 10 -20 контор смотришь, вроде порядок с идентификацией по секторам рынка. Когда больше 100, нет порядка.

ТОП-15 — это мой опыт, мой риск, мои критерии. Добавлять в список ту контору, которая по моим же критериям мне не подходит, значит спать плохо при инвестировании.

Данная статья призвана помочь понять, как отбор эмитентов осуществляется на практике с помощью финансового анализа. Если «куча» денег для вас отражает надежность компании, то почему бы и нет? Разве я против? Будьте гибче и на первое место ставьте свои риски потери денег.

А я просто, чем хуже компания тем короче срок) Вообще не беру пока длинных облигаций. Максимум конец 2022 года погашение.

И если будет риск дефолта продам заранее до погашения.

И вопрос зачем нужен ЕвроХим с его 8-ой доходностью?