Блог им. B_igor

"Xорошая компания"- это не то же самое, что "хорошая акция"

- 25 ноября 2021, 19:36

- |

Наткнулся на интересную идею на телеграмм канале «Капитал» (кто не читает очень рекомендую).

Акция StoneCo тикер STNE (NASDAQ). Очень волатильная акция. Финтех Бразилии (более подробно о причинах снижения и бизнесе компании можно почитать например здесь www.fool.com/investing/2021/11/18/why-shares-of-stoneco-struggled-this-week/).

Почитав мнение других аналитиков и учитывая хорошие показатели роста бизнеса компании думаю, что это волатильная но очень перспективная долгосрочная инвестиция.

Ниже пост телеграмм канал «Капитал».

web.telegram.org/k/

Часто приходится слышать, что «хорошая компания»- это не то же самое, что «хорошая акция». Не всегда качество бизнеса и темпы его роста отражаются в цене акций, и инвесторы, которые «влюбляются» в саму идею и игнорируют поведение цены, берут на себя большие риски. Хорошей иллюстрацией этого является акция StoneCo (STNE). Этот финтех из Бразилии выходил на IPO в 2018 году, и я прекрасно помню, насколько нереально было получить аллокацию- настолько велик был спрос. Размер заявки на участие значения не имел- что 100к$, что 10м$ не имели никаких шансов, если ты был инвестором «с улицы». Организаторы IPO распределили горячую акцию среди своих ключевых клиентов- хедж-фондов. О чем говорить, если почти 30% всего размещения забрал фонд Баффетта, купивший STNE на 340м$, а еще 100м$ через свою группу Ant инвестировал тот самый Джек Ма, который еще не был в опале у китайских властей.

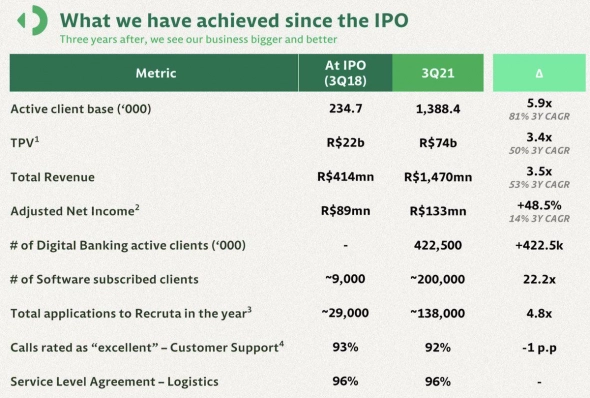

Бумага, которая разместилась в октябре 2018 по 24$, в феврале 2021 стоила в 4 раза дороже. С февраля она потеряла в долларах 83% и сейчас торгуется ниже цены IPO, на уровне 16-17$, с которого ранее она уже дважды «возвращалась к жизни» после распродаж в декабре 2018 и в марте 2020. Сможет ли она вернуться в 3-й раз, я не знаю, но если посмотреть не на динамику акций, а на показатели бизнеса, то с ними как раз все нормально даже с поправкой на девальвацию бразильского реала к доллару на 45%. Число пользователей и доходы выросли в разы, чистая прибыль тоже подросла, хотя и очень символически, если считать в долларах (в таблице финансовые данные приведены в бразильских реалах). То есть, компания работает, бизнес растёт, но акция стоит дешевле в 5,5 раз, чем она стоила 9 месяцев назад.

По-моему, это отличный пример утверждения, что «хороший бизнес» не равно «хорошей акции». И сам по себе факт падения цены такой глубины ничего не означает. Покупать просто потому, что «уже упало», опрометчиво. Ведь что такое падение на 83%? Это падение на 45% (уже «упало»), потом ещё на 45% («ну, теперь-то точно упало») и ещё раз на 45% («все, дальше падать некуда?») Покупать нужно, когда «упало и начало расти». Но это уже совсем другое дело и повод внимательно последить за этой акцией.

- 25 ноября 2021, 20:56

теги блога financier

- ERUS

- peabody energy corporation

- RSX

- S&P500

- smart-lab.ru

- tin

- ZIM Integrated Shipping Services

- акции

- Бразилия

- вопрос

- ГМК Норникель

- доллар

- Доллар рубль

- золото

- индекc

- начинающие трейдеры

- никель

- олово

- платина

- прогноз по акциям

- разное

- рубль

- серебо

- серебро

- технический анализ

- торговые сигналы

- трейдинг

- уголь

- угольные компании США

- форекс