SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. fondbull

Армада: не подкачать во втором полугодии

- 02 октября 2012, 10:59

- |

Компания Армада представила свои отдельные результаты и прогнозы за первое полугодие текущего года. Результаты можно назвать нейтральными: наиболее показательным будет второе полугодие, на которое приходится большая часть выручки. Тем не менее, на фоне замедления рынка Армада понизила прогноз по приросту выручки за 2012 год.

Делая небольшой обзор ситуации на российском ИТ-рынке, я отмечал тенденцию к замедлению темпов его роста. Это можно заметить и по публикациям на сайте эмитента: в апреле компания IDC прогнозировала 14%-ный рост ИТ-рынка в 2012 году, однако в августе она же отметила, что темпы роста имеют тенденцию к уменьшению. И недавно вышел прогноз МЭР, который спрогнозировал прирост российского ИТ-рынка в 2012 году лишь на 6,7%.

Значительная доля российского ИТ-рынка приходится на поставки различного оборудования, однако не так давно Минсвязи выступило с рядом инициатив, которые должны перераспределить распределение доходов по различным его сегментам, по крайней мере, за счет госрасходов. Должна увеличиться доля расходов на ПО и ИТ-услуги; при этом отмечается стагнация рынка серверов. Снижение темпов роста в наиболее крупном сегменте ИТ-рынка и предопределяет его общее замедление.

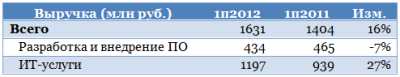

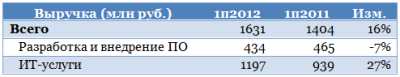

Положение Армады в такой ситуации довольно выгодно: компания занимается именно разработкой ПО и оказанием ИТ-услуг, т.е. стагнация поставок оборудования ее затрагивает слабо. Рассмотрим динамику выручки компании (по данным управленческой отчетности в соответствии с МСФО):

Общая выручка выросла на 16%, т.е. компания, скорее всего, растет быстрее рынка. Однако выручка от разработки и внедрения ПО за полугодие сократилась. Отвечая на вопрос посетителя нашего портала, представитель компании описал это скорее как арифметический момент, так как данное сокращение означает разницу лишь в 1-2 контракта. По итогам года в рамках этого направления ожидается двузначный рост выручки.

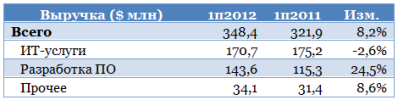

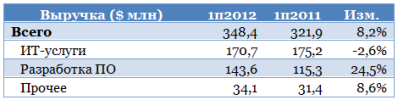

Что же касается ИТ-услуг, то компании удалось показать очень хорошие по сравнению с рынком темпы роста по данному направлению. Кроме того, за аналогичный период темпы роста компании IBS Group — основного аналога, с которым сравнивают Армаду, были несколько скромнее, однако здесь нужно учитывать, что компания отчитывается в долларах, что дало негативный эффект от пересчета валют. Показатели в таблице ниже получены сложением квартальных результатов за 1кв2013 и 4кв2012 (финансовый год компании не совпадает с календарным, календарно эти кварталы совпадают с 1п2012), и не могут точно отражать ее реальные финансовые результаты за выбранный период.

Следует отметить, что основная работа придется именно на второе полугодие: компания сообщает, что исторически на него приходится более 2/3 годовой выручки. Тем не менее, на фоне замедления рынка компания понизила прогноз по росту выручки до 20-25% с прежних 25-30%. При этом компания ожидает сохранение рентабельности по EBITDA на уровне прошлого года, т.е. около 12,2%.

Следует отметить, что рост выручки Армады происходил на фоне практически нулевого прироста по численности персонала (900 чел. против 897 годом ранее). Скорее всего, это и позволяет компании рассчитывать на сохранение уровня рентабельности. Для сравнения: за тот же период численность персонала IBS Group выросла почти на 10% до 8363 чел.

Снижение прогноза по выручке укладывается в тот сравнительный анализ, который был проделан при определении целевой цены по акциям Армады, и я подтверждаю ее на уровне в 380,75 руб. Потенциал роста от текущих уровней составляет 49%.

Акции Армады — неплохая идея среди бумаг третьего эшелона, хотя и сопряженная с рисками ликвидности. Риск размытия доли миноритариев, как было рассмотрено ранее, не очень велик, и будет зависеть от планов развития компании. Также риском компании, хотя он во многом и предопределен спецификой российского ИТ-рынка, можно назвать большой вес в выручке клиентов-госорганизаций и госкомпаний. При этом компания ожидает сохранение имеющихся пропорций по группам клиентов и по итогам 2012 года.

Делая небольшой обзор ситуации на российском ИТ-рынке, я отмечал тенденцию к замедлению темпов его роста. Это можно заметить и по публикациям на сайте эмитента: в апреле компания IDC прогнозировала 14%-ный рост ИТ-рынка в 2012 году, однако в августе она же отметила, что темпы роста имеют тенденцию к уменьшению. И недавно вышел прогноз МЭР, который спрогнозировал прирост российского ИТ-рынка в 2012 году лишь на 6,7%.

Значительная доля российского ИТ-рынка приходится на поставки различного оборудования, однако не так давно Минсвязи выступило с рядом инициатив, которые должны перераспределить распределение доходов по различным его сегментам, по крайней мере, за счет госрасходов. Должна увеличиться доля расходов на ПО и ИТ-услуги; при этом отмечается стагнация рынка серверов. Снижение темпов роста в наиболее крупном сегменте ИТ-рынка и предопределяет его общее замедление.

Положение Армады в такой ситуации довольно выгодно: компания занимается именно разработкой ПО и оказанием ИТ-услуг, т.е. стагнация поставок оборудования ее затрагивает слабо. Рассмотрим динамику выручки компании (по данным управленческой отчетности в соответствии с МСФО):

Общая выручка выросла на 16%, т.е. компания, скорее всего, растет быстрее рынка. Однако выручка от разработки и внедрения ПО за полугодие сократилась. Отвечая на вопрос посетителя нашего портала, представитель компании описал это скорее как арифметический момент, так как данное сокращение означает разницу лишь в 1-2 контракта. По итогам года в рамках этого направления ожидается двузначный рост выручки.

Что же касается ИТ-услуг, то компании удалось показать очень хорошие по сравнению с рынком темпы роста по данному направлению. Кроме того, за аналогичный период темпы роста компании IBS Group — основного аналога, с которым сравнивают Армаду, были несколько скромнее, однако здесь нужно учитывать, что компания отчитывается в долларах, что дало негативный эффект от пересчета валют. Показатели в таблице ниже получены сложением квартальных результатов за 1кв2013 и 4кв2012 (финансовый год компании не совпадает с календарным, календарно эти кварталы совпадают с 1п2012), и не могут точно отражать ее реальные финансовые результаты за выбранный период.

Следует отметить, что основная работа придется именно на второе полугодие: компания сообщает, что исторически на него приходится более 2/3 годовой выручки. Тем не менее, на фоне замедления рынка компания понизила прогноз по росту выручки до 20-25% с прежних 25-30%. При этом компания ожидает сохранение рентабельности по EBITDA на уровне прошлого года, т.е. около 12,2%.

Следует отметить, что рост выручки Армады происходил на фоне практически нулевого прироста по численности персонала (900 чел. против 897 годом ранее). Скорее всего, это и позволяет компании рассчитывать на сохранение уровня рентабельности. Для сравнения: за тот же период численность персонала IBS Group выросла почти на 10% до 8363 чел.

Снижение прогноза по выручке укладывается в тот сравнительный анализ, который был проделан при определении целевой цены по акциям Армады, и я подтверждаю ее на уровне в 380,75 руб. Потенциал роста от текущих уровней составляет 49%.

Акции Армады — неплохая идея среди бумаг третьего эшелона, хотя и сопряженная с рисками ликвидности. Риск размытия доли миноритариев, как было рассмотрено ранее, не очень велик, и будет зависеть от планов развития компании. Также риском компании, хотя он во многом и предопределен спецификой российского ИТ-рынка, можно назвать большой вес в выручке клиентов-госорганизаций и госкомпаний. При этом компания ожидает сохранение имеющихся пропорций по группам клиентов и по итогам 2012 года.

теги блога Инвесткафе

- Forex

- IPO

- LKOH

- odva

- rtkm

- Абрау-Дюрсо

- Автоваз

- акции

- анализ

- аналитика

- Армада

- АФК Система

- Банк Возрождение

- Банк ВТБ

- Банк Москвы

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- ВТБ

- ВТО

- Вторресурсы

- Вымпелком

- выручка

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- дивиденды 2012

- доллар

- Евро

- еврозона

- евросоюз

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- отчетность

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- Сбербанк

- Северсталь

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- ТГК

- технический анализ

- торговля

- Трансконтейнер

- трейдинг

- Украина

- Уралкалий

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- фундаментальный

- Электроэнергетика