Блог им. ruslan_novikov1986

Выход дружественных "нерезидентов". Так ли страшно это знаментальное событие?

- 01 августа 2022, 17:04

- |

Неделя остается до довольно знаменательного события для российского фондового рынка в нынешних реалиях, возобновления доступа к торгам нерезидентов из «дружественных стран». Так ли страшен «камбэк» нерезидентов?

Многие уже высказались по теме, решил и я немного покопаться в доступных данных, чтобы понять возможное влияние этого события на рынки.

Согласно пресс-релиза Мосбиржи: «С 8 августа 2022 года Московская биржа планирует предоставить возможность совершать операции на фондовом и срочном рынках клиентам-нерезидентам из стран, не являющихся недружественными, а также нерезидентам, конечными бенефициарами которых являются российские юридические или физические лица»

Клиенты-нерезиденты получат доступ ко всем режимам торгов на фондовом и срочном рынках Московской биржи. Для предоставления доступа клиентам профессиональные участники (банки, брокеры, управляющие компании) обязаны провести идентификацию клиентов и их контролирующих лиц, а также предоставить дополнительные сведения о клиентах при их регистрации или внесении изменений в данные, представленные при регистрации. Московская биржа добавит новое поле в анкету клиента, заполнение которого участником торгов обеспечит допуск указанным клиентам к торгам на фондовом и срочном рынках биржи.

По умолчанию все клиенты получат неопределенный статус. Для клиентов из России и Беларуси это ничего не изменит: они смогут торговать как раньше, объяснила Мосбиржа в FAQ для профучастников. Чтобы нерезидент получил доступ к торгам, его банк, брокер или управляющий должен выставить соответствующее значение. Информация обновляется на следующий торговый день.

Список «недружественных стран» с последними изменениями во вкладке. Сейчас в нем 49 стран, из основных это страны Евросоюза (27 шт), США, Великобритания, Канада, Австралия, Япония и Южная Корея.

Ознакомившись, как говорится с фактурой, самый логичный путь для анализа, это найти данные по количеству этим самых «нерезидентов» на нашем рынке и понять о каких вообще объемах может идти речь.

Поиски привели к презентации нашего Центробанка «ОБЗОР РОССИЙСКОГО ФИНАНСОВОГО СЕКТОРА И ФИНАНСОВЫХ ИНСТРУМЕНТОВ» по итогам 2021г. Вообще всем рекомендую читать подобные аналитические вещи от лиц, принимающих решения в нашей стране в плане финансовых и фондовых рынков, хотя многим наверное тяжеловато осилить по 80-100 страниц аналитики. На дату выпуска аналитики от ЦБ в начале года, никакого деления на акционеров «дружественных» и «недружественных» стран понятно не проводилось.

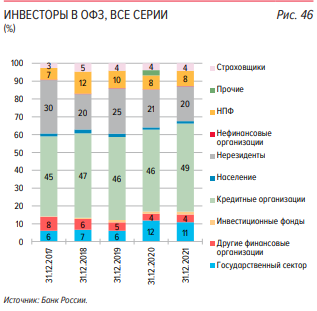

Рынок ОФЗ

Доля нерезидентов в государственных бумагах опустилась с 30% в 2018г. до 20% на начало этого года. При чем, что характерно, сократившаяся доля нерезидентов довольно плавно перетекла в инвестиционные портфели российских банков и государственного сектора. В прошлом году российские Банки купили на аукционах аж 65% размещенного объема.

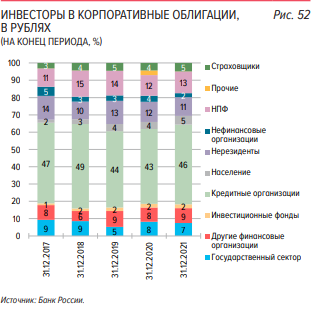

Рынок корпоративных облигаций

В этом секторе структура владения «корпоративными долгами» стабильна последние годы, на долю нерезидентов на начало января приходилось всего 11% от общего объема в рублях. Что интересно, в последние годы желание избавляться от корпоративных облигаций у нерезидентов было гораздо меньше, чем от государственных бумаг, снижение доли составило всего 3%. Здесь все также, как и в ОФЗ- «монопольное участие» российских Банков с половиной всего рынка в портфелях.

В качестве субъективного вывода по облигациям. Что в ОФЗ, что в корпоративных облигациях доля нерезидентов не была определяющей и составляла от 10% до 20% от общего объема, половину всего рынка держат Банки.

Даже при условии «тотальной распродажи» от «дружественных стран», какого-то влияния и навеса на облигации вряд ли мы увидим, доля нерезидентов из «дружественных стран» на этом рынке видится мне совсем минимальной.

С учетом последних тенденций, те же сами Банки и государственный сектор вполне вероятно эту «распродажу» и выкупят, если она вообще конечно будет, хоть в каком-то виде. Да и у многих, денег по итогам прошлого удачного года, вполне достаточно. С учетом неопределенности будущего, вполне логично часть из них разместить в консервативных и надежных инструментах.

Сам также продолжаю держать 2/3 своего капитала именно в облигациях. Решение ухода от рисков в конце прошлой осени и размещение основного капитала именно в облигациях оказалось вполне оправданным.

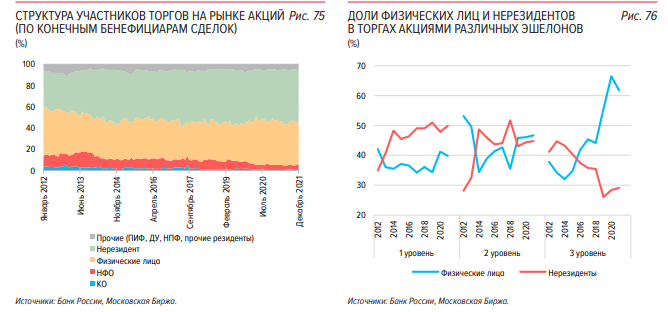

Рынок акций

Суммарно на рынок акций на начало этого года, в структуре участников на долю нерезидентов приходилось около 50% от общих участников торгов.

- 1 эшелон Компаний- около 50%

- 2 эшелон Компаний- около 45%

- 3 эшелон Компаний- около 30%

Здесь в отличие от облигаций, очень существенная доля рынка была в руках нерезидентов. Понятно, что сколько из них представляют «дружественные страны» точно никто не знает и знать не может. Из того, что попалось на глаза, мнение неназванного участника одного из крупных брокеров для российского «Форбс», который говорит о примерно 1%, УК «Альфа-Капитал» говорит о не более 10%.

Если посмотреть в географически-инвестиционном ракурсе, то я полностью соглашусь с представленными мнениями.

Если брать за аксиому, что США, Европа, капиталистическая Азия (Япония, Южная Корея) не будут иметь возможности совершать сделки и продавать, кто у нас остается? СНГ, Ближний Восток, Африка и ЛатАм.

- Африка с Латинской Америкой думаю статистически полностью отсутствуют на российском рынке, инвесторы из Китая и Индии, несмотря на крупность своих экономик, очень локальные рынки в плане модели инвестирования.

- Если взять подробно Китай, в нем до сих пор действует жесткое регулирование в плане отслеживания потоков капитала, как иностранного капитала в Китай, так и китайского за пределы «Поднебесной».

В стране действует система лицензированных программ. Гражданин Китай имеет возможность выхода на иностранные фондовые рынки только через небольшое количество лицензированных брокеров и управляющих Компаний, которым разрешен доступ к иностранным Биржам при полном контроле Коммунистической Партии. Программы и лицензии ограничивают внешние инвестиции не только в инфраструктурном плане, но и в денежном через систему квот.

Т.е государственное управление валютного контроля с определенной периодичностью решает, сколько миллиардов долларов граждане Китая имеют право инвестировать за рубеж. Текущая цифра для 1,5 миллиардного Китая довольно смешная и составляет порядка $160 млрд долларов, которая распределена пропорционально между провинциями. Для Пекина она всего $5 млрд, для Шанхая $10 млрд. Сколько Вы думаете китайцев из Пекина или Шанхая, из возможных $5-10 млрд инвестировали в Россию при возможности инвестирования в более привычные рынки США, Европы и соседних Азиатских стран? Статистику не искал, но логично предположить, что ничтожно мало, как по людям, так и по суммам.

Помимо лицензионных нюансов, Китай еще практикует приостановление текущих лицензий в моменты кризиса, ограничивая вообще вывод капитала из страны, с 2015 по 2018гг. вообще запрещал вывод денег и инвестирование за рубеж. Не забываем и про ограничения в плане покупок иностранной валюты, действующий в Китае. Сейчас китайцам разрешено покупать валюту только в ограниченном объеме для туристических поездок, учёбы за границей или работы. Но им не разрешается переводить активы за границу для покупки недвижимости и ценных бумаг.

- По Ближнему Востоку никогда не вникал в особенности их инвестирования, но тоже сомневаюсь, что много людей там инвестирует, в т.ч в связи с религиозными ограничениями. А кто инвестировал, думаю вряд ли смотрел в сторону далекой России, доля их в России думаю также ничтожна. Если брать арабские фонды, у эмиратской Mubadala было относительно прилично активов (En+, Эталон Групп, Газпромнефть) плюс непубличные активы. Но структура владения я так пониманию не подразумевает их покупку/продажу на Бирже.

- Остается только СНГ.Сколько граждан Казахстана, Армении, Киргизии, Узбекистана и др.стран инвестировали в Россию? Не знаю, но вряд ли также много.

Помним, что с конца июня КИКам (контролируемым иностранным компаниям) с конечными российскими бенефециарами уже разрешено проводить внебиржевые сделки на российском рынке ценных бумаг. Для них уже месяц доступны внебиржевые операции (покупка и продажа ценных бумаг, учет перехода прав собственности, клиринг и хранение бумаг), здесь думаю также, кто хотел продать, уже продал и вышел из российских активов. Но глобально все-таки их модель Бизнес-поведения вряд ли подразумевает продать все российское любой ценой.

С учетом всей инфраструктуры учета, хранения, перехода права собственности и клиринга российских ценных бумаг, которая находится в России, обойти текущие ограничения и перевести например активы из «недружественной» Европы, того же самого многими любимого Кипра в «дружественный» Дубай, минуя российскую биржевую инфраструктуру и оттуда продать, я так пониманию тоже невозможно. Или я ошибаюсь?

Финализируя, подумав и прикинув, не вижу я большого количества «продавцов» российских акций и облигаций из «дружественных стран». Оценить конечно точно невозможно, но думаю, что их количество совсем минимально в общей доли владения, вполне допускаю, что действительно около 1-2%, как говорят некоторые брокеры. По каким-то бумагам, особенно не очень ликвидным, вполне допускаю локальные проливы, но глобально не думаю, что это сильно может негативно сказаться на нашем рынке.

Учитывая специфику регламента, разработанного для этих нерезидентов нашим ЦБ, которая возлагает всю организационную работу на банки, брокеров и управляющих, прогнозирую что с внесением необходимых данных в системах в первые дни возникнут сложности. Интересно конечно услышать мнение от участников этой «хитрой схемы» со стороны нерезидентов «дружественных стран», как этот процесс выглядит для простого инвестора.

Что думаете коллеги? Что ждете с выходом на рынок нерезидентов из «дружественных» стран?

С уважением, Руслан.

теги блога ИнвестЛи|Руслан Новиков

- CF Industries

- En+

- Globaltrans

- INARCTICA

- Mondelez International

- petropavlovsk

- S&P500

- Tyson Foods

- аквакультура

- акции

- алмазы

- Алроса

- алюминий

- аналитика

- банки

- Башнеть

- белуга групп

- бриллианты

- ввп

- газ

- газ для европы

- газ за рубли

- Газпром

- Газпромнефть

- Глобалтранс

- Гонконг

- доллар

- доллар рубль

- евро

- Евроклир

- Европа

- ЕН+

- зелёная энергетика

- золото

- инвестиции в недвижимость

- Инград

- индия

- Интер РАО

- инфляция

- ипотека США

- йена

- Китай

- комодитиз

- контейнерные перевозки

- лента

- лесная промышленность

- ЛСР

- Лукойл

- Магнит

- макро

- медь

- металлы

- Мечел

- Мечел ап

- ММК

- мобильный пост

- морские перевозки

- нерезиденты

- Нефтегазовый сектор США

- Нефтепереработка

- нефтепродукты

- Нефть

- никель

- НЛМК

- Новатэк

- Норильский Никель

- НРД

- облигации

- олово

- Петропавловск

- Пик

- прогноз по акциям

- ПХГ

- Распадская

- РЖД

- Роснефть

- Русагро

- русал

- Русолово

- русская аквакультура

- Самолет Девелопмент

- сахар

- Северсталь

- Сегежа групп

- Селигдар

- СПГ

- сталь

- Сургутнефтегаз

- сша

- татнефть

- торговый баланс

- торговый баланс Китая

- уголь

- удобрения

- форекс

- электрогенерация

- Энел Россия

- Эталон

- юань

- юань-доллар

В моем посте ссылка на презу мосбиржи с указанной статой.