Блог им. sfbankir

Дивидентная Бэквордация в Газпроме. Возможные варианты событий и ТС к ним

- 20 сентября 2022, 10:53

- |

Поговорим о Газпроме ??

красиво движется

Разберемся для начала с формированием справедливой цены фьючерса.

Обычно она выражается как базовая цена актива с учетом лотности самого актива и надбавкой продавца за риск (инфляцию). Эта надбавка выражается в ключевой ставке умноженной на отношение количества дней до экспирации фьючерса на количество дней в году. К примеру, если актив стоит 1000р, ключевая ставка 10%, а осталось 6 месяцев до экспирации, то справедливая цена фьючерса будет 1050.

А что с дивидендами?

Их выплату фьючерсы никак не учитывают. Фьючерс интересует только цена самого актива. Т.е., если известно, что по вышеописанной бумаге будет выплачено 100р дивидендов, то справедливая цена фьючерсов должна составлять 950, т.к. именно на эту сумму изменится цена базового актива. Это все немного упрощенно и в теории, а теперь что мы имеем на практике?

Уже известно, что Газпром может принять решение только о выплате или невыплате дивидендов, но сумма в 51,03р должна остаться неизменной. Тогда мы имеем 2 сценария:

1-й сценарий — это дивиденды одобряют, базовый актив становится дешевле на 51р, а фьючерс должен выровняться. Имеем, что цена базового актива меняется с 244р на 193р, а фьючерс должен упасть с 21750 на 19300. -11,2%

Второй сценарий — это дивиденды не одобряют и базовый актив не теряет 51р. Тогда фьючерс тоже сравнивается с базовым, но какой цене? Сказать, что это сильнейший удар по рынку — это ничего не сказать. У инвесторов к рынку РФ «доверие — 0» на долгие годы. Я думаю, что это диапазон в 150-185р, но в этот факт мне верится только в случае реальных супер-теневых игр с выкупом активов страны за копейки. В любом случае, фьючерс на падении тоже не вырастет.

Итого имеем 2 сценария, при которых фьючерс смотрится падающим в любом случае. Да, я здесь не учитывал факт роста фьючерса при одобрении и росте самого актива, скажем до 300-303, но даже при таком раскладе фьючерс будет 25000 (+14%), а базовый актив +22%.

Именно поэтому сейчас мне кажется плохой идеей лонг по фьючерсу на Газпром, а также по Лукойлу, основываясь на той же логике. Там тоже есть не нулевая вероятность одобрения дивидендов еще в 2022, и именно поэтому и по Лукойлу тоже бэквордация по фьючерсам.

тут, кстати, очень тоже довольно интересная стратегия в бэквордации в период отсечки может быть....

как было раньше:

В этом году пошло все не так..

так было раньше 2021 (дивы за 2020):

www.tradingview.com/x/M4n5c15L

такой косяк вылез летом 2022, когда отменили выплату за 2021

www.tradingview.com/x/t8cWMi7o

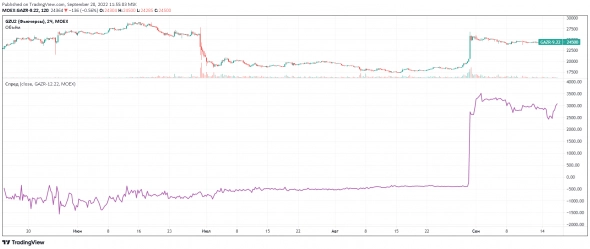

В момент объявления промежуточных дивидендов в августе 2022 возник календарный спред

теги блога Sergio Fedosoni

- 115-фз

- bitcoin

- CNYRUB

- forts

- NG

- quik

- Si

- sibrent

- SiH3

- Siu2

- SIU4

- siz2

- акции

- арбитраж

- асв

- банк

- банки

- биткоин

- БКС

- бонды

- брент

- брокер

- Брокеры

- бэквордация

- Бэнкинг

- Бэнкинг по русски

- бэнкинг по-русски

- валюта

- вклад

- вклады

- Вопрос

- газ

- газпром

- депозиты

- дефолт

- доллар

- Доллар рубль

- ЗОЖ

- золото

- ИИС

- инвестиции

- Инвестиции в недвижимость

- ипотека

- ИФНС

- кипр

- Китай

- конверт

- контанго

- контанго по доллару

- коронавирус

- кризис

- криптовалюта

- Крым

- курс

- Легализация

- Лицензии

- лицензия

- ЛЧИ

- манипуляции

- минфин

- мобильный пост

- мосбиржа

- Мотылев

- мошенничество

- налоги

- Налогообложение на рынке ценных бумаг

- натуральный газ

- Ндс

- НДФЛ

- Нефть

- облигации

- обнал

- опрос

- Опционы

- отзыв

- отзыв лицензии

- Открытие

- отчетность

- офз

- оффтоп

- проблемы

- Путин

- Росфинмониторинг

- санация

- санкции

- Сбербанк

- СИ

- Сибрент

- срочный рынок

- США

- торговые сигналы

- Транспортный

- трейдинг

- Форекс

- ФОРТС

- ЦБ

- ЦБ РФ

- юань

- Югра

- юмор

а если такой сценарий реализовать через опционы на соответствующих страйках?

имхо, ваши мысли в правильном направлении.

печалит только ликвидность, но если расчеты сделать на экспирацию, то что-то может и получиться…

Говноброкер ВТБ например, не умеет поставлять ))

А поставляться зачем Вам — в налоговых целях???

не проще встречными лимитками в стакане схлопнуться?

Не проще, неэффективность поймать сложнее, стакан это лишние комисси и спреды, лучше все таки иметь поставочного брокера, чтоб не получить манипуляции на ровном месте

smart-lab.ru/vopros/743613.php

www.tradingview.com/x/M4n5c15L

Щас мы Киселева позовем)

www.tradingview.com/x/qvcCXbNu/

контанго + квартальная склейка, раз в год дивидентный гэп на обьявлении бэквордация и обратно в контанго ???

Хомяк нынче пуганый пошёл. Раздача затягивается. Вот и не падают акцульки пока.

как было раньше:

В этом году пошло все не так..

вот что произошло в момент объявления промежуточных дивидендов

www.tradingview.com/x/AzPnwwgM

реакция нормальная — не знаешь броду, не лезь в воду...

лучше поделитесь своими соображениями на заданную тему.

так было раньше 2021 (дивы за 2020):

www.tradingview.com/x/M4n5c15L

такой косяк вылез летом 2022, когда отменили выплату за 2021

www.tradingview.com/x/t8cWMi7o

Хороший обзор.

Ну и лонг индекса через фьюч держу — 5% бэквордация не объясняется никакими дивидендами.

а может кто-то очень крупный что-то знает...

Не совсем так. Вы забыли добавить к цене фьюча контанго .

К тому же, одобрение дивидендов — это базовый, наиболее вероятный вариант, который рынок недооценивает. При шорте фьюча вы играете против контанго и наиболее вероятного варианта

Я в Газпроме ничего хорошего не вижу, но шортить пока имхо опасно