Блог им. SalgariInvestorpobeditel

❗️Обзор компании ДВМП. Зачем понадобились государству? Иск генпрокуратуры! Риски и перспективы❗️

- 07 января 2023, 15:56

- |

Акции компании существенно снижаются из-за того, что генпрокуратура подала иск против акционеров ДВМП. И этот иск не только против уже осужденных на 18 и 19 лет тюрьмы братьев Магомедовых(которым принадлежали 32,5% акций), а и против других акционеров компании, в том числе купивших акции после ареста братьев.

Акции компании существенно снижаются из-за того, что генпрокуратура подала иск против акционеров ДВМП. И этот иск не только против уже осужденных на 18 и 19 лет тюрьмы братьев Магомедовых(которым принадлежали 32,5% акций), а и против других акционеров компании, в том числе купивших акции после ареста братьев.❗️Чтобы понять, что вообще происходит, мы начнём с описания компании, а также с пересказа последних события вокруг ДВМП (А потом оценим бизнес компании по мультипликаторам, перспективам и рискам, обзор полный и подробнейший)

FESCO(Дальневосточное морское пароходство) — одна из крупнейших частных транспортно-логистических компаний в России с активами в сфере портового, железнодорожного и интегрированного логистического бизнеса. Диверсифицированный портфель активов FESCO позволяет осуществлять доставку грузов «от двери до двери» и контролировать все этапы интермодальной транспортной цепочки. Большая часть операций Группы сосредоточена на Дальнем Востоке России, что позволяет FESCO получать дополнительные преимущества от участия в динамично растущих объемах торговых операций между Россией и странами Азии. FESCO является лидером контейнерных перевозок через Дальний Восток РФ по внешнеторговым морским линиям в/из стран Азии, по каботажным морским линиям и по железной дороге, а также крупнейшим портовым контейнерным оператором Дальневосточного региона. Группе FESCO принадлежит ПАО «Владивостокский морской торговый порт» c ежегодной пропускной способностью 5 млн тонн генеральных грузов и нефтепродуктов, 150 тыс. единиц автомобилей и колесной техники и 670 тыс. TEU контейнерных грузов. FESCO входит в TOP-10 крупнейших российских частных железнодорожных операторов, осуществляя перевозки под брендом «Трансгарант» (100% дочерняя компания FESCO). FESCO эксплуатирует 10 тыс. единиц подвижного состава. В управлении Группы находится более 100 000 TEU. Флот FESCO включает 22 транспортных судна, которые преимущественно осуществляют перевозки на собственных морских линиях.

📌Кто такой Зиявудин Магомедов(

📍В июне 2012 года вошёл в Совет по модернизации экономики и инновационному развитию России при Президенте России. (был сенатором)

📍Член Попечительских советов ВГИКа, Фонда развития и поддержки Международного дискуссионного клуба «Валдай», Дипломатической академии МИД РФ, а также Фонда Европейского университета в Санкт-Петербурге (ЕУСПБ). Является членом Российского Совета по международным делам (РСМД).

📍В списке Forbes за 2017 год Магомедов находился на 63-м месте в списке богатейших бизнесменов России с состоянием 1,4 млрд долларов.

📍31 марта 2018 года был арестован в Москве

📌Перед тем, как перейти к тому, за что его арестовали, хотел бы еще о его наградах поговорить:

📍Орден Дружбы (15 марта 2010 года) — за большой вклад в строительство первой очереди нефтепроводной системы «Восточная Сибирь — Тихий океан» и достигнутые трудовые успехи

📍Почётная грамота Президента Российской Федерации (17 декабря 2011 года) — за большой вклад в реконструкцию, реставрацию, техническое оснащение и торжественное открытие федерального государственного бюджетного учреждения культуры «Государственный академический Большой театр России»

📍Орден Почёта (18 апреля 2012 года) — за большой вклад в реализацию мероприятий по восстановлению Кронштадтского Морского собора во имя Святителя Николая Чудотворца

📌И вот к аресту:

📍31 марта 2018 года Зиявудин и его брат Магомед были заключены под стражу по подозрению в хищении 2,5 млрд рублей и организации преступного сообщества. Даже под залог в 2,5 млрд рублей их не выпустили под домашний арест.

📍В 2020г Магомедов заявил, что члены совета директоров ДВМП — совершают рейдерский захваты группы(Магомедов владел 32,5% акций компании ДВМП). Заявил он это в ответна обвинение от группы акционеров с совместной долей 33,9% о незаконном выводе из компании более 1 млрд $ Магомедовым. Тогда же, на фоне конфликта, из состава акционеров вышли фонд Марка Гербера и TPG Capital, продав свою долю Михаилу Рабиновичу и его партнёру Андрею Северилову.

📍28 мая 2022 года Хамовнический суд Москвы по иску Генпрокуратуры изъял у братьев Магомедовых $750 млн, вырученных от продажи 50,1% акций Новороссийского морского торгового порта в 2018 году.

📍1 декабря 2022 года суд приговорил Зиявудина Магомедова к 19 годам колонии строгого режима за создание преступного сообщества и хищение 11млрд бюджетных средств. Его брата Магомеда — к 18 годам.

📍Суд конфисковал у крупнейшего совладельца транспортной группы FESCO Зиявудина Магомедова, приговорённого 1 декабря к 19 годам колонии строгого режима за создание преступного сообщества и хищение 11 млрд бюджетных средств, принадлежащие ему 32,5% акций.

💡Конфискованную долю, по заявлениям юристов, государство обязано продать. Уже есть потенциальные покупатели: группа «Дело» и «Росатом». Это вполне можно воспринять, как позитив для акций компании, ведь уйдёт неопределенность последних лет, когда основной акционер был под стражей, да и появится перспектива введения дивидендной политики.

🟥Однако, всего через неделю после приговора братьям Магомедовым, генпрокуратура подала иск ко всем акционерам компании ДВМП, в том числе и к тем, кто приобрёл акции после ареста Магомедовых. На этом акции и снижались в прошлую пятницу. Конечно, скорей всего, целью этого иска являются крупные акционеры — Рабинович и Северилов (26,5% и 23,8% акций соответственно).

Ах, да, еще в "Коммерсантъ" заявляют, что «иск подан с целью обращения в доход государства акций FESCO, оставшихся в коммерческом обороте после конфискации части из них у Зиявудина Магомедова».

👆Теперь вы знаете всю картину вокруг ДВМП и их акций.

Компания занимает ключевую позицию в товарообороте с Азией. А учитывая, что товарооборот с Европой почти остановлен, то от стоимости услуг компании(логистики) — зависит и конечная цена товаров. Поэтому можно предположить, что государству нужно влияние на ДВМП. Если по простому — то мы видим очередное перераспределение богатства от одних к другим. В этом году не первое(Тинькофф, Яндекс и т.д.)

Кто-то скажет, что после этой информации — рассматривать акции компании дальше может быть просто безумием и от них нужно избавляться. И будет прав лишь отчасти, ведь дело всегда в цене. Можно заработать даже на акциях компании банкрота, если приобрести её акции дешевле, чем у неё останется после продажи имущества и расплаты с долгами. Еще раз повторюсь, так как это важно уяснить инвесторам - ДЕЛО ВСЕГДА В ЦЕНЕ.

❗️Перейдём к оценке состояния дел в компании исходя из отчета по МСФО за I полугодие 2022г:

🟩Выручка компании за первые полгода составила 84,3 млрд рублей, что на 76% более, чем год назад за аналогичный период. И на 28% больше, чем за прошлые пол года.

🟥Чистая прибыль компании за первые полгода составила 14,4 млрд рублей, что на 25% более, чем год назад за аналогичный период. И на 45% менее, чем за прошлые пол года.

💡Как же так? Выручка в сравнении с прошлым полугодием выросла, а чистая прибыль снизилась аж на 45%? Что случилось с бизнесом? Переходим по ссылке на отчет, которую я выше предоставил. На 6 странице можно увидеть, что «финансовые расходы» составили 17,7 млрд рублей, а также что есть пояснение под номером «20». Пояснение находится на 29 странице, где видно, что у компании убытки, связанный с курсовой разницей, а также был сокращен долг.

🟩Поэтому, чтобы посмотреть на реальное состояние дел, стоит посмотреть на прибыль до вычета налогов, процентных платежей и амортизации — EBITDA. Составила она 37,3млрд рублей, что на 116% выше, чем годом ранее и на 13% выше, что в прошлом полугодии.

🟩Денежные средства компании составляют 23,7 млрд рублей. Чистый долг снизился с 19,9 млрд рублей полугодом ранее до 6,5 млрд рублей.

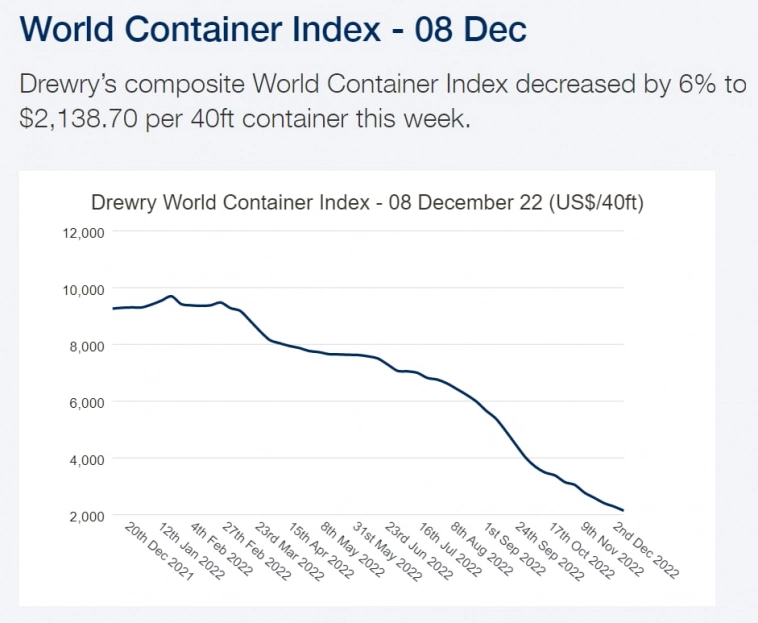

✔️❗️Да, результаты классные, спору нет. Но бизнес у компании циклический и имеет характер сезонности(летняя навигация в северных регионах). И во многом зависит от стоимости контейнерных перевозок. А для того, чтобы узнать стоимость контейнерных перевозок сегодня — есть несколько индексов, которые в открытом доступе. Вот ссылка на мировой контейнерный индекс.

👆Посмотрите как сильно он снизился за последнее время. График начинается с января 2022г. То есть, результаты компании обеспечены трудностями с цепочками поставок, блокировками китайских портов из-за Covid, а соответственно и высокими фрахтовыми ставками. Первое полугодие они все еще были высоки, однако сегодня почти в 8 раз ниже. Это связано с новостями об открытии Китая и его ухода от жестких коронавирусных ограничений.

❗️❗️❗️Если вы думаете, что ДВМП это не только пароходство, а еще и порты, и железнодорожные перевозки, то будете правы лишь отчасти. Да, это всё есть, но почти 85% выручки приходится на морские перевозки. А на услуги порта около 15%. Тогда же как железнодорожные перевозки и другие услуги приносят совсем не значительную часть выручки, менее 1%. Поэтому от стоимости фрахта результат компании зависит сильно.

В тоже время, я бы сказал, что товарооборот России с Китаем за эти полгода однозначно рос, что скорей всего частично компенсировало снижение стоимости фрахта.

Но еще разок повторюсь. Какие бы ни были проблемы у компании - всегда дело в цене.

❗️Перейдём к оценке компании по мультипликаторам.

P/E — 2.55

цена акций(капитализация) поделить на прибыль

—

P/B — 1.54

капитализация поделить на собственный капитал

—

P/S — 0.68

капитализация поделить на выручку

—

EV/EBITDA — 1.55

реальная стоимость(капитализация+долги) поделить на прибыль до вычета налогов, процентных платежей и амортизации

—

P/FCF — 2.40

капитализация поделить на свободный денежный поток

💡Мы выяснили, что у компании были разовые расходы, связанные с погашением долга и курсовой разницей, а потому оценивать по P/E — не совсем правильно. Тут отлично подойдёт EV/EBITDA и значение в 1.55 — НУ ОЧЕНЬ НИЗКОЕ. То же самое видим по P/B и по P/S. Отношение же цены к свободному денежному потоку тоже говорит о недооценке и о возможности платить дивиденды.

❗️Посмотрим на рентабельность.

📍ROE(Return on Equity) — 61%

(рентабельность собственного капитала=чистая прибыль поделить на собственный капитал и умножить на 100)

---

📍ROA(Return on Assets) — 32%

(рентабельность активов=чистая прибыль поделить на активы и умножить на 100)

---

📍ROS(Return on Sales) — 39%

(рентабельность продаж=прибыль до вычета налогов и процентов поделить на выручку и умножить на 100)

---

📍EBITDA margin — 46%

(рентабельность по EBITDA=прибыль до вычета налогов, процентов и амортизации поделить на выручку и умножить на 100)

👆Очень высокая рентабельность, это сразу видно.

❗️А что с долговой нагрузкой?

📍Debt Ratio — 0.47 (до 0,5 — оптимально)

(Обязательства поделить на активы)

---

📍Debt/Equity — 0.87 (до 1.0 — оптимально)

(обязательства поделить на собственный капитал)

---

📍Net Debt/EBITDA — 0.09 (до 3.0 — приемлемо)

(чистый долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

✅Я в скобках писал, какие значения считаются хорошими. Думаю, вы уже и сами поняли, что ДВМП можно отнести к компаниям с хорошей долговой нагрузкой. Недавними примерами редких компаний с даже лучшими показателями были ФосАгро и Полюс(недавними потому что обзоры делал только-только, обязательно гляньте на канале).

❗️Дивиденды

Компания заявляла, что раньше 2024года платить дивиденды не намерена, в том числе и в связи с конфликтом акционеров. Уже казалось, что конфликта более нет, когда 1 декабря государство изъяло акции Магомедова и собиралось их продавать.

Однако сегодня неопределенность вновь возросла, так как подан новый иск генпрокуратурой ко всем акционерам компании. Поэтому, если неделю назад появлялась надежда на более ранний переход к дивидендным выплатам, так как были слухи о продаже доли Магомедова Росатому и группе «Дело», то сегодня всё решительно вернулось к полной темноте впереди🤷🏻♂️

❗️Риски

Инвесторов кинут и либо сделают компанию частной (не публичной, т.е. акции не будут торговаться на бирже) после очередного раздела, либо репрессии против основных акционеров затянутся надолго. Шанс этого не очень большой, но исключать его не стоит, так как компания сейчас является стратегической для России.

👆Это основной риск. Для всех других, вроде снижения прибыли из-за цикличности бизнеса и других факторов — цена акций ну слишком низка, чтобы об этом переживать долгосрочному инвестору.

Не инвестиционная рекомендация, лишь моё мнение.

✅Вижу, что акции компании очень интересны на покупку, так как бизнес УЖЕ классный и перспективный. Однако большинству инвесторов эти акции подойдут лишь после «развязки» этой ситуации. Даже если они и будут дороже — это всё равно будет удачная покупка. Тем же, кто считает возможным рискнуть — я бы взял на небольшой % и оставил бы столько же для возможности докупить ниже, если вдруг будут какие-то не критичные негативные новости. Но если и брать сейчас, то руку нужно держать на пульсе.

----

Пожалуй, самая крупная база свежих обзоров российских компаний доступна по ссылке - https://t.me/investassistance/1209

----

Понравилось? Ставьте 👍и подписывайтесь! Дальше — Больше!

А вы держите акции этой компании? Что думаете по поводу последнего иска?

В комментариях закрепил ссылки на все обзоры, выбирайте интересующий🤝

теги блога Invest Assistance

- headhunter

- IPO

- IPO 2025

- X5

- X5 Retail Group

- активы

- активы РФ

- акции

- Акции РФ

- Алроса

- Астра

- Белуга

- Белуга Групп

- биржа

- брокеры

- ВДО

- Газпром

- Газпромнефть

- ГМК Норникель

- деньги

- дивиденды

- Дональд Трамп

- Европлан

- застройщики

- золото

- иис

- инвести

- инвестиции

- инвесторы

- инвесторы в России

- инсайд

- Интер РАО

- интеррао

- китайские акции

- Ключевая ставка ЦБ РФ

- компании

- лента

- Лукойл

- Магнит

- мать и дитя

- Мечел

- ммк

- мобильный пост

- МосБиржа

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- Нефть

- нлмк

- Новабев групп

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- Пик

- ПИК СЗ

- полюс

- Полюс Золото

- пошлины США

- прогноз акций

- прогноз по акциям

- распадская

- Ребалансировка

- Ренессанс Страхование

- Роснефть

- российские акции

- Россия

- Русагро

- русал

- русская аквакультура

- Самолет

- сбер

- сбербанк

- Северсталь

- селектел

- Селигдар

- Совкомбанк

- сургутнефтегаз

- татнефть

- Тинькофф

- тинькофф банк

- торговые войны

- Трамп

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фундаментальный обзор

- фундаментальный обзор

- Хэдхантер

- ЦБ РФ

- Эталон

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Обзор компании Сегежа — t.me/investassistance/1205

Обзор компании Мечел — t.me/investassistance/1162

Обзор компании Распадская — t.me/investassistance/1181

Обзор компании Банк Санкт-Петербург — t.me/investassistance/1185

Обзор компании Сбербанк — t.me/investassistance/1123

Обзор компании Полюс — t.me/investassistance/1112

Обзор компании Полиметалл — t.me/investassistance/1080

Обзор компании Тинькофф — t.me/investassistance/1103

Обзор компании ДВМП — t.me/investassistance/1142

Обзор компании Магнит — t.me/investassistance/1095

Обзор компании ФосАгро — t.me/investassistance/1067

Обзор компании МТС — t.me/investassistance/1055

Обзор компании Белуга — t.me/investassistance/1021

Обзор компании Х5 Group — t.me/investassistance/1013

Обзор компании Ozon — t.me/investassistance/1083

Обзор компании Positive Technologies — t.me/investassistance/1032

Обзор компании Apple — t.me/investassistance/891

Обзор компании Microsoft — t.me/invest

так что риски есть. но и маржа приличная

просто с ней особая игра нужна, а так резвая лошадка

я имею

Да же если акции на самом дне, то вполне вероятно придут товарищи в погонах и все переиграют в совершенно не мыслимый вариант.

Я конечно понимаю что власть в первую очередь начнет прижимать интересующие ее компании. И вместо того что как договорится, будут действовать наверняка т.е. захватом. Ведь договариваться у нас плохо получается и тогда сразу идут в ход сила.

В последнее время все больше хочется переехать к цивилизованной нации.

Где люди могут решать конфликты переговорами и уступками во благо всех.

На данный момент действия гос.власти не внушает доверия, стабильности и прочее.