SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Газпром Капитал серии 07: в полку флоатеров прибыло - Финам

- 10 мая 2023, 22:23

- |

Банк России пока не сигнализирует о планах по снижению ставки, поэтому актуальность облигаций с переменной ставкой купона сохраняется. Ликвидный флоатер от одной из крупнейших российских компаний предлагает премию в доходности к безрисковой кривой, а значит, более доходную, чем ОФЗ, защиту от роста процентных ставок.

Защита от процентного риска. Повышение ключевой ставки остается на столе регулятора, что определяет актуальность защиты инвестпортфеля от процентного риска. Специальным инструментом для этого являются облигации с переменной ставкой купона, так называемые флоатеры. Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от номинала даже в периоды турбулентности на рынке.

Интересная доходность. Держатели выпуска ГазпромК07 получают доход, базирующийся на актуальной ставке денежного рынка плюс дополнительная премия. В соответствии с нашими расчетами, ГазпромК07 на горизонте ближайших 12 месяцев принесет доходность 8,9% годовых, что транслируется в премию около 120 б. п. к ОФЗ. Что касается позиционирования относительно других рублевых облигаций «Газпрома», то выпуск, по нашей оценке, дает премию в доходности примерно 70 б. п.

Кредитный риск одной из крупнейших российских компаний. Поручителем по выпуску является ПАО «Газпром» — одна из крупнейших в мире энергетических компаний. Имеет статус естественной монополии по трубопроводной транспортировке газа на внутрироссийском рынке, эксклюзивный экспортер трубопроводного газа. Компания контролируется государством и входит в перечень стратегических предприятий. Располагает наивысшими рейтингами от национальных кредитных агентств со «стабильным» прогнозом.

Биржевая ликвидность на уровне. Корпоративных флоатеров насчитывается около 40 выпусков, однако их биржевая ликвидность оставляет желать много лучшего. Первые дни торгов выпуском ГазпромК07 вселяют надежду, что в сегменте корпоративных бумаг наконец появился инструмент, обладающий приличной биржевой ликвидностью.

Сочетание встроенной защиты от процентного риска и привлекательной доходности позволяет нам присвоить облигационному выпуску ГазпромК07 с погашением в апреле 2028 года рейтинг «Покупать».

В поисках защиты от процентного риска

28 апреля 2023 года Банк России в пятый раз подряд принял решение сохранить ключевую ставку на уровне 7,5%. Как сообщила глава ЦБ Э. Набиуллина, на заседании рассматривался и вариант повышения ставки, как и в марте. Сигнал стал жестче: «В условиях постепенного увеличения текущего инфляционного давления Банк России на ближайших заседаниях будет оценивать целесообразность повышения ключевой ставки для стабилизации инфляции вблизи 4% в 2024 году и далее». Как пояснила г-жа Набиуллина, текущее видение предполагает постепенное нарастание инфляционного давления до конца года, а с учетом временных лагов регулятор будет смотреть, как его решения отразятся на инфляции 2024 года, сохраняя при этом твердую намеренность удержать ее у цели 4%.

Какое еще влияние на рынок может оказывать изменение процентной ставки, мы подробно рассказываем на онлайн-курсе «Первые шаги». Старт новой группы каждую неделею, регистрируйтесь.

Таким образом, повышение базовой ставки остается на столе ЦБ, что определяет актуальность защиты инвестпортфеля от процентного риска. Специальным инструментом для этого являются облигации с переменной ставкой купона (так называемые флоатеры). Купон у них периодически пересчитывается либо вслед за ключевой ставкой (КС), либо за ставкой RUONIA (рублевой депозитной ставки «овернайт» российского межбанковского рынка). Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от номинала даже в периоды турбулентности на рынке. В этом и состоит «защитный» характер данного инвестинструмента: держатель получает купоны, при этом рыночная стоимость его облигации практически неизменная.

Традиционно наибольший спрос на флоатеры предъявляют банки, поскольку такие бумаги, во-первых, способствуют улучшению их нормативов ликвидности, а во-вторых — позволяют переложить процентный риск на эмитента, тем самым снижая чувствительность доходов к динамике ставок денежного рынка.

Наиболее ликвидные и высоконадежные флоатеры — это ОФЗ-ПК (ПК — переменный купон). В настоящий момент линейка таких бумаг насчитывает 18 выпусков, общим объемом почти 7 трлн рублей. В качестве индикатора, на основе которого пересчитывается купон у ОФЗ-флоатеров, выступает ставка RUONIA.

Программы по размещению нового госдолга в 2020 и 2022 гг. выполнялись Минфином с опорой на ОФЗ-ПК: например, в прошлом году с их помощью привлечено 2,5 трлн руб., что составило 76% от общего объема размещений. Вместе с тем в первые четыре месяца 2023 года такие бумаги не предлагались на аукционах, притом что необходимость защиты от процентного риска никуда не делась, а наоборот, даже несколько возросла с учетом риторики ЦБ.

Спрос рождает предложение, и, видя, что Минфин остается не слишком активным, свои флоатеры стали предлагать корпоративные заемщики. Надо сказать, что размещаемые в 2023 году бумаги отнюдь не первые облигации с переменными купонами от российских компаний и банков. На текущий момент сегмент насчитывает примерно 40 выпусков-флоатеров совокупным объемом около 400 млрд руб.

Тем не менее биржевая ликвидность корпоративных флоатеров оставляет желать много лучшего. Первые дни торгов выпуском «Газпром Капитала» серии 07 вселяют надежду, что в сегменте корпоративных бумаг наконец появился инструмент, характеризующийся приличной биржевой ликвидностью. И хотя тягаться с ОФЗ-ПК по ликвидности ему будет все-таки тяжеловато, данный выпуск (как и любой другой корпоративный флоатер) предлагает определенную премию в доходности к безрисковой кривой, а значит, более доходную, чем ОФЗ, защиту от роста процентных ставок.

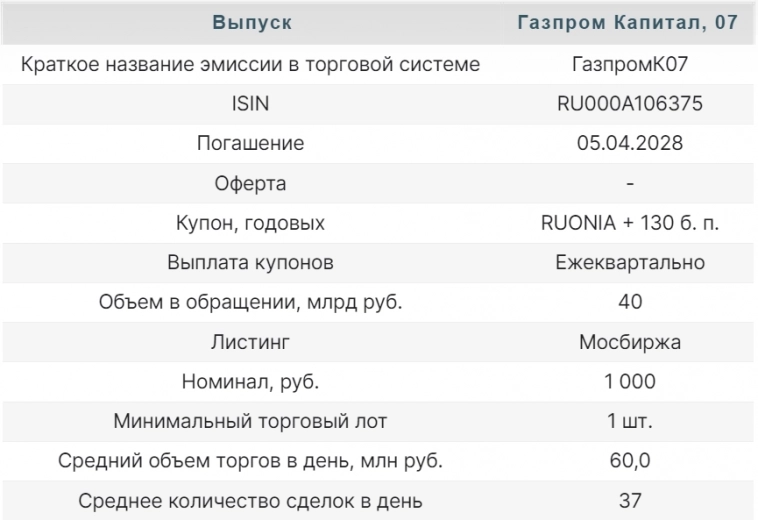

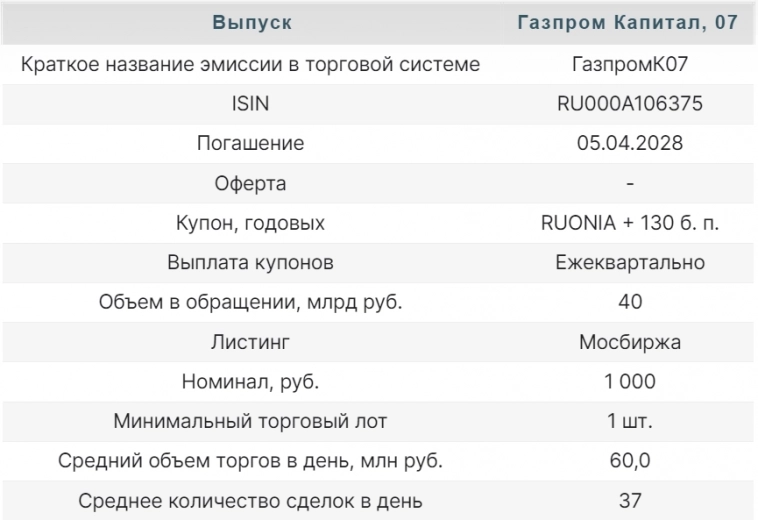

Параметры выпуска

В начале апреля 2023 года стало известно, что «Газпром», который в последние месяцы был очень активен на ниве замещения своих евробондов, собирается разместить среднесрочный рублевый выпуск с переменным купоном. 7 апреля проведен сбор заявок на облигации серии 07 объемом 40 млрд руб. Срок обращения 5 лет, оферта не предусмотрена. Эмитентом выступило ООО «Газпром капитал» — дочерняя компания специального назначения для привлечения денежных средств для «Газпрома» с российского финансового рынка.

Купон по выпуску переменный, определяемый как сумма доходов за каждый день купонного периода, исходя из ставки RUONIA плюс спред. Первоначальный ориентир спреда выпуска составлял 145–155 базисных пунктов (б. п.), однако интерес к займу (общий спрос в книге заявок на пике превысил 71 млрд руб.) позволил снизить его до 130 б. п.

АКРА присвоило эмиссии наивысший кредитный рейтинг, исходя из того что поручителем по выпуску облигаций является ПАО «Газпром», рейтинг которого у агентства составляет AAA(RU). Кредитный рейтинг «Газпрома», по мнению АКРА, обусловлен очень высокой оценкой поддержки компании со стороны государства. Собственная кредитоспособность компании определяется с учетом очень сильного бизнес-профиля, низкого отраслевого риска и сильного финансового профиля.

Техническое размещение бумаг на Мосбирже состоялось 12 апреля 2023 года. Выпуск доступен для неквалифицированных инвесторов.

Позиционирование выпуска

Проблема с анализом облигаций с переменными купонами состоит в том, что расчет их доходностей затруднен из-за того, что уровни купонов по ним на будущие периоды еще не определены. Например, ставка в i-м купонном периоде по выпуску ГазпромК07 является суммой значения RUONIA за 7 дней, предшествующих дате i-го купонного периода, плюс спред. И если величина спреда зафиксирована на уровне 130 б. п. в момент выпуска бумаги на весь период ее обращения, то будущие значения ставки RUONIA сейчас, естественно, неизвестны.

Таким образом, для определения доходности инвесторам требуется сделать предположение относительно значений ставки RUONIA в будущем. Поскольку данная ставка жестко привязана к ключевой (корреляция между ними почти 100%), нам нужен прогноз по ключевой ставке Банка России.

Согласно апрельским ориентирам ЦБ, прогноз средней ключевой ставки на этот год составляет 7,3–8,2%. С учетом стабильной ставки 7,5% с начала 2023 года этот прогноз соответствует средней ключевой ставке в период с 2 мая по 29 декабря в диапазоне 7,1–8,6%. На 2024–2025 гг. прогноз ЦБ по средней ключевой ставке составляет 6,5–7,5% и 5–6% соответственно.

Проблема в том, что данный прогноз предполагает довольно широкий диапазон значений: например, ключевая ставка на конец 2023 года может составить от 6,5 до 9,5%. Поэтому, опираясь на ориентиры ЦБ, мы сделали свой прогноз, в соответствии с которым ключевая ставка будет повышена на 25 б. п. на июньском, а затем на июльском заседаниях. После достижения 8,0% ставка будет оставлена на этом уровне до конца 2023 года, а затем снижена на 25 б. п. сначала на февральском, а затем на мартовском заседаниях 2024 года.

При прогнозировании RUONIA мы исходили из предположения, что в прогнозном периоде дисконт RUONIA к ключевой ставке составит 20 б. п. Это несколько выше среднего значения за последние 5 лет (16 б. п.), однако соответствует среднему уровню за последние 12 месяцев.

В результате мы получили будущие уровни купонов по выпуску ГазпромК07 и рассчитали на их основе потенциальную доходность от инвестирования в этот инструмент на горизонте ближайших 12 месяцев. В соответствии с нашими расчетами, выпуск принесет доходность 8,9% годовых. Как видно из таблицы ниже, ГазпромК07 торгуется с премией примерно 120 б. п. к безрисковой кривой.

Что касается позиционирования ГазпромК07 относительно других выпусков «Газпрома», то он дает премию примерно 70 б. п.

Рекомендация

Повышение ключевой ставки остается на столе ЦБ, что определяет актуальность защиты инвестпортфеля от процентного риска. Специальным инструментом для этого являются облигации с переменной ставкой купона — так называемые флоатеры. Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от номинала даже в периоды турбулентности на рынке. В этом и состоит «защитный» характер данного инвестинструмента: держатель получает купоны, при этом рыночная стоимость его облигации остается практически неизменной.

Выпуск ГазпромК07 предлагает премию в доходности к безрисковой кривой, а значит, более доходную, чем ОФЗ-ПК, защиту от роста процентных ставок. В соответствии с нашими расчетами, выпуск принесет доходность 8,9% годовых на горизонте ближайших 12 месяцев, что транслируется в премию около 120 б. п. к ОФЗ. Что касается позиционирования относительно других рублевых облигаций «Газпрома», то выпуск, по нашей оценке, дает премию в доходности примерно 70 б. п.

Поручитель по выпуску — ПАО «Газпром», одна из крупнейших в мире энергетических компаний (около 68% добычи газа в РФ и 12% в мире). Имеет статус естественной монополии по трубопроводной транспортировке газа на внутреннем рынке и является эксклюзивным экспортером трубопроводного газа. Компания контролируется государством и входит в перечень стратегических предприятий. Располагает наивысшими рейтингами от национальных кредитных агентств со «стабильным» прогнозом.

Корпоративных флоатеров насчитывается несколько десятков, однако их биржевая ликвидность оставляет желать много лучшего. Первые дни торгов выпуском ГазпромК07 вселяют надежду, что в сегменте корпоративных бумаг наконец появился инструмент, обладающий приличной биржевой ликвидностью.

ФГ «Финам»

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 10.05.2023.

Защита от процентного риска. Повышение ключевой ставки остается на столе регулятора, что определяет актуальность защиты инвестпортфеля от процентного риска. Специальным инструментом для этого являются облигации с переменной ставкой купона, так называемые флоатеры. Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от номинала даже в периоды турбулентности на рынке.

Интересная доходность. Держатели выпуска ГазпромК07 получают доход, базирующийся на актуальной ставке денежного рынка плюс дополнительная премия. В соответствии с нашими расчетами, ГазпромК07 на горизонте ближайших 12 месяцев принесет доходность 8,9% годовых, что транслируется в премию около 120 б. п. к ОФЗ. Что касается позиционирования относительно других рублевых облигаций «Газпрома», то выпуск, по нашей оценке, дает премию в доходности примерно 70 б. п.

Кредитный риск одной из крупнейших российских компаний. Поручителем по выпуску является ПАО «Газпром» — одна из крупнейших в мире энергетических компаний. Имеет статус естественной монополии по трубопроводной транспортировке газа на внутрироссийском рынке, эксклюзивный экспортер трубопроводного газа. Компания контролируется государством и входит в перечень стратегических предприятий. Располагает наивысшими рейтингами от национальных кредитных агентств со «стабильным» прогнозом.

Биржевая ликвидность на уровне. Корпоративных флоатеров насчитывается около 40 выпусков, однако их биржевая ликвидность оставляет желать много лучшего. Первые дни торгов выпуском ГазпромК07 вселяют надежду, что в сегменте корпоративных бумаг наконец появился инструмент, обладающий приличной биржевой ликвидностью.

Сочетание встроенной защиты от процентного риска и привлекательной доходности позволяет нам присвоить облигационному выпуску ГазпромК07 с погашением в апреле 2028 года рейтинг «Покупать».

В поисках защиты от процентного риска

28 апреля 2023 года Банк России в пятый раз подряд принял решение сохранить ключевую ставку на уровне 7,5%. Как сообщила глава ЦБ Э. Набиуллина, на заседании рассматривался и вариант повышения ставки, как и в марте. Сигнал стал жестче: «В условиях постепенного увеличения текущего инфляционного давления Банк России на ближайших заседаниях будет оценивать целесообразность повышения ключевой ставки для стабилизации инфляции вблизи 4% в 2024 году и далее». Как пояснила г-жа Набиуллина, текущее видение предполагает постепенное нарастание инфляционного давления до конца года, а с учетом временных лагов регулятор будет смотреть, как его решения отразятся на инфляции 2024 года, сохраняя при этом твердую намеренность удержать ее у цели 4%.

Какое еще влияние на рынок может оказывать изменение процентной ставки, мы подробно рассказываем на онлайн-курсе «Первые шаги». Старт новой группы каждую неделею, регистрируйтесь.

Таким образом, повышение базовой ставки остается на столе ЦБ, что определяет актуальность защиты инвестпортфеля от процентного риска. Специальным инструментом для этого являются облигации с переменной ставкой купона (так называемые флоатеры). Купон у них периодически пересчитывается либо вслед за ключевой ставкой (КС), либо за ставкой RUONIA (рублевой депозитной ставки «овернайт» российского межбанковского рынка). Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от номинала даже в периоды турбулентности на рынке. В этом и состоит «защитный» характер данного инвестинструмента: держатель получает купоны, при этом рыночная стоимость его облигации практически неизменная.

Традиционно наибольший спрос на флоатеры предъявляют банки, поскольку такие бумаги, во-первых, способствуют улучшению их нормативов ликвидности, а во-вторых — позволяют переложить процентный риск на эмитента, тем самым снижая чувствительность доходов к динамике ставок денежного рынка.

Наиболее ликвидные и высоконадежные флоатеры — это ОФЗ-ПК (ПК — переменный купон). В настоящий момент линейка таких бумаг насчитывает 18 выпусков, общим объемом почти 7 трлн рублей. В качестве индикатора, на основе которого пересчитывается купон у ОФЗ-флоатеров, выступает ставка RUONIA.

Программы по размещению нового госдолга в 2020 и 2022 гг. выполнялись Минфином с опорой на ОФЗ-ПК: например, в прошлом году с их помощью привлечено 2,5 трлн руб., что составило 76% от общего объема размещений. Вместе с тем в первые четыре месяца 2023 года такие бумаги не предлагались на аукционах, притом что необходимость защиты от процентного риска никуда не делась, а наоборот, даже несколько возросла с учетом риторики ЦБ.

Спрос рождает предложение, и, видя, что Минфин остается не слишком активным, свои флоатеры стали предлагать корпоративные заемщики. Надо сказать, что размещаемые в 2023 году бумаги отнюдь не первые облигации с переменными купонами от российских компаний и банков. На текущий момент сегмент насчитывает примерно 40 выпусков-флоатеров совокупным объемом около 400 млрд руб.

Тем не менее биржевая ликвидность корпоративных флоатеров оставляет желать много лучшего. Первые дни торгов выпуском «Газпром Капитала» серии 07 вселяют надежду, что в сегменте корпоративных бумаг наконец появился инструмент, характеризующийся приличной биржевой ликвидностью. И хотя тягаться с ОФЗ-ПК по ликвидности ему будет все-таки тяжеловато, данный выпуск (как и любой другой корпоративный флоатер) предлагает определенную премию в доходности к безрисковой кривой, а значит, более доходную, чем ОФЗ, защиту от роста процентных ставок.

Параметры выпуска

В начале апреля 2023 года стало известно, что «Газпром», который в последние месяцы был очень активен на ниве замещения своих евробондов, собирается разместить среднесрочный рублевый выпуск с переменным купоном. 7 апреля проведен сбор заявок на облигации серии 07 объемом 40 млрд руб. Срок обращения 5 лет, оферта не предусмотрена. Эмитентом выступило ООО «Газпром капитал» — дочерняя компания специального назначения для привлечения денежных средств для «Газпрома» с российского финансового рынка.

Купон по выпуску переменный, определяемый как сумма доходов за каждый день купонного периода, исходя из ставки RUONIA плюс спред. Первоначальный ориентир спреда выпуска составлял 145–155 базисных пунктов (б. п.), однако интерес к займу (общий спрос в книге заявок на пике превысил 71 млрд руб.) позволил снизить его до 130 б. п.

АКРА присвоило эмиссии наивысший кредитный рейтинг, исходя из того что поручителем по выпуску облигаций является ПАО «Газпром», рейтинг которого у агентства составляет AAA(RU). Кредитный рейтинг «Газпрома», по мнению АКРА, обусловлен очень высокой оценкой поддержки компании со стороны государства. Собственная кредитоспособность компании определяется с учетом очень сильного бизнес-профиля, низкого отраслевого риска и сильного финансового профиля.

Техническое размещение бумаг на Мосбирже состоялось 12 апреля 2023 года. Выпуск доступен для неквалифицированных инвесторов.

Позиционирование выпуска

Проблема с анализом облигаций с переменными купонами состоит в том, что расчет их доходностей затруднен из-за того, что уровни купонов по ним на будущие периоды еще не определены. Например, ставка в i-м купонном периоде по выпуску ГазпромК07 является суммой значения RUONIA за 7 дней, предшествующих дате i-го купонного периода, плюс спред. И если величина спреда зафиксирована на уровне 130 б. п. в момент выпуска бумаги на весь период ее обращения, то будущие значения ставки RUONIA сейчас, естественно, неизвестны.

Таким образом, для определения доходности инвесторам требуется сделать предположение относительно значений ставки RUONIA в будущем. Поскольку данная ставка жестко привязана к ключевой (корреляция между ними почти 100%), нам нужен прогноз по ключевой ставке Банка России.

Согласно апрельским ориентирам ЦБ, прогноз средней ключевой ставки на этот год составляет 7,3–8,2%. С учетом стабильной ставки 7,5% с начала 2023 года этот прогноз соответствует средней ключевой ставке в период с 2 мая по 29 декабря в диапазоне 7,1–8,6%. На 2024–2025 гг. прогноз ЦБ по средней ключевой ставке составляет 6,5–7,5% и 5–6% соответственно.

Проблема в том, что данный прогноз предполагает довольно широкий диапазон значений: например, ключевая ставка на конец 2023 года может составить от 6,5 до 9,5%. Поэтому, опираясь на ориентиры ЦБ, мы сделали свой прогноз, в соответствии с которым ключевая ставка будет повышена на 25 б. п. на июньском, а затем на июльском заседаниях. После достижения 8,0% ставка будет оставлена на этом уровне до конца 2023 года, а затем снижена на 25 б. п. сначала на февральском, а затем на мартовском заседаниях 2024 года.

При прогнозировании RUONIA мы исходили из предположения, что в прогнозном периоде дисконт RUONIA к ключевой ставке составит 20 б. п. Это несколько выше среднего значения за последние 5 лет (16 б. п.), однако соответствует среднему уровню за последние 12 месяцев.

В результате мы получили будущие уровни купонов по выпуску ГазпромК07 и рассчитали на их основе потенциальную доходность от инвестирования в этот инструмент на горизонте ближайших 12 месяцев. В соответствии с нашими расчетами, выпуск принесет доходность 8,9% годовых. Как видно из таблицы ниже, ГазпромК07 торгуется с премией примерно 120 б. п. к безрисковой кривой.

Что касается позиционирования ГазпромК07 относительно других выпусков «Газпрома», то он дает премию примерно 70 б. п.

Рекомендация

Повышение ключевой ставки остается на столе ЦБ, что определяет актуальность защиты инвестпортфеля от процентного риска. Специальным инструментом для этого являются облигации с переменной ставкой купона — так называемые флоатеры. Постоянный пересчет купона позволяет амортизировать рост процентных ставок, в результате чего цена облигации-флоатера практически не отклоняется от номинала даже в периоды турбулентности на рынке. В этом и состоит «защитный» характер данного инвестинструмента: держатель получает купоны, при этом рыночная стоимость его облигации остается практически неизменной.

Выпуск ГазпромК07 предлагает премию в доходности к безрисковой кривой, а значит, более доходную, чем ОФЗ-ПК, защиту от роста процентных ставок. В соответствии с нашими расчетами, выпуск принесет доходность 8,9% годовых на горизонте ближайших 12 месяцев, что транслируется в премию около 120 б. п. к ОФЗ. Что касается позиционирования относительно других рублевых облигаций «Газпрома», то выпуск, по нашей оценке, дает премию в доходности примерно 70 б. п.

Поручитель по выпуску — ПАО «Газпром», одна из крупнейших в мире энергетических компаний (около 68% добычи газа в РФ и 12% в мире). Имеет статус естественной монополии по трубопроводной транспортировке газа на внутреннем рынке и является эксклюзивным экспортером трубопроводного газа. Компания контролируется государством и входит в перечень стратегических предприятий. Располагает наивысшими рейтингами от национальных кредитных агентств со «стабильным» прогнозом.

Корпоративных флоатеров насчитывается несколько десятков, однако их биржевая ликвидность оставляет желать много лучшего. Первые дни торгов выпуском ГазпромК07 вселяют надежду, что в сегменте корпоративных бумаг наконец появился инструмент, обладающий приличной биржевой ликвидностью.

Сочетание встроенной защиты от процентного риска и привлекательной доходности позволяет нам присвоить облигационному выпуску ГазпромК07 с погашением в апреле 2028 года рейтинг «Покупать».Ковалев Алексей

ФГ «Финам»

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 10.05.2023.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания