Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #19 (07.09.2023)

- 07 сентября 2023, 14:01

- |

По мере роста геополитических рисков, всё больше компаний упоминают «решоринг» (процесс возвращения в страну производства, ранее перенесенного в страны с более низкими издержками) в своих отчётах:

Геополитический риск и упоминания «решоринга»

Геополитический риск и упоминания «решоринга»

Если посмотреть на предыдущие рецессии, то золото, как правило, демонстрирует наилучшие показатели cреди основных классов активов:

Показатели золота, сырьевых товаров, корпоративного долга, казначейских облигаций США и индекса S&P 500 в среднем за каждую рецессию с 1973 года

Показатели золота, сырьевых товаров, корпоративного долга, казначейских облигаций США и индекса S&P 500 в среднем за каждую рецессию с 1973 года

Макро

В месячном выражении, инфляция PCE (расходов на личное потребление), выросла на +0,2% против +0,2% по сравнению с предыдущим месяцем. Базовая инфляция PCE (за исключением продуктов питания и энергии) также выросла на +0,2% против +0,2% по сравнению с предыдущим месяцем:

Общая (синий столбик) и базовая (оранжевый столбик) инфляция PCE

Общая (синий столбик) и базовая (оранжевый столбик) инфляция PCE

Июльский индекс деловой активности в производственном секторе от ISM увеличился до 47,7 (с 46,4, против прогноза в 47,0), но сокращается 10-й месяц подряд. Новые заказы резко сократились, а оплаченные цены выросли больше всего с февраля:

Индекс деловой активности в производственном секторе от ISM

Индекс деловой активности в производственном секторе от ISM

В отчёте по индексу деловой активности в производственном секторе от S&P Global говорится, что условия ведения бизнеса, с которыми столкнулись американские производители, еще больше ухудшились в август. Резкое сокращение новых заказов привело к дальнейшему сокращению производства, в то время как фирмы продолжали сокращать свои незавершенные работы и запасы готовой продукции:

Индекс деловой активности в производственном секторе от S&P Global

Индекс деловой активности в производственном секторе от S&P Global

Потребители

Доходы за июль выросли на +0,2% м/м (против +0,3% по прогнозам). Расходы выросли на +0,8% (против +0,7% по прогнозам):

Доходы (синий столбик) и расходы (оранжевый столбик) потребителей

Доходы (синий столбик) и расходы (оранжевый столбик) потребителей

В реальном выражении располагаемый доход снизился на 0,2% (первое снижение за 13 месяцев):

Реальные располагаемые доходы и расходы потребителей

Реальные располагаемые доходы и расходы потребителей

Рынок жилья

Продажи незавершенного жилья неожиданно выросли в июле, увеличившись на 0,9% м/м (против ожидаемого снижения на -1%). В годовом исчислении продажи по-прежнему снижаются на 13,8%:

Продажи незавершенного жилья

Продажи незавершенного жилья

Количество активных объявлений о продаже домов упало на 18,7% по сравнению с предыдущим годом, что стало самым большим снижением с февраля 2022 года:

Количество активных объявлений о продаже домов

Количество активных объявлений о продаже домов

Рынок труда

По данным от ADP, в июле было добавлено 177 тыс. рабочих мест (против 371 тыс. в июне), что не оправдало ожиданий в 195 тыс. и стало самым низким показателем с марта:

Рабочие места в несельскохозяйственной отрасли от ADP

Рабочие места в несельскохозяйственной отрасли от ADP

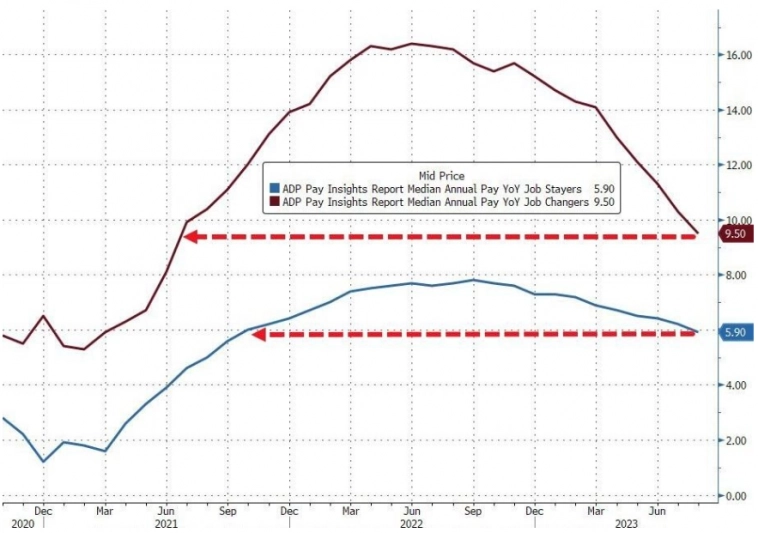

У тех, кто не менял работу, заработная плата выросла на 5,9% в годовом исчислении, что является самым медленным темпом роста с октября 2021 года. Для тех, кто сменил работу, рост заработной платы замедлился до 9,5%, самого медленного роста с июля 2021 года:

Рост заработной платы для тех, кто сменил работу и для тех, кто не менял работу от ADP

Рост заработной платы для тех, кто сменил работу и для тех, кто не менял работу от ADP

Работодатели сократили 75 тыс. рабочих мест в августе, что является максимальным показателем за 3 месяца, который на 267% больше, чем год назад:

Сокращения рабочих мест

Сокращения рабочих мест

Первоначальные заявки на пособие по безработице сократились на 4 тыс. до 228 тыс. (против 235 тыс. по прогнозам), в то время как продолжающиеся заявки выросли на 28 тыс. до 1,725 млн (против 1,703 млн по прогнозам):

Заявки на пособие по безработице

Заявки на пособие по безработице

Пик соотношения числа открытых вакансий к числу безработных (которое сегодня находится на самом низком уровне с сентября 2021 года) чаще всего говорит о том, что ФРС прекратит повышать ставки:

Cоотношение числа открытых вакансий к числу безработных и ставки ФРС

Cоотношение числа открытых вакансий к числу безработных и ставки ФРС

Что делают другие?

Притоки средств в фонды технологических акций продолжаются 10-ю неделю подряд ($5,1 млрд):

Притоки средств в фонды технологических акций

Притоки средств в фонды технологических акций

Институциональные инвесторы

Индикатор позиционирования хедж-фондов от Societe Generale находится на самом высоком уровне (т.е. говорит о максимальном принятии риска хедж-фондами) с лета 2018 года:

Индикатор позиционирования хедж-фондов от Societe Generale

Индикатор позиционирования хедж-фондов от Societe Generale

Доля хедж-фондов, ориентированных на макро-торговлю, в акциях США, как правило, коррелирует с ведущими экономическими показателями, а именно с соотношением показателей новых заказов к запасам в индексе производственной деловой активности:

Доля акций в портфеле макро-хедж-фондов и соотношение показателей новых заказов к запасам в индексе производственной деловой активности

Доля акций в портфеле макро-хедж-фондов и соотношение показателей новых заказов к запасам в индексе производственной деловой активности

Ритейл

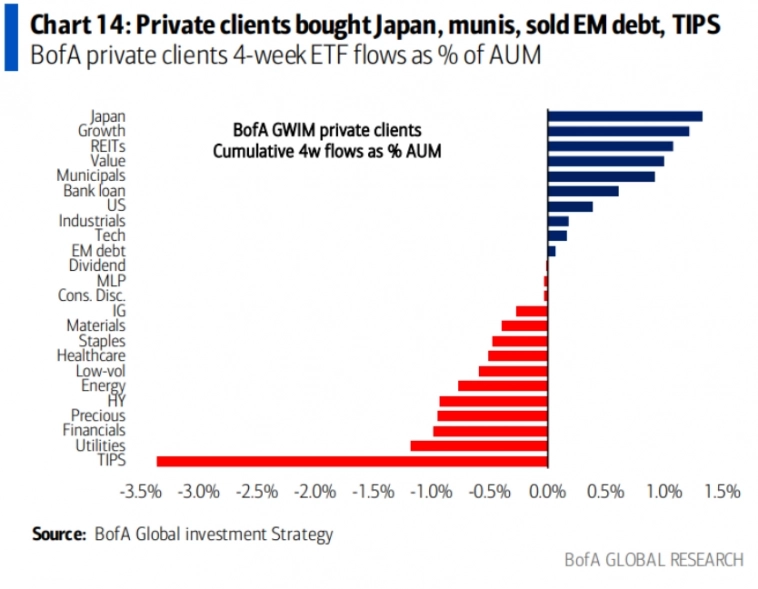

Клиенты Bank of America покупали японские акции, акции роста и стоимости, но максимальными темпамипродавали облигации с привязкой к инфляции и акции секторов финансов и энергетики:

Потоки клиентов BofA

Потоки клиентов BofA

Среди клиентов J.P. Morgan, большинство инвесторов планируютснижение доли акций (71%)и увеличения доли облигаций (69%) в портфелях:

Опрос J.P. Morgan «Вы планируете увеличить/уменьшить долю акций/облигаций в портфелях в ближайшее время?»

Опрос J.P. Morgan «Вы планируете увеличить/уменьшить долю акций/облигаций в портфелях в ближайшее время?»

Индексы

Почти вся доходность S&P 500 за последние годы была получена, когда спред между «бычьими» и «медвежьими» настроениями инвесторов превышал 20%:

Cпред между «бычьими» и «медвежьими» настроениями инвесторов и S&P 500

Cпред между «бычьими» и «медвежьими» настроениями инвесторов и S&P 500

Индекс доллара укреплялся в сентябре шесть лет подряд. Обычно укрепление DXY приводит к снижению индексов фондового рынка, для которых сентябрь является исторически слабым месяцем:

Количество раз, которые индекс доллара укреплялся в конкретном месяце с 2017 года

Количество раз, которые индекс доллара укреплялся в конкретном месяце с 2017 года

Оценки акций США, в особенности технологических акций, сегодня находятся на самом высоком уровне диапазона за последние 20 лет:

Диапазоны оценок мировых акций и их текущее значение

Диапазоны оценок мировых акций и их текущее значение

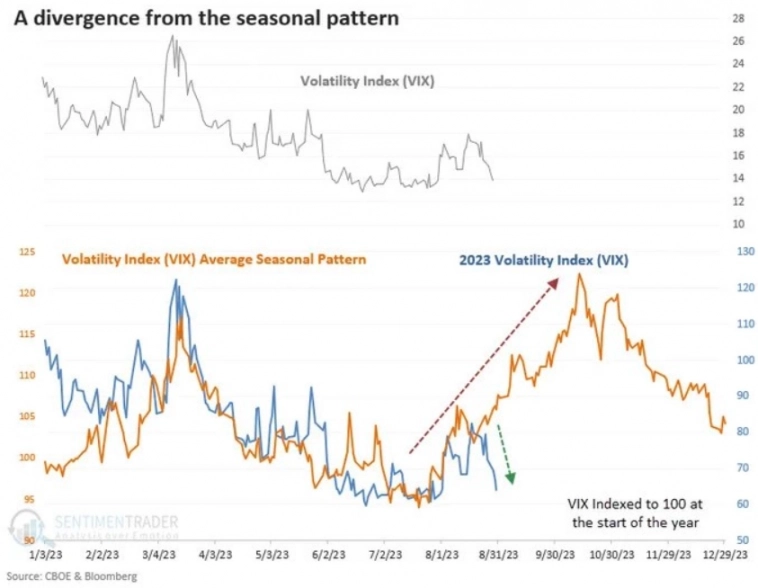

Даже при отсутствии явных причин, индекс волатильности S&P 500 VIX сезонно растёт с середины сентября:

Cезонность индекса волатильности VIX для S&P 500

Cезонность индекса волатильности VIX для S&P 500

Показатели фондового рынка в сентябре сезонно считаются худшими в году. Однако, если VIX падает ниже 14, то S&P 500 растёт 89% случаев в течение следующего месяца:

VIX и средние сезонные значения VIX и S&P 500

VIX и средние сезонные значения VIX и S&P 500

После окончания серии непрерывного роста в течение 5 месяцев (из которой акции в настоящее время выходят), рынок исторически продолжал расти в течение следующих шести месяцев, генерируя средний прирост в размере 7,3%:

Показатели S&P 500 после серии непрерывного роста в течение 5 месяцев

Показатели S&P 500 после серии непрерывного роста в течение 5 месяцев

Индексы акций секторов домостроителей и розничных продаж, которые исторически имели сильную корреляцию, очень сильно разошлись:

Индексы акций секторов домостроителей (XHB) и розничных продаж (XRT)

Индексы акций секторов домостроителей (XHB) и розничных продаж (XRT)

EPS

Корпоративная прибыль в США снова растет после четырех кварталов снижения подряд. Прибыль компаний после уплаты налогов выросла на 4,5% во втором квартале:

Корпоративная прибыль в США

Корпоративная прибыль в США

Доля компаний из индекса S&P 500 по секторам, которые превзошли прогнозы по прибыли и продажам во 2 квартале:

Доля компаний из индекса S&P 500 по секторам, которые превзошли прогнозы по прибыли и продажам во 2 квартале

Доля компаний из индекса S&P 500 по секторам, которые превзошли прогнозы по прибыли и продажам во 2 квартале

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест