Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #23 (15.09.2023)

- 15 сентября 2023, 14:51

- |

Различные активы учитывают сценарии жесткой посадки, мягкой посадки или её отсутствия, самая сильная реакция будет наблюдаться в тех группах активов, которые, в итоге, закладывают в цену неверный сценарий:

Активы, которые учитывают сценарии жесткой посадки, мягкой посадки или её отсутствия

Активы, которые учитывают сценарии жесткой посадки, мягкой посадки или её отсутствия

Bank of America считают, что произошло кардинальное изменение в инвестиционных темах за последнее десятилетие. Так, например, основное внимание с количественного смягчения, акций с облигациями и глобализации перешло к искусственному интеллекту, наличным с сырьевыми товарами и автократии:

Инвестиционные темы 2010-х и 2020-х

Инвестиционные темы 2010-х и 2020-х

Макро

Помните, что из-за базовых эффектов, индекс потребительских цен в годовом исчислении, вероятно, будет колебаться в диапазоне 3,5-4,5% до конца года, независимо от того, что произойдет с инфляцией в месячном исчислении. В какой-то момент нам нужно будет увидеть устойчивые 0,0-0,2% м/м, чтобы вернуться к 2%:

Инфляция по индексу потребительских цен г/г

Инфляция по индексу потребительских цен г/г

Розничные продажи в США выросли на +0,6% м/м в августе 2023 года (консенсус 0,2% м/м, 0,5% в прошлом месяце). Данные по-прежнему указывают на высокие потребительские расходы:

Розничные продажи в США м/м

Розничные продажи в США м/м

В годовом исчислении розничные продажи выросли на +2,5% (2,6% в прошлом месяце):

Розничные продажи в США г/г

Розничные продажи в США г/г

Первоначальные заявки на пособие по безработице составили 220 тыс. (консенсус 225 тыс., 217 тыс. на прошлой неделе), количество продолжающихся заявок составило 1688 тыс. (консенсус 1690 тыс., 1679 тыс. на прошлой неделе):

Первоначальные и продолжающиеся заявки на пособие по безработице

Первоначальные и продолжающиеся заявки на пособие по безработице

Инфляция индекса основных цен производителей выросла на +0,7% м/м (консенсус 0,4% м/м, 0,4% в прошлом месяце), а инфляция индекса базовых цен выросла на +0,2% м/м (консенсус 0,2% м/м, 0,4% в прошлом месяце) соответственно. Рост основных цен производителей был самым резким за 14 месяцев, обусловленный скачком цен на энергоносители на 10,5%:

Основные и базовые цены производителей м/м

Основные и базовые цены производителей м/м

Инфляция индекса цен производителей в августе выросла на +1,6% в годовом исчислении (консенсус 1,3% м/м, 0,8% ранее), а инфляция индекса базовых цен выросла на +2,2% (консенсус 2,2% м/м, 2,4% ранее):

Основные и базовые цены производителей г/г

Основные и базовые цены производителей г/г

Рынок жилья:

Индекс ипотечного рынка MBA упал до самого низкого уровня с 1996 года:

Индекс ипотечного рынка MBA

Индекс ипотечного рынка MBA

Цены на жилье в настоящее время растут в годовом исчислении, даже с поправкой на инфляцию:

Цены на жилье, номинальные (синяя линия) и с поправкой на инфляцию (серая линия)

Цены на жилье, номинальные (синяя линия) и с поправкой на инфляцию (серая линия)

Что делают другие?

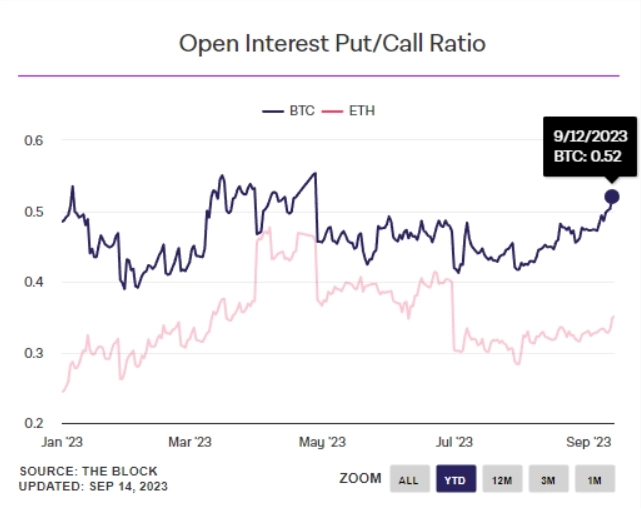

Соотношение пут к колл опционам на биткоин выросло за последний месяц:

Соотношение пут к колл опционам на биткоин

Соотношение пут к колл опционам на биткоин

Институциональные инвесторы

CTA имеют крупные длинные позиции в нефти:

Позиции CTA в нефти Brent и WTI

Позиции CTA в нефти Brent и WTI

Позиции CTA в секторе технологий США против компаний малой капитализации растут:

Позиции CTA в секторе технологий США против компаний малой капитализации

Позиции CTA в секторе технологий США против компаний малой капитализации

Расхождение в позиционировании в облигации между управляющими активами и хедж-фондами приблизилось к экстремальным значениям:

Короткие позиции хедж-фондов и длинные позиции управляющими активами по фьючерсам на казначейские облигации

Короткие позиции хедж-фондов и длинные позиции управляющими активами по фьючерсам на казначейские облигации

Ритейл

Более высокие выплаты по студенческим кредитам означают меньший приток розничных инвестиций в акции:

Выплаты по студенческим кредитам и покупки акций ритейл инвесторами (перевернутая кривая)

Выплаты по студенческим кредитам и покупки акций ритейл инвесторами (перевернутая кривая)

Доля акций у домохозяйств США в настоящее время составляет 43% от совокупных финансовых активов, что является повышенным показателем:

Доля совокупных финансовых активов в акциях у домохозяйств США

Доля совокупных финансовых активов в акциях у домохозяйств США

Повышенная доля акций у домохозяйств США исторически является медвежьим сигналом:

S&P 500 и доля акций в у домохозяйств (перевернутая кривая)

S&P 500 и доля акций в у домохозяйств (перевернутая кривая)

Goldman Sachs считают, что текущий уровень волатильности фондового рынка (13,8) является неоправданно низким, учитывая текущие данные и сезонность, и должен вырасти до уровня 20 к октябрю даже при новых данных, которые будут соответствовать ожиданиям:

Уровень волатильности фондового рынка VIX, предсказывающая модель Goldman Sachs и прогноз при неожиданных данных

Уровень волатильности фондового рынка VIX, предсказывающая модель Goldman Sachs и прогноз при неожиданных данных

С 1973 года доллар США имел тенденцию к небольшому ослаблению в течение нескольких месяцев после окончания цикла ужесточения политики ФРС и к сильному снижению в начале цикла смягчения политики ФРС:

Показатели валют против доллара в месяцы до и после циклов ужесточения политики ФРС

Показатели валют против доллара в месяцы до и после циклов ужесточения политики ФРС

SPX вырос примерно на 16% с начала года. Данные за 123 года (1900-2022) указывают на то, что доходность SPX за 4 квартал, когда рост за первые три квартала превышает 10%, составляет +4,6% в среднем:

Средний рост S&P 500 и средний рост, если за 3 квартала совокупный рост превысил 10%

Средний рост S&P 500 и средний рост, если за 3 квартала совокупный рост превысил 10%

Deutsche Bank считают акции телекоммуникаций лучшим выбором среди защитных секторов, отдавая предпочтение им, а не сектору товаров ежедневного спроса, так как доходы телекоммуникационных компаний имеют лучшую корреляцию с реальными ставками, которые, как они ожидают, продолжат расти в ближайшие недели, а так же это второй лучший сектор по пересмотренным доходам. Все остальные оборонительные секторы находятся в относительно худшем положении по этим критериям:

Причины выбора сектора телекоммуникаций, оценки P/E, корреляции с реальными ставками и пересмотры доходов на вторую половину 2023 года

Причины выбора сектора телекоммуникаций, оценки P/E, корреляции с реальными ставками и пересмотры доходов на вторую половину 2023 года

EPS

Циклические данные предполагают, что рост прибыли на акцию должен ускориться в течение следующих двух кварталов:

EPS на точке перегиба: индекс деловой активности с лагом на 6 месяцев и 12-месячный форвардный показатель EPS S&P 500

EPS на точке перегиба: индекс деловой активности с лагом на 6 месяцев и 12-месячный форвардный показатель EPS S&P 500

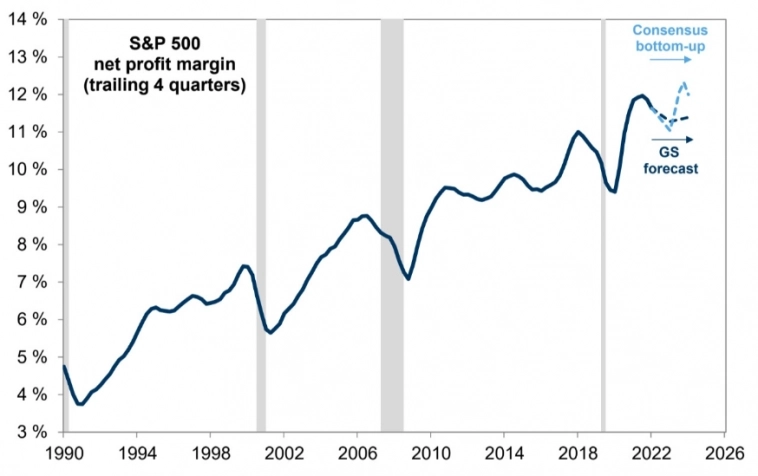

Консенсус считает, что чистая прибыль S&P 500 сократится к следующему сезону отчетов, но вырастет в преддверии 2024 года. Goldman Sachs ожидают сокращения в ближайшем будущем, но считают, что к 2024 году чистая прибыль не восстановится выше уровня в 11,3%:

Ожидания консенсуса и Goldman Sachs по чистой прибыли компаний S&P 500

Ожидания консенсуса и Goldman Sachs по чистой прибыли компаний S&P 500

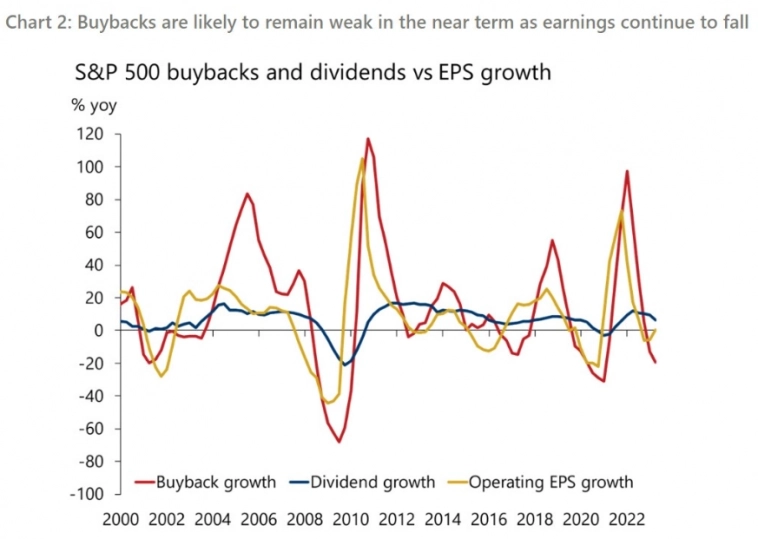

Замедление темпов обратного выкупа акций указывает на снижение темпов роста прибыли на акцию в будущем:

Обратный выкуп акций компаниями индекса S&P 500, дивиденды и рост EPS

Обратный выкуп акций компаниями индекса S&P 500, дивиденды и рост EPS

Сырьевые товары

Устойчивое снижение подразумеваемой волатильности цен на сырую нефть (т.е. рыночный прогноз вероятного изменения цены) показывает, что существует атмосфера уверенности в росте цен на нефть:

Цена сырой нефти WTI и индекс подразумеваемой волатильности

Цена сырой нефти WTI и индекс подразумеваемой волатильности

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест