Блог им. option-systems

Долговая империя Системы: Эталон. Часть 3

- 29 сентября 2023, 12:20

- |

Ранее:

Эталон

Анализ долга у строительных компаний несколько усложнился с появлением эскроу, но он не такой сложный, как может показаться. В принципе в отчетности данной сферы есть своя специфика – выручка от продажи жилья, ввод жилья, продажи жилья, имеют различные значения.

Как сама компания показывает свой долг?

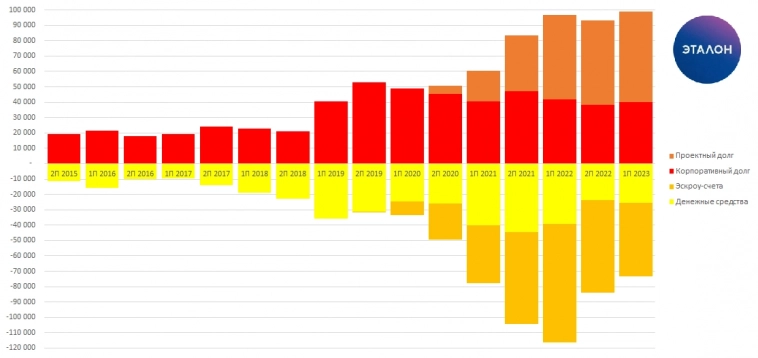

Долг разделен на корпоративный (можно сказать обычный) и проектный, соответственно, чистый корпоративный долг – это корпоративный долг минус денежные средства (без эскроу-счетов), а чистый проектный долг – это проектный долг минус эскроу-счета.

Сама компания считает чистый долг равен 14,5 млрд руб., оставляя за скобками проектное финансирование и эскроу-счета. Но даже с их учетом чистый долг равен 25,6 млрд руб.

Подробнее…

Причина роста уровня долга у строительных компаний с 2019 г. связана с нововведениями в отрасли. Переход застройщиков на счета эскроу начался в середине 2019 года. В соответствии с Федеральным законом от 30.12.2004 № 214-ФЗ с 01 июля 2019 г. такие счета используются для покупки недвижимости в строящемся объекте. С введением эскроу-счетов банки в огромном выигрыше, деньги покупателей хранятся у них, они кредитуют сначала застройщика, и еще потом покупателей.

Корпоративный долг наполовину сейчас состоит из облигаций. По итогам 1П 2023 г. – общая цена долга корпоративного долга равнялась примерно 10,2%.

Сама компания считает чистым долгом именно корпоративный долг. И в этом есть здравое зерно. Забавно, что общий долг Эталона в презентации Системы числится 91 млрд руб. Вот такой момент.

Проектное финансирование тесно связано с эскроу-счетами. По сути, начиная стройку строительные компании параллельно привлекают проектный долг под уже открытые эксроу-счета. Льготная ставка по проектному финансированию получается около 3,5-5,2%, или еще меньше, так как ставку по проектному долгу компания отражает весьма странным образом.

Уже три полугодие, как началось раскрытие эскроу-счетов.

Во втором полугодии 2022 г. наблюдалось замедление продаж, в первом полугодии 2023 г. ситуация стала исправляться. Но как обещает компания – скоро будет ускорение продаж.

Эскроу-счета скорее всего станут опять превышать проектное финансирование. Объем непроданной стройки сейчас на рекордных уровнях.

У Эталона точно нет проблем с долгом. Есть определенные проблемы с продажами. Нужен рывок.

Отдельно стоит отметить, что у Эталона в кредиторской задолженности весит еще задолженность по проекту ЗИЛ-Юг. В последней отчетности Эталон обозначена цифра 19,8 млрд руб. – оплата в 2024 году.

У Эталона как раз есть сопоставимая сумма в денежных средствах.

В 2022 году совершили отличную сделку по ЮИТ.

Эталон в апреле 2022 года приобрел «ЮИТ Россия». У финского девелопера было 19 проектов в стадии проектирования и строительства площадью 0,6 млн м2 в пяти регионах страны. Кроме того, в договор купли–продажи вошли сервисные компании, под управлением которых находится 2,5 млн м2, и 50%–ная доля в совместном предприятии с компанией «Брусника» (там активы под управлением составляют 2,2 млн м2).

В Эталоне сделку оценили в 4,6 млрд, в YIT — в 50 млн евро. А общие потери компании в результате ухода из России составили 150 млн евро, говорится в сообщении финского девелопера. Напомню: в декабре, когда компания осторожно объявила о возможном сворачивании бизнеса в РФ, стоимость «ЮИТ Россия» оценивалась почти вдвое больше — в 7–9 млрд руб. При этом на счетах финской компании в России находится около 5,3 млрд руб. (еще 8,4 млрд руб. – на эскроу–счетах). Долговая нагрузка местного подразделения неизвестна.

Позже в отчетности Эталона прибыль от сделки по покупке ЮИТ была отражена в размере 12 млрд руб. Похвально.

Выводы, общий долг Корп.центр + МТС + Эталон – это 76% консолидированного долга, обозначенного в презентации АФК Система, проблемным его сложно назвать.

Продолжение про проблемный долг следует…

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- рубль

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- экономика

- Элвис Марламов

- юмор

В следующем году планируется снова рост цен на материалы, т.к. подорожал кокс для производства утеплителя, например, газ и электричество.

У друга строительная компания, он уже сам в котловане работает, т.к. людей не найти. На 5 кранов 30 человек монолитчиков)) Из 8 корпусов стартануло только 3, т.к. работать некому.

Ну и ленспецсмушники сами говорили нам, что желающих покупать шушары за 260 тысяч за м2 очередь не стоит))

Исходя из этой информации я делаю выводы, что лучшие времена в стройке мы проходим именно сейчас.

Жилья переизбыток в Питере, в Москве тем более, но там страна в стране и другие законы и принципы работают)

Конечно посты очень интересные, давай ищо!

Но почему то они не раскрывают текущих бизнесовых рисков.

1. По МТС — все понятно, вопросов нет.

2. Озон — не придется ли докапитализировать к 25-26 годам выкупая допку? Выход в прибыль пока под большим вопросом, не говоря уже о каком то существенном размере этой прибыли.

3. Сегежа — пока с продажами не все хорошо. Переориентация на восток буксует.

4. Эталон — новая стратегия в регионы с большой долей нераспроданного метража выглядит как попытка решить накопившиеся проблемы хоть как-то.

Возможно в плане обслуживания долга не все плохо, но вот со стоимостью активов не все хорошо. И возможно их оценка и соответственно их доля в Системе будет восприниматься как требующая премии. Предлагаемые рынку стратегии в этих активах не повышают слюноотделение.