Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #52 (22.11.2023)

- 22 ноября 2023, 16:27

- |

Индекс национальной активности ФРБ Чикаго упал до -0,49 в октябре 2023 года, самого низкого уровня за семь месяцев, по сравнению с -0,02 в сентябре. Данные свидетельствуют о том, что экономический рост снизился в октябре, причем по всем четырем категориям. Показатели, связанные с производством, составили -0,33, по сравнению с -0,04; показатели, связанные с занятостью, составили -0,10, по сравнению с +0,01. Кроме того, вклад категории личного потребления и жилья снизился до -0,02 с нейтрального значения; а вклад продаж, заказов и запасов снизился до -0,04 с нейтрального значения в сентябре:

Индекс национальной активности ФРБ Чикаго и его компоненты

Индекс национальной активности ФРБ Чикаго и его компоненты

Индекс деловой активности в сфере услуг от ФРС Филадельфии улучшился до -11 с -20,3. Уплаченные цены снизились на -6, новые заказы выросли на +7,5, количество сотрудников выросло на +6,5:

Индекс деловой активности в сфере услуг от ФРС Филадельфии

Индекс деловой активности в сфере услуг от ФРС Филадельфии

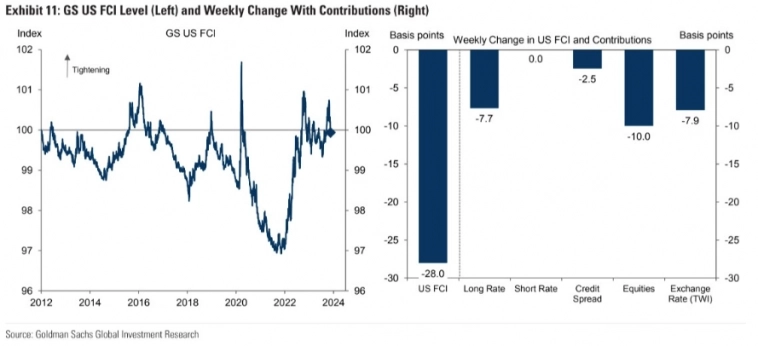

Индекс финансовых условий Goldman Sachs снизился до 99,94 за последнюю неделю, в основном из-за роста цен на акции, ослабления доллара и снижения доходности 10-летних казначейских облигаций:

Индекс финансовых условий Goldman Sachs и его компоненты

Индекс финансовых условий Goldman Sachs и его компоненты

Продажи на вторичном рынке жилья в октябре упали на -4,1% м/м (консенсус -1,5%, -2,2% ранее):

Продажи на вторичном рынке жилья

Продажи на вторичном рынке жилья

Что делают другие?

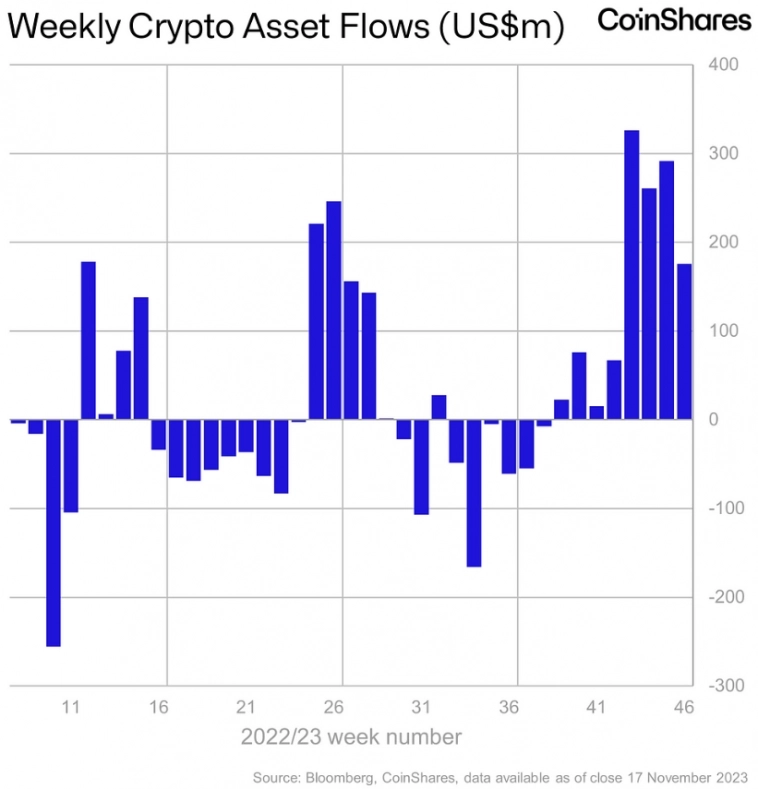

Приток средств в криптовалюты наблюдается уже 8 недель подряд. Однако, с начала года, приток средств в размере $3,2 млрд остается значительно ниже уровней 2021 года ($10,7 млрд) и 2020 года ($6,6 млрд):

Потоки средств в криптовалюты

Потоки средств в криптовалюты

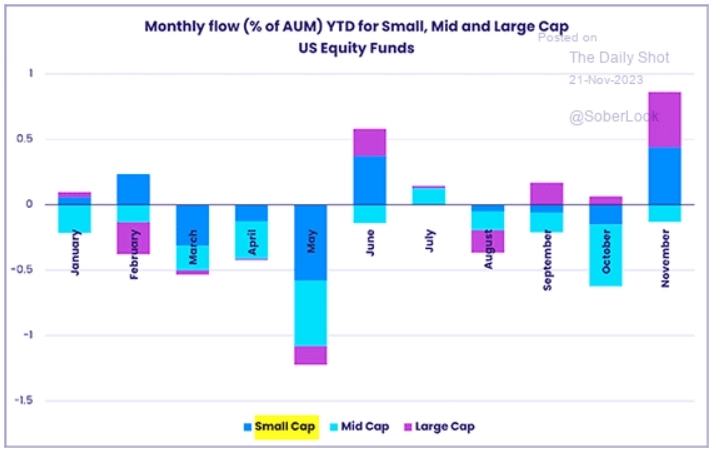

В этом месяце наблюдался большой приток средств в фонды акций малой капитализации:

Потоки средств в акции по месяцам в разбивке по капитализации

Потоки средств в акции по месяцам в разбивке по капитализации

За неделю, закончившуюся 17 ноября, ETF на золото продемонстрировали приток в эквиваленте ~12 тонн:

Потоки средств в ETF на золото

Потоки средств в ETF на золото

Институциональные инвесторы

За последние 10 дней CTA купили акций всего мира на сумму $153 млрд, что является рекордным показателем:

Позиционирование CTA в акциях

Позиционирование CTA в акциях

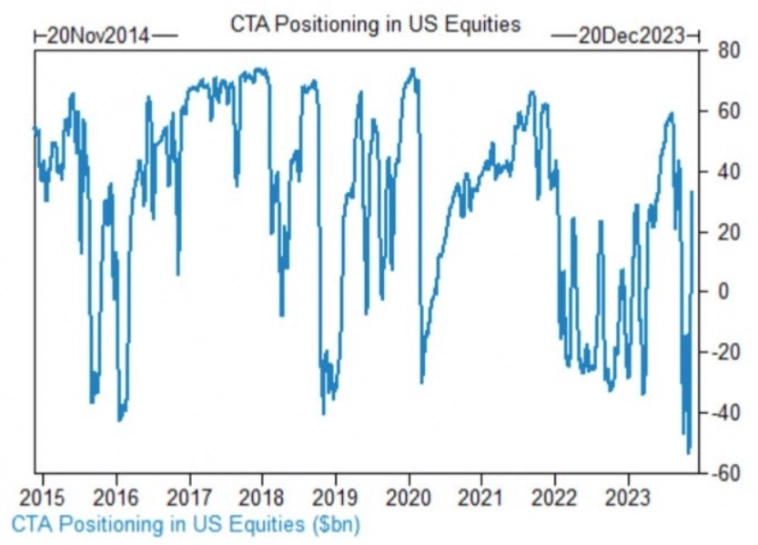

CTA имеют длинные позиции по акциям США на $33 млрд после покупки на $85 млрд за последние 10 дней:

Позиционирование CTA в акциях США

Позиционирование CTA в акциях США

CTA теперь должны стать продавцами S&P 500 при любом сценарии на следующей неделе, судя по модели от Goldman Sachs:

Оценка потоков средств CTA в индекс S&P 500 от Goldman Sachs

Оценка потоков средств CTA в индекс S&P 500 от Goldman Sachs

В целом, хедж-фонды совершили крупнейшую чистую продажу акций США за последние 8 недель. 7 из 11 секторов акций продавались, причем наиболее проданным стал сектор товаров ежедневного спроса:

Потоки средств хедж-фондов в акции США

Потоки средств хедж-фондов в акции США

Потоки средств хедж-фондов в акции США по секторам

Потоки средств хедж-фондов в акции США по секторам

Позиции управляющих активами и хедж-фондов во фьючерсы на Russell 2000 стали положительными впервые с конца лета:

Позиционирование управляющих активами и хедж-фондов во фьючерсы на Russell 2000

Позиционирование управляющих активами и хедж-фондов во фьючерсы на Russell 2000

Ритейл

Домохозяйства США по-прежнему активно инвестируют в акции и имеют низкую долю облигаций в портфелях:

Позиционирование домохозяйств США в различных классах активов

Позиционирование домохозяйств США в различных классах активов

Индексы

После роста широты индекса акций всего мира с 4% до 94% за последний месяц, доля индексов мировых рынков, превышающих 50-дневную скользящую среднюю, находится на новом максимуме с начала года:

Широта индексов мировых рынков и индекс S&P 500

Широта индексов мировых рынков и индекс S&P 500

Индикатор Bank of America снизился на 37 б.п. в октябре до 53,1%, что является самым большим снижением с октября 2022 года. Этот уровень подразумевает доходность +16% в течение следующих 12 месяцев:

Индикатор «Sell Side» от Bank of America

Индикатор «Sell Side» от Bank of America

Оценка акций в США по-прежнему является завышенной по десяти из десяти показателей, которые отслеживают аналитики Societe Generale:

Оценка акций в США

Оценка акций в США

Количество объявлений по обратному выкупу акций самое высокое среди компаний сектора технологий, но в процентном отношении к рыночной капитализации лидирует сектор материалов:

Объявления по обратному выкупу акций в разбивке по секторам

Объявления по обратному выкупу акций в разбивке по секторам

Аналитики Societe Generale считают, что опережение акций фактора роста по отношению к акциям стоимости сохранится, по крайней мере, до тех пор, пока ФРС не добьется снижения ставок на 100 б.п., а условия кредитования, ставки по ипотечным кредитам и стоимость заимствований для небольших фирм не снизятся:

Форвардный 12-месячный EPS акций фактора роста и акций стоимости. Пик, а затем падение: доходность 10-летних облигаций должна продолжить поддерживать доходность акций фактора роста по отношению к акциям стоимости

Форвардный 12-месячный EPS акций фактора роста и акций стоимости. Пик, а затем падение: доходность 10-летних облигаций должна продолжить поддерживать доходность акций фактора роста по отношению к акциям стоимости

EPS

С учетом того, что отчитались 90% компаний индекса S&P 500, 82% превзошли оценки EPS:

Доля компаний индекса S&P 500, которые превзошли оценки EPS и продаж

Доля компаний индекса S&P 500, которые превзошли оценки EPS и продаж

Снижение оценок прибыли компаний США превысило число повышений оценок в течение девяти недель подряд, что стало самой продолжительной серией с февраля:

Индекс пересмотра оценок прибыли компаний от Citi

Индекс пересмотра оценок прибыли компаний от Citi

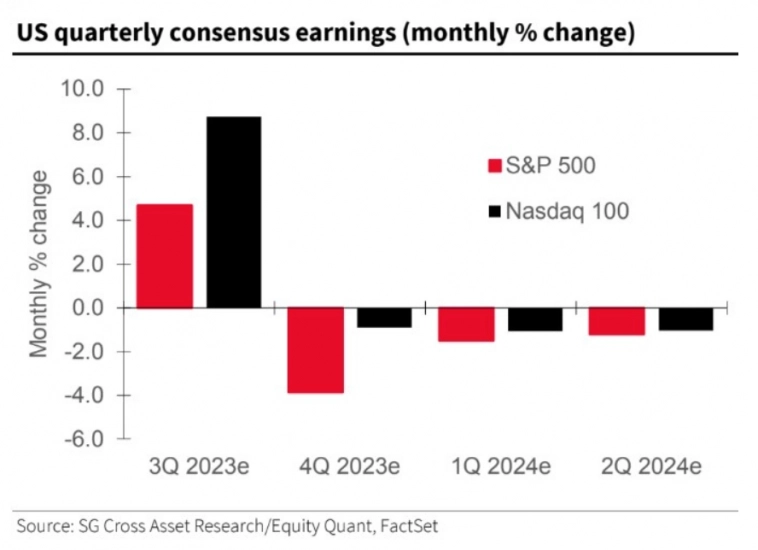

Пересмотр прибыли был более благоприятен для Nasdaq 100, чем для S&P 500:

Консенсус по оценке прибыли индексов S&P 500 и Nasdaq 100

Консенсус по оценке прибыли индексов S&P 500 и Nasdaq 100

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест