Блог им. Investovization

Аэрофлот (AFLT). Данные на 01.2024. Обзор компании. Перспективы.

- 20 января 2024, 10:10

- |

Приветствую на канале, посвященном инвестициям! 17.01.24 были опубликованы операционные данные за 2023 год Группы компаний «Аэрофлот». В этом выпуске рассмотрим последние операционные и финансовые результаты, новости, дивиденды, перспективы и риски. Разберемся, стоит ли покупать акции этой компании.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Аэрофлот» — крупнейшая авиационная группа России. В состав Группы входят сетевые авиакомпании «Аэрофлот» и «Россия», лоукостер «Победа», а также профильные сервисные предприятия, занимающиеся техническим обслуживанием воздушных судов, предоставлением бортового питания, гостиничных услуг, а также обучением работников.

Группа «Аэрофлот» — лидер авиаперевозок в РФ. Компания занимает 38% от общей доли рынка. А среди российских авиакомпаний 45%.

Крупнейшим держателем пакета акций ПАО «Аэрофлот» является Российская Федерация, в собственности которой находится 73,8% от общего количества обыкновенных акций Компании. В свободном обращении находится 25% акций.

Санкции.

Последние годы оказались серьезным испытанием для компании. Сначала был короновирус в 2020 году, когда совокупный объем авиаперевозок компании упал в 2 раза. В итоге, убыток превысил 117 млрд за год. В 2021 году пассажиропоток частично восстановился и составил 77% от показателей 2019 года. Но по итогам 2021 года всё равно был зафиксирован убыток 34 млрд.

В 2022 году последовал очередной удар от беспрецедентных санкций. Иностранные лизинговые компании в одностороннем порядке расторгли действующие договоры. Авиационные власти стран регистрации воздушных судов отозвали сертификаты летной годности самолетов, эксплуатируемых в нашей стране. Был введен запрет на продажу в РФ самолётов, комплектующих и прочего оборудования. В условиях внешнего санкционного давления, закрыта большая часть международных направлений. По решению Росавиации была приостановлена работа 11 аэропортов на юге страны. Но серьезную помощь российским авиакомпаниям оказало государство, выделив в общей сложности на поддержку отрасли порядка 172 млрд руб.

В этой ситуации Аэрофлот смог продолжить работу и найти новые точки роста. В частности, были открыты новые международные рейсы на доступных направлениях, в том числе из региональных аэропортов. Было расширено присутствие и на местном рынке.

Также нужно отметить, что из-за того, что воздушное пространство РФ закрыто для западных авиакомпаний, Аэрофлот потерял «роялти», которые компания получала ещё с советских времен. Это выплаты от иностранных авиакомпаний за беспосадочные полеты над Сибирью из Европы в Азию и обратно. До пандемии COVID-19 доход Группы «Аэрофлот» от этих выплат составлял ориентировочно $500 млн в год. В 2018–2019 гг. роялти составляли до 10% EBITDA «Аэрофлота».

Текущая цена акций.

С максимумов 2017 года акции упали уже на 80%. Но на месячном графике пробита линия сопротивления нисходящего тренда. И даже сформировался небольшой тренд вверх. К слову, за 2023 год акции выросли более, чем на 40%, т.е. примерно на уровне индекса Мосбиржи.

Операционные результаты.

17.01.24 Аэрофлот опубликовал операционные результаты за 2023 год.

По итогам 2023 года у Группы Аэрофлот было 349 воздушных судов (ВС). 10 ВС в собственности, остальные в аренде. 100% в российском авиационном реестре. 150 ВС выведено из реестра Бермуд. 18 ВС выкуплено из финлизинга. По 48 ВС компания завершила процесс урегулирования с иностранными лизингодателями (они прекратили требования по договорам лизинга и страхования). В результате чего Группа расширила возможности для международных перелетов.

Пассажиропоток Аэрофлота по итогам 2023 года составил 47,3 млн чел (+16% г/г). Это самое высокое значение, начиная с 2020 года. Причем существенным образом увеличены объемы международного направления: 9,6 млн (+81% г/г), но они по-прежнему в 2,8 раз меньше, чем в 2019 году.

Международный сегмент наиболее маржинальный, доход от него примерно в 1,5 раза выше внутреннего сегмента. В 2023 году Аэрофлот осуществлял полеты в 17 стран и продолжает открывать новые международные направления.

Также заметно восстановление и прочих операционных показателей: грузоперевозка, количество рейсов, часов налёта, а занятость кресел показало рекордное значение 87,5%.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Рассмотрим результаты последнего отчета по МСФО за 9М 2023:

- Выручка 441 млрд (+40% г/г). Рост из-за увеличения пассажиропотока. Прочая выручка 10,5 млрд показывает, что «роялти» больше нет. Для сравнения, прочая выручка за 2019г: 64 млрд (из них 40 млрд – роялти).

- Прочие доходы 83,6 млрд (-20% г/г). Падение связано с тем, что в первом квартале закончилась программа спец. субсидий, которая принесла более 60 млрд год назад. А 40,8 млрд из текущих прочих доходов – это разовые доходы от завершения процесса урегулирования отношений с иностранным арендодателем на 18 воздушных судов и 5 авиационных двигателей. Плюс 41 млрд – это доход от государства в виде возврата акциза за авиатопливо и демпферные выплаты.

- Операционные расходы 370,5 млрд (+30% г/г). Увеличение на фоне роста производственной программы, затрат на топливо (цены на керосин максимальные за 4 года), аэропортовых сборов, а также поддержания расходов на техническое обслуживание и ремонт ВС.

- Операционная прибыль 70,5 млрд (+134% г/г).

- Финансовые расходы за вычетом доходов: -206,6 млрд (по сравнению с +173 млрд год назад). Такая огромная разница получилась из-за курсовой переоценки лизинговых обязательств, т.к. рубль сильно ослаб за год.

- Результат хэджирования 0 ₽ (по сравнению с -123 млрд год назад). В связи с высокой степенью неопределенности, компания с 2Q 22 полностью прекратила хеджирование валютного риска.

- Чистая прибыль (ЧП) -107 млрд (по сравнению с +56 млрд год назад);

Основная причина огромного убытка – это большие отрицательные курсовые разницы на 162 млрд (бумажная переоценка лизинговых обязательств). Если произвести корректировку на эти «бумажные» курсовые расходы, то получим, что ЧП скорр = 18 млрд. Т.е. в действительности, компания отработала 9М 23 с прибылью. Правда, не будем забывать про разовые прочие доходы 40,8 млрд, без них всё равно был бы убыток.

Традиционно, третий квартал самый сильный в году, это связано с сезоном отпусков. Вот и в 2023 году получилось также: 3Q 23 лучше первых двух кварталов, и за исключением EBITDA лучше г/г. А если чистый убыток 11 млрд также скорректировать на бумажные курсовые разницы, то получим, что на самом деле, компания получила ЧП скорр = 38,3 млрд. Но конечно, если вычесть разовые прочие доходы, то всё же будет небольшой убыток.

Вообще видно, как трудно компания проходит кризисные времена. Начиная с 2020 года Аэрофлот ежеквартально фиксирует убытки. Правда, было два исключения, в частности, за Q2 22 отражена сверх прибыль 197 млрд, полученная также за счет переоценки лизинговых обязательств из-за резкого укрепления рубля.

На данный момент компания приостановила программу хэджирования валютного риска, поэтому любая девальвация рубля негативно отражается на «бумажной» чистой прибыли. Правда, в 4Q 23 рубль укрепился на 7%, это окажет поддержку финансовым результатам.

CASK.

Отдельно рассмотрим показатель CASK (Cost Available Seat Kilometer) — затраты на предельный пассажирооборот, или по-другому, затраты на перевозки в расчете на одно кресло-километр. Они составили 3,51₽ (+10% г/г). Увеличение из-за роста стоимости топлива, инфляции, девальвации и отсутствия субсидий. При этом, как мы видели выше, доход с каждого пассажира в среднем составляет 4,38 рубля. Т.е. компания зарабатывает ориентировочно 87 копеек с каждого пассажира за перевезенный километр.

Баланс.

Результаты за 9М 2023:

- Активы в форме права пользования 609,5 млрд (+8%). Из них 94% — это остаточная стоимость ВС и двигателей.

- Капитал -184 млрд. Капитал отрицательный и за 9М снизился ещё в 2 раза. Основная причина – накопленный убыток 333 млрд.

- Денежных средств 93,8 млрд (+81%). Плюс краткосрочные финансовые инвестиции 45,8 млрд(-18%).

- Суммарные кредиты и займы 114 млрд (-0,3%).

- Обязательства по аренде 649 млрд (+30%). Это результат курсовых переоценок.

Чистый долг отрицательный: -26 млрд. Но если взять чистый долг с учетом обязательств по аренде, то он составляет 624 млрд (+24% за 9М, из-за курсовой переоценки), тогда ND/EBITDA = 3,6.

Денежные потоки.

Денежные потоки за 9М 23:

- операционная деятельность 106,5 млрд (+90% г/г). Именно столько денег поступило в компанию за полгода. Как видим, несмотря на бумажные убытки, операционные поток достойный.

- инвестиционная деятельность -21,5 млрд. Причем на капитальные затраты пришлось 40 млрд (аномальный рост в 19 раз г/г).

- финансовая деятельность -47 млрд (+42% г/г). Здесь видно, что 57,4 млрд ушло на оплату по договорам аренды (выплата основной суммы долга по аренде 39,6 млрд + проценты по договорам аренды 17,8 млрд).

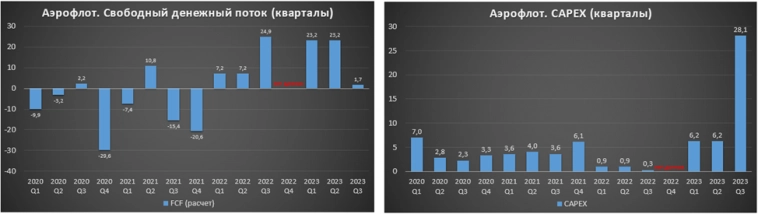

Из диаграммы видно, что операционный поток в 2023 году неплохой. И в среднем значительно выше 2020-2022 годов.

В итоге, свободный денежный поток (FCF = ОДП – CAPEX – проценты по договорам аренды) последние кварталы положительный. В 3Q 23 FCF меньше, чем в 1Q и 2Q, из-за резкого роста капекса.

Дивиденды.

Компания не платит дивиденды с 2018 года. Согласно дивидендной политике, выплаты могут составлять до 25% от чистой прибыли по МСФО (в зависимости от долговой нагрузки, включая аренду).

Учитывая, что последние годы у компании чистые убытки, плюс огромный отрицательный капитал (как по МСФО, так и по РСБУ), дивидендов от компании можно ждать не скоро. Напомню, что по закону (№ 208-ФЗ, статья 43), если стоимость Чистых активов по РСБУ меньше размера Уставного капитала, то выплата дивидендов запрещена.

07.12.24 в самом «Аэрофлоте» заявили, что говорить о дивидендах пока рано, сначала нужно выйти на положительный финансовый результат.

Перспективы.

В РФ сейчас идёт активная программа по импортозамещению в самолётостроении.

Согласно государственной программе развития авиаотрасли, к 2030 году российский авиапром должен нарастить долю отечественных лайнеров с нынешних 33% до 81%. Всего до 2030 г. запланированы поставки 1036 самолетов. Из них 494 с вместимостью более ста человек. При этом 339 ВС должен получить «Аэрофлот», который подписал соответствующее соглашение с ОАК в ходе ВЭФ-2022.

У Аэрофлота есть стратегия 2030, которая как раз включает ввод в эксплуатацию этих 339 отечественных ВС. Всего к 2030г планируется 500 ВС. При этом доля иностранных ВС будет постепенно снижаться до 30%. Вероятно, при этом лизинговые платежи будут по большей части в рублях, и снизится зависимость чистой прибыли от курсовых колебаний.

Основные цели стратегии 2030:

- рост пассажиропотока до 65 млн (+38% к текущим значениям),

- рост доли Группы в общем объеме рынка до 50% (+5 пп),

- развитие внутренних компетенций по полному техобслуживанию ВС,

- развитие транспортных связей (новые региональные базы),

- рост дополнительных доходов от прочих сегментов,

- цифровая трансформация и полный переход на отечественное ПО.

Риски.

Основные риски:

- Усиление санкций. Аэрофлот постепенно восстанавливает международные перевозки, но новые санкции могут существенно осложнить этот процесс.

- Импортные комплектующие. Сейчас авиакомпании в целом выстроили новые логистические цепочки. Но по некоторым запчастям дефицит сохраняется.

- Вероятность аварий и терактов. Хотя, безопасность – ключевой и безусловный приоритет Группы Аэрофлот, но нельзя исключать вероятность негативных событий.

- Девальвация. Как мы видели выше, на данный момент, результаты компании сильно зависят от курса рубля, т.к. в основном вся аренда иностранных самолетов номинирована в валюте. А Аэрофлот приостановил программу хэджирования, поэтому любое ослабление рубля – это значимый минус для компании.

- Отрицательный капитал. Это серьезное препятствие для дивидендов. И пока компания не выйдет на устойчивую прибыль, ситуация будет усугубляться.

- Доп эмиссии. За последние три года было проведено две доп эмиссии: в 2020г. компания привлекла 80 млрд, а в 2022г. еще 52,5 млрд. В результате этого количество акций увеличилось в 3,5 раза, а доля государства выросла с 51,1% до 73,8%. Очевидно, что существует высокая вероятность новых доп эмиссий. Т.е. компании, разумеется, не дадут обанкротится, но доля миноритариев может быть еще больше размыта.

- Срыв стратегии. К слову, уже были новости о просрочке в производстве новых отечественных самолетов.

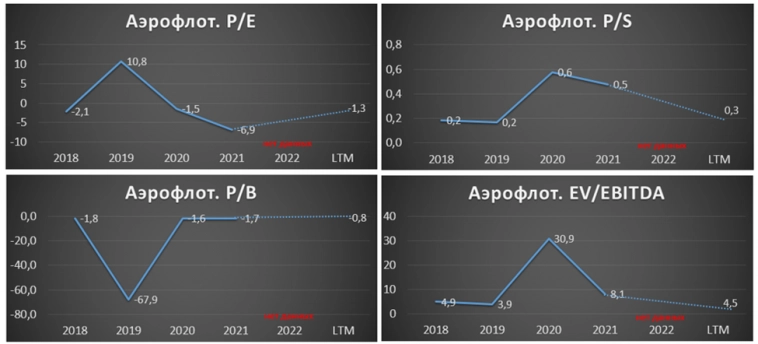

Мультипликаторы.

Из-за отрицательного капитала и чистой прибыли многие мультипликаторы нерепрезентативны:

- Текущая цена акции = 37,6 ₽; капитализация = 149 млрд ₽

- EV/EBITDA = 4,5;

- P/S = 0,3; P/E = — ; P/B = — ;

- Рентабельность по EBITDA = 30%; ROE = — ; ROA = — .

Выводы.

Группа «Аэрофлот» — крупнейшая авиационная группа РФ.

73,8% акций принадлежит государству.

Ковид 2019 и санкции 2022 сильно подкосили бизнес компании. В частности, Аэрофлот не получает роялти с западных компаний, которые были существенным доходом.

Но сейчас идёт постепенное восстановление операционных результатов.

Пассажиропоток самый высокий с 2020 года, правда, международный поток по-прежнему в 2,8 раз меньше, чем в 2019 году. А это наиболее маржинальный сегмент.

Финансовые результаты за 9М показали рост выручки на 40% и EBITDA на 36%, но ЧП = -111 млрд, во многом из-за девальвация рубля. Если скорректировать ее на «бумажные» курсовые разницы, то ЧП скорр = 18 млрд. 3Q 23 лучше кв/кв, ЧП скорр = 38 млрд.

Правда, если вычесть разовые прочие доходы, то даже скорректированная ЧП будет отрицательной, как по итогам 3Q, так и 9М.

Чистый долг отрицательный. Но если учитывать обязательства по аренде, то ND/EBITDA = 3,6.

Капитал = — 184 млрд.

Операционный и свободный денежные потоки положительные.

Дивиденды ближайшие годы не предвидятся.

У компании есть стратегия 2030. Согласно которой флот вырастет на 43% (70% ВС станут отечественными), пассажиропоток на 38%, доля группы в общем объеме рынка до 50% (на 5пп).

Риски связаны с санкциями, авариями, девальвацией, новыми доп эмиссиями.

Мультипликаторы средние.

Акции за 2023 выросли примерно на уровне индекса Мосбиржи. И в целом, оценены более-менее справедливо, но в случае дальнейшего восстановления бизнеса, можно ожидать и постепенного роста котировок.

Мои сделки.

У меня была небольшая позиция, которую я продал с символической прибылью в 2021 году. Правда, из-за того, что не до конца исполнилась заявка на продажу, осталось незначительное число акций, которые я затем пару раз использовал для целей налоговой оптимизации. В целом, несмотря на то, что ситуация в Аэрофлоте в 2023 году улучшилась, до устойчивой положительной прибыли далеко, риски остаются довольно высокими, формировать новую позицию пока не планирую.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YNDX

- акции

- Алроса

- АСТРА

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Держу пакет.