Блог им. Investovization

Новабев (BELU). Белуга. Данные на 01.2024. Дивиденды. Перспективы.

- 21 января 2024, 12:21

- |

Приветствую на канале, посвященном инвестициям! 15.01.24 были опубликованы операционные данные за 2023 год компании Новабев Group (бывшая Белуга). В этом выпуске рассмотрим последние операционные и финансовые результаты, новости, дивиденды, перспективы и риски. Разберемся, стоит ли покупать акции этой компании.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Novabev Group — российский вертикально-интегрированный производитель премиальных спиртных напитков, а также ведущий независимый импортер крепких спиртных напитков и вина с хорошо диверсифицированным премиальным портфелем импортных брендов.

Занимает лидирующие позиции на рынке РФ. №1 по производству водки, ликерной продукции, виски. №4 производитель рома. Расширяет своё присутствие на рынке вина. Novabev Group входит в топ-10 международных алкогольных компаний.

Группе принадлежат пять ликеро-водочных заводов, один спиртзавод, винное хозяйство, собственная система дистрибуции и сеть розничных магазинов «ВинЛаб». Количество сотрудников 13тыс чел.

У компании сильный портфель брендов. В том числе бренды собственного производства, покрывающие все основные продуктовые категории, а также бренды от ведущих мировых производителей.

В 2022 году Новабев продала международные права на бренд Белуга за $75млн.

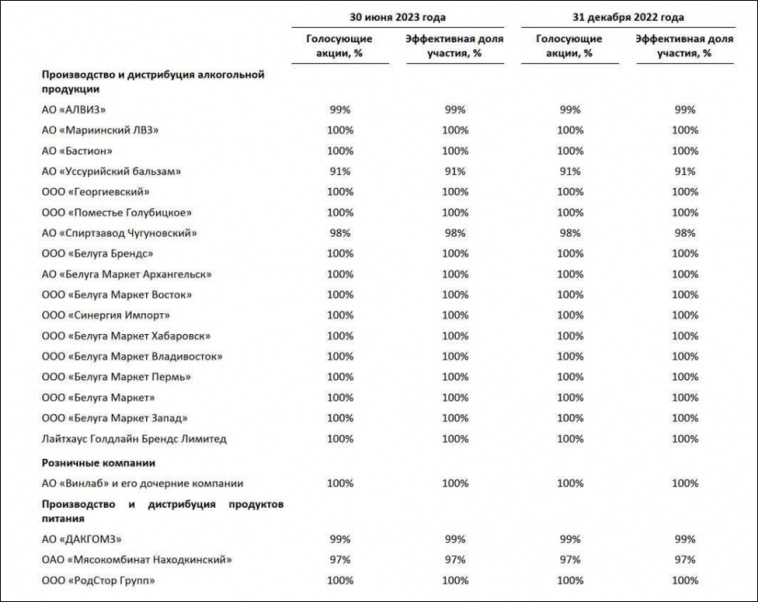

У Белуги более 20 основных дочек. Одна дочка зарегистрирована на Кипре, остальные в России.

Текущая цена акций.

За последние 5 лет акции компании продемонстрировали впечатляющий рост. Котировки взлетели более, чем в 15 раз. За 2023 год акции Новабев выросли более, чем на 90%, т.е. динамика в 2 раза лучше, чем у индекса Мосбиржи. Плюс были выплачены дивиденды, суммарно около 16% к текущей цене. На данный момент график цены находится у верхней границы восходящего канала.

Операционные результаты.

15.01.2024 компания опубликовала операционные результаты за 2023 год:

- Продажи собственной продукции 13,3 млн декалитров (-4% г/г), что по большей части обусловлено остановкой экспорта.

- Импортные марки 3,6 млн декалитров (+23% г/г), крепкие спиртные напитки показали +33%, а вино +16,8%.

- Суммарные отгрузки 16,9 млн декалитров (+1% г/г).

Количество торговых точек «ВинЛаб» 1650 шт (+22%). Объем продаж +35%. Трафик +21%. Без учета органического роста сопоставимые продажи увеличились на 11,9%, трафик на 3,5%, а средний чек на 8,1%.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

10.11.23 компания опубликовала сокращенные данные за 3Q 2023:

- Выручка 77,6 млрд (+17% г/г). Рост выручки обусловлен увеличением доли премиальной продукции и роста сети Винлаб.

- Операционная прибыль 8,8 млрд (+0% г/г). Несмотря на рост выручки, операционная прибыль без изменений.

- EBITDA 12,7 млрд (+6%).

- Чистая прибыль 5,6 млрд (+1% г/г).

Результаты превзошли уровни 2022 года, который был очень успешным за счет экстраординарных продаж в первом полугодии. Компания смогла компенсировать выпавшие доходы от экспорта суперпремиального бренда Beluga.

Основной драйвер роста компании – это Розница. На Винлаб приходится более 60% выручки и 42% EBITDA.

Т.к. компания обычно публикует отчеты по полугодиям, поэтому на диаграмме есть повторяющиеся кварталы (значения полугодий, деленные пополам). На диаграмме заметен сезонный эффект, — вторые полугодия традиционно значительно сильнее. Поэтому результат 3Q 23 лучше, чем в среднем за первые два квартала. Также по выручке и EBITDA он оказался лучше г/г. А результаты 4Q 23 должны быть рекордными.

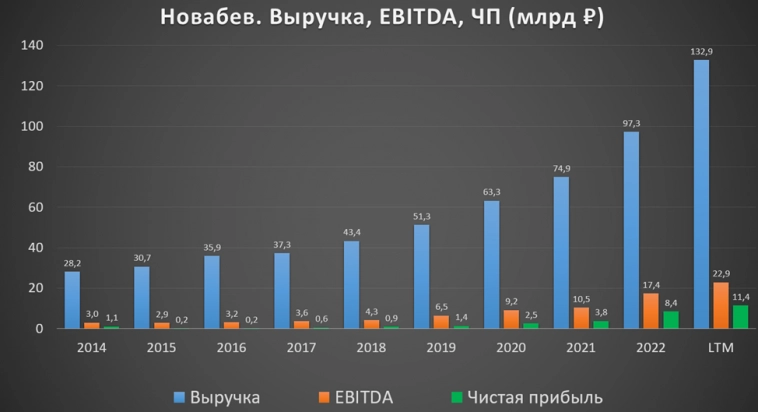

На годовом горизонте виден хороший рост финансовых результатов. Темпы роста выручки за последние пять лет около 25%, EBITDA около 40%, а чистой прибыли около 65%.

Баланс.

Новабев не привела свежих данных по балансу, поэтому возьмём информацию из отчета за 1П 2023:

- Денежных средств 5 млрд (-40% г/г). Одна из причин снижения – это высокие дивиденды.

- Суммарные кредиты и займы 25,8 млрд (+16% г/г).

- Запасы 30,6 млрд (+27% г/г). Рост связан с увеличением объема импортных операций, а также сезонностью бизнеса.

- Чистые активы 23 млрд (-10% г/г). Из-за опережающего роста обязательств уменьшился капитал.

Чистый долг вырос почти в 1,5 раза до 36,4 млрд. ND/EBITDA = 2. Это уже выше среднего и видим отрицательную динамику. Правда, чистый долг здесь учитывает обязательства по аренде, которые составляют 40% от него. Без них ND/EBITDA = 1,2. Т.е. компания имеет хорошую финансовую устойчивость, но динамика негативная.

Денежные потоки.

Новабев не привела свежих данных по движению денежных средств, поэтому возьмём информацию из отчета за 1П 2023:

- операционная деятельность -2 млрд. Т.е. за полгода у компании случился отток денег, хотя год назад был приток в размере 1 млрд. Основные причины — это рост запасов и уменьшение кредиторской задолженности больше, чем дебиторской.

- инвестиционная деятельность -1,4 млрд. Это отражает развитие сети Винлаб.

- финансовая деятельность -4,9 млрд. Здесь основная статья — это выплата дивидендов на 5,8 млрд. Еще отметим, что Новабев продала часть акций из своего казначейского пакета на сумму 1,8 млрд. Это негативный сигнал.

Из диаграммы видно, что из-за сезонности бизнеса операционный поток часто отрицательный в первых полугодиях.

В итоге, свободный денежный поток также отрицательный.

Дивиденды.

Согласно дивидендной политики, компания отправляет на дивиденды не менее 50% от чистой прибыли по МСФО. Целевая периодичность: по меньшей мере, два раза в год.

Но последние пару лет выплачивается уже намного больше. Например, за 2023 год было уже 2 выплаты суммарно 455₽ (около 8% к текущей цене), что составляет почти 100% от чистой прибыли с начала года без учета казначейского пакета акций.

Вполне вероятно, что будут ещё дополнительные выплаты за 4 квартал. Если компания решит отправить 100% ЧП на дивиденды, то можно рассчитывать еще ориентировочно на 270₽, т.е. итоговая доходность за 2023г. будет превышать 12%.

Но нужно понимать, что высокие дивиденды – это большая нагрузка для компании, учитывая необходимость развивать розничную сеть Винлаб. В итоге, получается, что дивиденды платятся за счет роста долга и продажи квазиказначейского пакета.

Риски и перспективы.

Основные риски:

- снижение payout, т.е. выплаты на дивиденды до 50% от ЧП. В этом случае, дивиденды, а вместе с ними и котировки акций упадут.

- Запуск онлайн торговли алкоголем – может снизить эффективность Винлаба.

- Регуляторные риски, в частности, возможное повышение государством акциза на алкоголь надавит на прибыль.

- Рост конкуренции.

- Тренд на здоровый образ жизни постепенно может снизить спрос на продукцию.

В качестве перспектив, — у компании действует стратегия развития до 2024 года. Согласно которой выручка должна достигнуть 130 млрд. Но т.к. текущая Выручка LTM = 133 млрд, очевидно, что цель уже выполнена. По количеству магазинов цель выполнена на 66%, а в конце 2024 года скорей всего будет близко к 2500 шт. Будем ждать обновления стратегии в этом году.

Мультипликаторы.

Новабев компания роста, поэтому мультипликаторы традиционно высокие. Но в данном случае, они выше своих средних исторических значений. В частности, так получается из-за того, что компания стала платить высокие дивиденды, которые приводят к росту долга.

- Текущая цена акции = 5730 ₽

- Капитализация = 91 млрд ₽

- EV/EBITDA = 5,5

- P/E = 10,7; P/S = 0,8; P/B = 3,9

- Рентабельность по EBITDA = 17%; ROE = 36%; ROA = 10%

Выводы.

Novabev Group — это один из лидеров по производству алкоголя. Продуктовая линейка диверсифицирована. Продав международный бренд, компания сосредоточилась на Российском рынке.

Общая отгрузка продукции выросла только на 1% г/г, зато продолжается рост сети Винлаб.

Финансовые результаты по итогам 9М умеренно позитивные. Из-за сезонности бизнеса 3Q 23 оказался лучше кв/кв, но также по выручке и EBITDA лучше г/г. 4Q 23 должен быть рекордным.

Но в 1,5 раза вырос чистый долг. Правда, финансовое положение по-прежнему устойчивое.

Итоговый денежный поток сильно отрицательный из-за роста запасов, капитальных затрат и выплаты больших дивидендов. Новабев продала часть акций из своего казначейского пакета, что является негативным сигналом.

За 2022 год компания выплатила очень большие дивиденды. И похоже, что по итогам 2023 года, Новабев превысит этот уровень, даже несмотря на рост чистого долга.

Рост финансовых показателей должен продолжиться. В первую очередь за счёт развития розничной сети.

Среди рисков: снижение payout (до 50% от ЧП МСФО), регуляторные риски, конкуренция, падение спроса.

По мультипликаторам компания оценена дорого.

Акции выросли на 90% за 2023 год. И на данный момент переоценены. Справедливая цена находится на уровне 4500 ₽.

Мои сделки.

В 2023 году я продал акции Белуги и зафиксировал около 60% прибыли менее, чем за 3 месяца. Напомню, что о всех своих сделках пишу в нашем телеграм канале. После моей продажи акции сначала скорректировались на 10%, но потом выросли вместе с рынком на девальвации рубля и на высоких дивидендах. Задумаюсь о покупке, если акции упадут ниже 4500 ₽.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

- 21 января 2024, 15:47

- 21 января 2024, 21:58

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YNDX

- акции

- Алроса

- АСТРА

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс