Блог им. MKrrr

Оправдан ли риск в облигациях? Разбираем связь кредитного рейтинга и доходности

- 09 марта 2024, 08:47

- |

Кредитные рейтинги, аудиторские заключения, годовые отчеты, обзоры компаний … Ради чего все это? На сколько конкретно рискованные облигации дают больше ОФЗ?

Мы специализируемся на облигациях: сейчас это высокая доходность и комфортный уровень риска. К слову, риск, сроки вложений, и доходность можно подобрать индивидуально. Облигации – очень гибкий инструмент. Кот.Финанс разобрал для вас почти 30 компаний и мы регулярно пополняем канал свежими обзорами.

Но как отличается доходность от рейтингов?

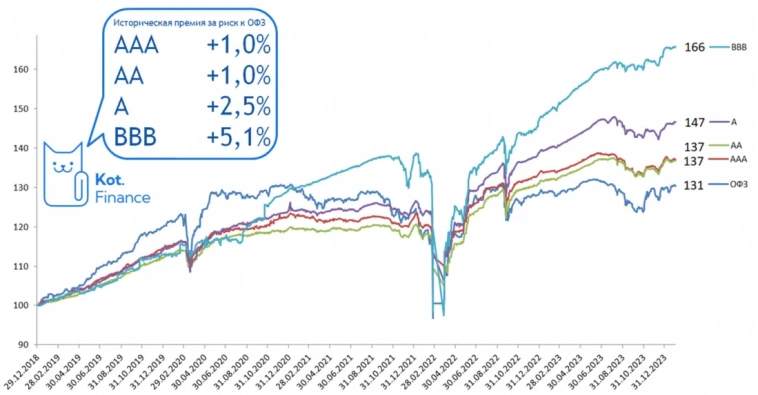

Как известно, повышенный риск должен вознаграждаться повышенной доходностью. Чтобы оцифровать ее, мы взяли индексы Московской биржи, которые показывают совокупный доход и его динамику в разрезе кредитных рейтингов. Если вложить 100 рублей в конце 2018 года, то на февраль 2024 можно было получить 131 рубль от вложений в ОФЗ, 137 рублей от вложений в облигации АА/ААА; 147 – от А, и 166 рублей от облигаций уровня ВВВ.

Прошу смотреть на относительные цифры: ключевая ставка на конец 2018 года была 7,75%, а в 2020 году снижалась до 4,25%. Вклады в банках давали 3-5%. Удивительно, но большинство уже забыло период низких ставок, а помимо 2018-2020 годов, низкие ставки были и половину 2023 года (КС 7,5%).

Не сложными математическими расчетами, мы приходим к премии за риск, т.е. на сколько выше должна быть доходность относительно гос.облигаций, чтобы покрывать риски?

Премия рейтингов АА/ААА минимальна: +1% к ОФЗ это околонулевая разница, которая не способна мотивировать рисковать больше. Тем более, в ОФЗ безграничная ликвидность и колоссальный ассортимент по срокам, а разницу 0,5-1% можно обеспечить за счет низких спредов при покупке/продаже и выбора нормального тарифа брокера.

Какова цена риска?

Агентство «Национальные кредитные рейтинги» провело масштабное исследование, включающее в себя статистику более 5000 компаний с 2005 по 2021 годы. В таблице ниже отражена вероятность дефолта для кредитных шкал от C (низший рейтинг) до AAA (высший рейтинг)

Уровни А- дают вполне низкий риск: вероятность дефолта 1,35% для А- и всего 0,26% для ААА. Резкий рост вероятности дефолта наблюдается ниже рейтинга ВВВ-: 5% вероятность – уже не околонулевая. Это значит, что из 20 компаний, 1 точно рванет. Но не забываем, что это вероятности.

Какие выводы можем сделать?

1. Наиболее комфортная премия за риск в диапазоне рейтингов ВВВ/А (2,5-5% к ОФЗ)

2. Ниже ВВВ- идет колоссальный рост дефолтности, неподготовленному инвестору нужно избегать вложения в такие компании

3. Чтобы повысить доходность – нужно комбинировать инвестиции с налоговыми вычетами, об этом мы тоже пишем в своем канале

4. Диверсификация и еще раз диверсификация! Концентрированные вложения в 1-3 бумаг возможны только в компании с кредитными рейтингами АА и выше. Чем ниже рейтинг – тем ниже должна быть доля компании в портфеле. Берете ВВВ? Так берите 20 штук. А-? Берите 10!

5. Всегда держать ликвидность: 2022 год показал, как даже индекс надежных облигаций обнулил за день всю накопленную за 3 года доходность. Ликвидность нужна для того, чтобы докупать на панике. И что не маловажно – для личной финансовой подушки безопасности. Для этих целей мы предпочитаем накопительные счета

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

-------------------------------------------

❗Спонсор статьи — ⭐ MadeTask — сервис для выплат и работы с внештатными исполнителями по всему миру

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- Whoosh

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- Итоги месяца

- итоги недели

- календарь инвестора

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- кредитный рейтинг

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- роснано

- русал

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эн+

- юмор

опечатка:

«Чем ниже рейтинг – тем ниже должна быть доля компании в портфеле. Берете ВВВ? Так берите 20 штук. А-? Берите 10!»

Что такое выпуск?

Там много налогов. Есть пространство для маневр: налог на прибыль, еще ндс, экспортные пошлины, ндпи, НДФЛ

Ну это все по мере тяжести ситуации. Может и не быть

Почему сейчас большое расхождение между КС и доходностью ОФЗ с постоянным купоном?