Блог им. MKrrr

Glorax: высокая доходность и высокие риски. Тестируем новые облигации

- 11 марта 2024, 08:08

- |

Доходность 19,5% в известного девелопера не просто так. Смотрим, что под капотом, оцениваем риски

Мы недавно разбирали облигации Брусники – более крупная и более открытая компания, а купон всего на 1,5% ниже. Каждый выбирает сам, но пост про разницу доходности и рисков (кредитного рейтинга) рекомендуем почитать

О выпуске

Высокая доходность (купон до 18%) с ежемесячными выплатами, низкий рейтинг, рискованная отрасль.

О компании

Компания с 10-летним опытом в стройке. Начали с Петербурга, сейчас в портфеле проектов: Москва, Питер и ЛО, Нижний Новгород, Казань

О продукте

Проекты действительно крутые: от комфортного эконома (Питер на Ветеранов), но проектов бизнес-класса в центре Москвы, Питера, Нижнего Новгорода. Проекты тут

Финансы

Всегда начинаем с аудиторского заключения. Почему?

Сильный аудитор (Бетерра). Не из BIG4, но вполне авторитетный. В 2018 – KPMG. Тут все ок

Найти отчетность оказалось сложнее обычного. На сайте в разделе инвесторам – только по 2021 год.

В раскрытии — 2022, промежуточной отчетности по МСФО нет

Не очень понятно, что можно считать за 2022 год, когда на дворе 2024?… Ну что ж… работаем с тем, что имеем.

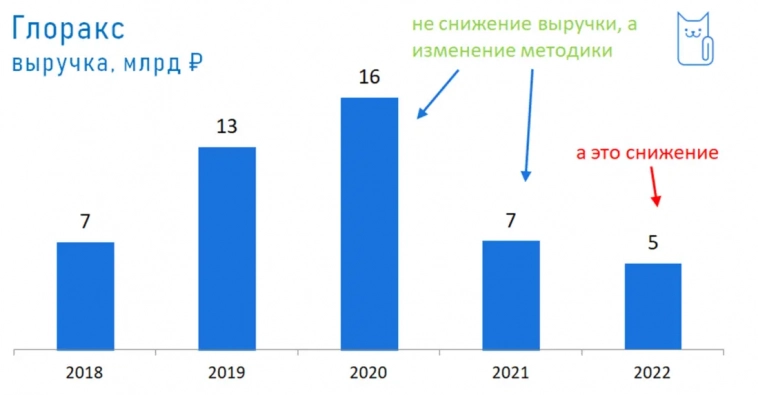

В 2020 изменилась методика работы всей жилищной стройки из-за эскроу. А снижение выручки в 2022 году может быть связано с шоком первого полугодия. При этом, у Брусники за 2022 год рост. Важно понимать, что в строительстве денежные потоки отдельно (ДДУ и кредиты), а выручка – отдельно: по мере строительства, или передачи ключей

Рентабельность разъезжается в разные стороны. 2021-22 в убытках. Зато компания заработала на возврате налогов 😜

А вот структура баланса – самое интересное:

• вместо вложений в спец.застройщиков (которые собственно и строят дома) – выданные займы связанным сторонам. Напомню, у нас консолидация. Операционные компании должны быть включены в отчет, а не называться «связанными сторонами за периметром». Интересно, что по связанным займам еще и резервы начисляют. Связанные компании плохо платят?

• капитал в 2022 году вырос несмотря на убыток. Как? – бухгалтерский трюк:

• мало основных средств. Видимо, краны, техника – на подряде

В остальном – как обычно у строителей: в активе рассрочки покупателей и незавершенное строительство, в пассиве — кредиты

Риски

Низкий уровень раскрытия: для запроса 1 млрд – маловато информации: нет промежуточной консолидированной отчетности, а даже 2022 год надо поискать (почему не выложить на сайте рядом с 2021?), нет презентации. Нет актуальной информации по долгу – как вообще можно принимать решение без него при рейтинге ВВВ-?

Особенности учета строителей: равномерное признание выручки, но разовое получение денег. У крупных компаний (ЛСР, Сэтл) это сглаживается. У небольших (Глоракс, Легенда) – нет. Возможно, такой разрыв мы и видели в 2022 году

Отраслевой риск: цикличная отрасль, с высоким уровнем долга и статистически высокой дефолтностью

Бухгалтерские трюки со связанными сторонами, убыточная деятельность в 2021-22 годах

Незаконченный периметр консолидации: и в займах и в приобретениях компаний, который закрывают убытки – связанные стороны, которые не называются. Что это за сделки?

Выводы

Мы не участвуем в размещении, но допускаем, что выпуск может быть интересен для инвесторов с высокой диверсификацией по эмитентам (не более 3% на выпуск). Доходность рыночная, не экстра: соответствует полученному рейтингу

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

-------------------------------------------

❗Спонсор статьи — ⭐ MadeTask — сервис для выплат и работы с внештатными исполнителями по всему миру

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- азбука вкуса

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- роснано

- рубль

- русал

- Русская аквакультура

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- фильмы про биржу и трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- Эльвира Набиуллина

- эн+

Пока люди покупают их облигации-все будет хорошо ))))