SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | SWT-метод - реальная аналитика. Итоги недели 27-31.10.2014.

- 02 ноября 2014, 11:28

- |

Есть две новости — хорошая и плохая.

Хорошая новость: позиции мониторинга по валютам и драгоценным металлам, по которым публикуется ежедневная аналитика и торговые рекомендации, в большинстве своем вышли в хороший плюс и дают неплохую прибыль.

Плохая новость: позиции на краткосрочную продажу фьючерсов на нефть и индекс SP500 превратились в долгосрочные инвестиции. И если с нефтью риски завышены, но ситуация обстоит более-менее благополучно, то по декабрьскому фьючерсу на индекс SP500 все не так радужно.

Первоначальные продажи индекса с завышенным объемом из зоны предполагаемых целей коррекции, дополненные продажами еще большего объема из зоны промежуточных целей, привели к превышению допустимых рисков на позицию почти в 30 раз.

И если первоначально сделанные предположения, что идет коррекция, а не восстановление восходящего тренда, окажутся ошибочными, и рынок уйдет вверх за уровень среднесрочного сопротивления 2019.00, то сработавшие ордера стоп-лосс уничтожат всю заработанную за последние 3 месяца прибыль по счету.

По сути дела мы попали в ситуацию, когда от трейдера уже ничего не зависит. Решать будет рынок.

Держим позиции и ждем результата.

Результаты мониторинга торговых рекомендаций.

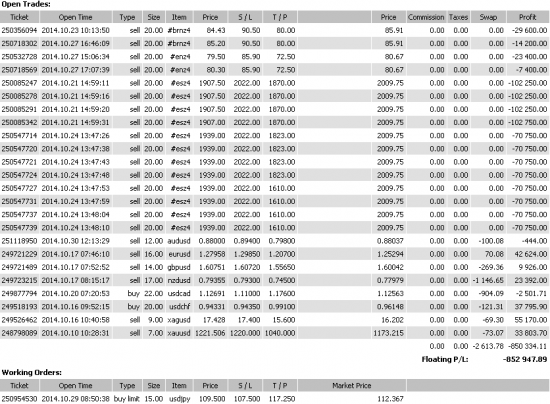

Текущее состояние счета мониторинга:

— уровень риска на открываемую сделку: 3-4% от баланса счета (за исключением фьючерсов, по которым риски существенно завышены);

— количество удерживаемых открытых позиций: 24, в том числе 8 позиций по сделкам мониторинга, 2 на продажу декабрьского фьючерса на нефть марки брент, две на продажу декабрьского фьючерса на нефть марки WTI и 12 позиций на продажу фьючерса на SP500, которые торгуются с убытком в окрестности ордера стоп-лосс;

— баланс счета: 1 171.9К;

— плавающая прибыль: -852.9К;

— отложенный ордер -1.

Прибыль (убыток) за последнюю неделю:

— прибыль по закрытым позициям: +7.9% от стартового баланса недели;

— с учетом плавающей прибыли (по эквити): -70.7% от стартового баланса недели.

Прибыль (убыток) с начала октября:

— прибыль по закрытым позициям: +73.1% от стартового баланса месяца;

— с учетом плавающей прибыли (по эквити): -52.9% от стартового баланса месяца.

Прибыль (убыток) за 3 последних месяца:

— прибыль по закрытым позициям: +1071.9%;

— с учетом плавающей прибыли (по эквити): +218.9%.

Прибыль (убыток) за прошлые месяцы по закрытым позициям:

— октябрь: прибыль 73.1%;

— сентябрь: прибыль 686.2%;

— август: убыток 12.4%.

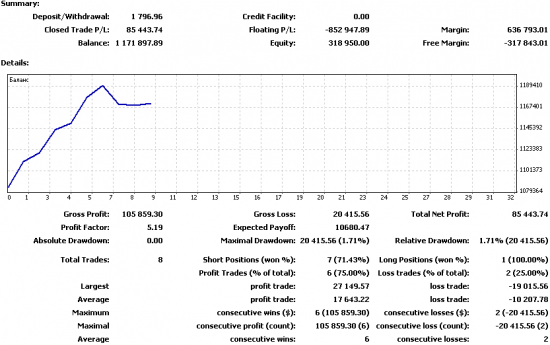

Результаты мониторинга.

1. Состояние открытых позиций.

2. Результаты за последнюю неделю

3. С начала октября.

4. За 3 последних месяца.

Пояснения по торговой стратегии и тактике.

Мониторинг стартовал в начале августа и отражает результаты сделок, открываемых по нашим торговым рекомендациям. (В октябре к сделкам мониторинга был добавлен6 большой объем внутридневных сделок по фьючерсам на нефть и индекс SP500 с повышенным риском, которые несколько смазали общую картину по торговому счету.)

Сделки мониторинга открываются один раз в день на момент публикации результатов анализа рынка на основе SWT-метода, как правило утром торгового дня по среднеевропейскому времени.

Торговые рекомендации публикуются для краткосрочных трендов со средним значением цикла 4-6 недель. Точки входа в рынок уточняются по локальному тренду со средней длительностью цикла неделя.

Объем позиции определяется по значению волатильности рынка для локального тренда и положению ордера стоп-лосс, который выставляется исходя из значения волатильности и расположения системных и рыночных уровней поддержки/сопротивления.

Точки выхода из рынка с прибылью – по системным целевым уровням поддержки/сопротивления. Иногда прибыль фиксируется перед выходом важных финансово-экономических новостей.

Предупреждение. Необходимо учитывать, что торговые рекомендации не исчерпывают всех возможностей, предоставляемых рынком для проведения сделок и выбирают только один вариант из множества возможных сценариев торговли. Предложения по проведению сделок основаны на анализе ситуации, проводимом один раз в день, используют для торговли медленные тренды и не учитывают возможных изменений на рынке внутри дня. Указанные обстоятельства могут приводить к проскальзыванию уровней входа в рынок и выхода из рынка по сравнению с оптимальными уровнями, а также не исключают убыточных сделок и упущенных возможностей по совершению прибыльных сделок. Кроме того не исключены ошибки автора в оценке перспектив развития ситуации на рынке.

SWT-метод. Популярное изложение

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- Казино в мире финансов

- конкурсы

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- металлы

- механические торговые системы

- мозг

- мониторинг

- мтс

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

От трейдера зависит то, когда он войдет в позицию, сколько будет лот и когда выйдет. А что, бывают ситуации когда как-то иначе?

Стоп стоит на 2022. Вырезка убытка на текущих уровнях не сильно изменит ситуацию по сравнению с уровнем срабатывания стопа. Резать нужно было ниже, точнее не нужно было добавлять на уровнях промежуточной остановки.

Там где риски в норме, всегда есть возможность дождаться нужного варианта развития событий, сохраняя свободу действий.

Там где риски превышены, трейдер свободу действий утрачивает, а позициями начинает управлять рынок. И от трейдера уже ничего не зависит.

Я эту технику еще использую, поскольку это эквивалентно значительному увеличению спреда при удачном входе и на боковом рынке будет приносить дополнительные убытки, точнее отъедать серьезный кусок от прибыли.

А стопы есть, правда при таких объемах в рынке их наличие чисто декоративное.