SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Рэнкинг слияний и поглощений

- 15 июля 2011, 11:54

- |

Портал BFM.ru и российское представительство КПМГ составили рэнкинг крупнейших сделок по слияниям и поглощениям. Сделки проходят по всем секторам экономики, но совершаются в основном в интересах акционеров, а не компаний  Фото: HikingArtist.com/flickr.com

Фото: HikingArtist.com/flickr.com

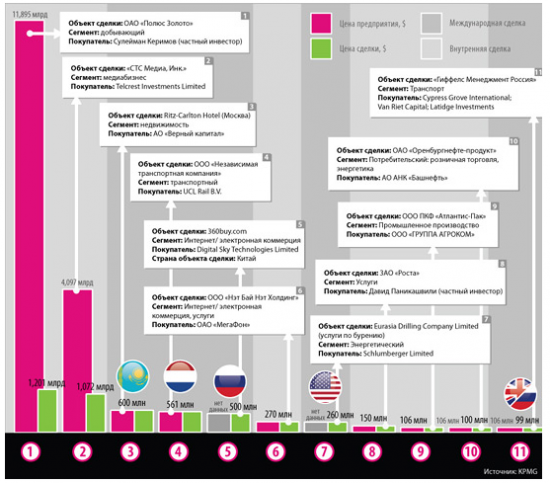

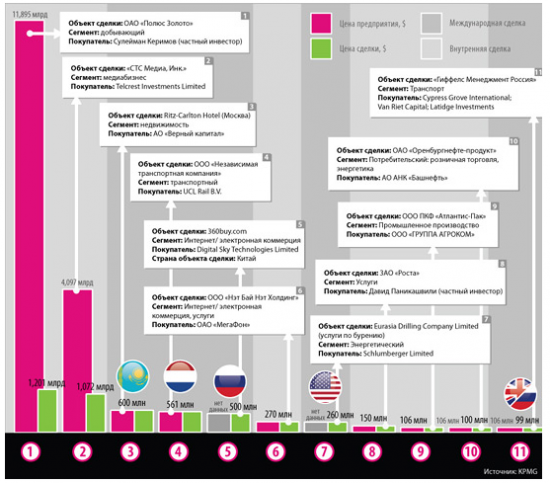

Портал BFM.ru и группа сопровождения сделок по слияниям и поглощениям КПМГ в России и СНГ составили первый совместный рэнкинг сделок по слияниям и поглощениям за второй квартал 2011 года. Отслеживались сделки, минимальный объем которых — 99 млн долларов.

Всего, согласно полученным данным, во втором квартале 2011 года было проведено 11 сделок, общим объемом почти 4,92 млрд долларов. Кроме того, в этот период было анонсировано еще 9 сделок, прогнозным объемом более чем 14 млрд долларов.

Шесть из совершенных сделок российские компании совершили на внутреннем рынке. Иностранные инвесторы большой активности не проявляли и приняли участие лишь в четырех сделках.

«Было бы неверно думать, что международные инвесторы не заинтересованы в инвестициях в российскую экономику или в совершении сделок по слиянию и поглощению, предлагаемых российским рынком, — констатирует Шон МакКарти, партнер отдела сопровождения корпоративных сделок и реструктуризации бизнеса КПМГ в России и СНГ. — Каждая сделка предъявляет индивидуальные требования и имеет собственную структуру, что и определяет сроки ее проведения».

По словам эксперта, полный цикл сделок в России длится обычно несколько дольше, по меньшей мере, 6–12 месяцев. Поскольку по итогам Петербургского экономического форума о планах продолжать инвестировать в российскую экономику объявил целый ряд зарубежных компаний, то на протяжении всего 2012 года вероятен значительный рост количества M&A-сделок.

МакКарти подчеркнул, что сроки проведения сделок не являются циклическими и в значительной степени зависят от целей компаний и их акционеров, инвестиционных возможностей и рыночных условий, а также от общей организации процесса проведения сделок.

Параллельно присутствует и другой тренд: уже российские компании выступают покупателями зарубежных игроков. Речь идет о фонде Digital Sky Technologies, возглавляемом Юрием Мильнером, который совместно с консорциумом инвесторов вложил 500 млн долларов в китайский онлайн-магазин 360buy.com. Инвестиционный фонд известен тем, что инвестирует средства в интернет-компании, находящиеся на поздней стадии развития по достаточно высоким оценкам. Приоритет отдается тем игрокам, которые в перспективе стремятся вывести компанию на биржу и продать там свои акции.

По мнению Шона МакКарти, в ближайшее время тренд роста активности российских компаний на мировом рынке слияний и поглощений продолжится и будет одним из драйверов для сектора. «Хотя тенденция не нова, примечательно, что в рамках многих из объявленных сделок планируются приобретения отнюдь не в секторе энергетики и природных ресурсов», — указывает он.

Активность на рынке слияний и поглощений в секторе энергетики, металлургии и добывающей деятельности высокой была всегда, однако в данный момент не менее высокую активность демонстрируют и компании из сферы высоких технологий, финансовых услуг, транспорта и СМИ. Однако особенностью сделок во втором квартале стало отсутствие «центрального сектора-драйвера».

«Золотой» лидер

По итогам квартала крупнейшей сделкой стала покупка акций 10% акций золотодобывающей компании «Полюс Золото» Сулейманом Керимовым у Дмитрия Рыболовлева. Сделка была запланирована еще в 2010 году, когда Керимов и созданный им консорциум инвесторов только выкупил 53,2% акций производителя калийных удобрений «Уралкалий».

Часть акций «Уралкалия» тогда оплачивалась наличными средствами, а часть — бумагами золотодобывающей компании. При этом стороны договорились о том, что Керимов выкупит обратно 10% капитала «Полюс Золото» после того, как Рыболовлев продаст еще 10% акций «Уралкалия». Таким образом, «комбинация» завершилась лишь во втором квартале 2011 года.

«Сделка совершалась исключительно в интересах частных инвесторов и фактически стала последним аккордом в покупке контроля над «Уралкалием» структурами Керирмова, — указывает аналитик ИК «Атон» Диннур Галиханов. — Непосредственно на акциях производителя золота она никак не сказалась». По словам эксперта, инвесторов больше интересует ход другой сделки с участием «Полюса Золото» — обратного поглощения группой KazakhGold Group Limited.

Ожидается, что эта сделка будет закрыта уже до конца июля. Отметим, по предварительным оценкам, её объем превысит 10 млрд долларов, что наверняка сделает её крупнейшей M&A-сделкой среди российских компаний в третьем квартале.

Медиа и недвижимость тоже в цене

Второй по величине квартальной сделкой по слияниям и поглощениям стала продажа 25,2% акций «CTC Медиа, Инк.» структурами Альфа-групп. Покупателем пакета выступила кипрская компания Telcrest Investments Limited, представляющая интересы пула инвесторов, организатором которого выступили братья Ковальчуки и подконтрольный им банк «Россия». Помимо аффилированных с банком компаний, в число покупателей вошли ООО «Медиасет», холдинг «Национальная Медиа Группа», Abit Holdings Limited, АО «Сургутнефтегаз» и дочерняя структура нефтегазовой компании «Итера» — Itera Media Limited. Таким образом, и эта сделка совершалась в интересах акционеров.

Рынок негативно отреагировал на новость о смене акционера. За несколько дней акции компании, размещенные на бирже NASDAQ, обвалились на 22%. «Компания тогда представила слабую отчетность за первый квартал. Кроме того, появилось опасение, что новый акционер будет выводить средства из компании, не поделившись с миноритарными акционерами — например, продав СТС часть своих медиактивов, — поясняет аналитик ИК «Тройка Диалог» Анна Лепетухина

Тем не менее, когда стало ясно, что новый акционер не планирует активно вмешиваться в операционное управление компанией, и продажи активов нет в повестке дня, рынок частично отыграл падение. Лепетухина допускает, что в долгосрочной перспективе наличие в числе акционеров банка «Россия», который контролирует медийный холдинг НМГ позитивно для СТС, поскольку в случае объединения активов может быть извлечена синергия.

Третьей по объему сделкой стала продажа группы Ritz-Carlton Hotel казахстанской компании АО «Верный капитал», оказывающей услуги по индивидуальному доверительному управлению и управлению активами. Продавцом актива выступил Capital Partners, сумма сделки — 600 млн долларов.

Фото: HikingArtist.com/flickr.com

Фото: HikingArtist.com/flickr.comПортал BFM.ru и группа сопровождения сделок по слияниям и поглощениям КПМГ в России и СНГ составили первый совместный рэнкинг сделок по слияниям и поглощениям за второй квартал 2011 года. Отслеживались сделки, минимальный объем которых — 99 млн долларов.

Всего, согласно полученным данным, во втором квартале 2011 года было проведено 11 сделок, общим объемом почти 4,92 млрд долларов. Кроме того, в этот период было анонсировано еще 9 сделок, прогнозным объемом более чем 14 млрд долларов.

Шесть из совершенных сделок российские компании совершили на внутреннем рынке. Иностранные инвесторы большой активности не проявляли и приняли участие лишь в четырех сделках.

«Было бы неверно думать, что международные инвесторы не заинтересованы в инвестициях в российскую экономику или в совершении сделок по слиянию и поглощению, предлагаемых российским рынком, — констатирует Шон МакКарти, партнер отдела сопровождения корпоративных сделок и реструктуризации бизнеса КПМГ в России и СНГ. — Каждая сделка предъявляет индивидуальные требования и имеет собственную структуру, что и определяет сроки ее проведения».

По словам эксперта, полный цикл сделок в России длится обычно несколько дольше, по меньшей мере, 6–12 месяцев. Поскольку по итогам Петербургского экономического форума о планах продолжать инвестировать в российскую экономику объявил целый ряд зарубежных компаний, то на протяжении всего 2012 года вероятен значительный рост количества M&A-сделок.

МакКарти подчеркнул, что сроки проведения сделок не являются циклическими и в значительной степени зависят от целей компаний и их акционеров, инвестиционных возможностей и рыночных условий, а также от общей организации процесса проведения сделок.

Параллельно присутствует и другой тренд: уже российские компании выступают покупателями зарубежных игроков. Речь идет о фонде Digital Sky Technologies, возглавляемом Юрием Мильнером, который совместно с консорциумом инвесторов вложил 500 млн долларов в китайский онлайн-магазин 360buy.com. Инвестиционный фонд известен тем, что инвестирует средства в интернет-компании, находящиеся на поздней стадии развития по достаточно высоким оценкам. Приоритет отдается тем игрокам, которые в перспективе стремятся вывести компанию на биржу и продать там свои акции.

По мнению Шона МакКарти, в ближайшее время тренд роста активности российских компаний на мировом рынке слияний и поглощений продолжится и будет одним из драйверов для сектора. «Хотя тенденция не нова, примечательно, что в рамках многих из объявленных сделок планируются приобретения отнюдь не в секторе энергетики и природных ресурсов», — указывает он.

Активность на рынке слияний и поглощений в секторе энергетики, металлургии и добывающей деятельности высокой была всегда, однако в данный момент не менее высокую активность демонстрируют и компании из сферы высоких технологий, финансовых услуг, транспорта и СМИ. Однако особенностью сделок во втором квартале стало отсутствие «центрального сектора-драйвера».

«Золотой» лидер

По итогам квартала крупнейшей сделкой стала покупка акций 10% акций золотодобывающей компании «Полюс Золото» Сулейманом Керимовым у Дмитрия Рыболовлева. Сделка была запланирована еще в 2010 году, когда Керимов и созданный им консорциум инвесторов только выкупил 53,2% акций производителя калийных удобрений «Уралкалий».

Часть акций «Уралкалия» тогда оплачивалась наличными средствами, а часть — бумагами золотодобывающей компании. При этом стороны договорились о том, что Керимов выкупит обратно 10% капитала «Полюс Золото» после того, как Рыболовлев продаст еще 10% акций «Уралкалия». Таким образом, «комбинация» завершилась лишь во втором квартале 2011 года.

«Сделка совершалась исключительно в интересах частных инвесторов и фактически стала последним аккордом в покупке контроля над «Уралкалием» структурами Керирмова, — указывает аналитик ИК «Атон» Диннур Галиханов. — Непосредственно на акциях производителя золота она никак не сказалась». По словам эксперта, инвесторов больше интересует ход другой сделки с участием «Полюса Золото» — обратного поглощения группой KazakhGold Group Limited.

Ожидается, что эта сделка будет закрыта уже до конца июля. Отметим, по предварительным оценкам, её объем превысит 10 млрд долларов, что наверняка сделает её крупнейшей M&A-сделкой среди российских компаний в третьем квартале.

Медиа и недвижимость тоже в цене

Второй по величине квартальной сделкой по слияниям и поглощениям стала продажа 25,2% акций «CTC Медиа, Инк.» структурами Альфа-групп. Покупателем пакета выступила кипрская компания Telcrest Investments Limited, представляющая интересы пула инвесторов, организатором которого выступили братья Ковальчуки и подконтрольный им банк «Россия». Помимо аффилированных с банком компаний, в число покупателей вошли ООО «Медиасет», холдинг «Национальная Медиа Группа», Abit Holdings Limited, АО «Сургутнефтегаз» и дочерняя структура нефтегазовой компании «Итера» — Itera Media Limited. Таким образом, и эта сделка совершалась в интересах акционеров.

Рынок негативно отреагировал на новость о смене акционера. За несколько дней акции компании, размещенные на бирже NASDAQ, обвалились на 22%. «Компания тогда представила слабую отчетность за первый квартал. Кроме того, появилось опасение, что новый акционер будет выводить средства из компании, не поделившись с миноритарными акционерами — например, продав СТС часть своих медиактивов, — поясняет аналитик ИК «Тройка Диалог» Анна Лепетухина

Тем не менее, когда стало ясно, что новый акционер не планирует активно вмешиваться в операционное управление компанией, и продажи активов нет в повестке дня, рынок частично отыграл падение. Лепетухина допускает, что в долгосрочной перспективе наличие в числе акционеров банка «Россия», который контролирует медийный холдинг НМГ позитивно для СТС, поскольку в случае объединения активов может быть извлечена синергия.

Третьей по объему сделкой стала продажа группы Ritz-Carlton Hotel казахстанской компании АО «Верный капитал», оказывающей услуги по индивидуальному доверительному управлению и управлению активами. Продавцом актива выступил Capital Partners, сумма сделки — 600 млн долларов.

1 комментарий

Уралкалий Керимов хорошо поднял, а вот ПИК не вытягивает пока из болота.

- 15 июля 2011, 13:51

теги блога Александр Нск

- ADP

- ADR

- Alcoa

- COT

- EC

- Fitch

- FORTS

- IBM

- IPO

- Moody's

- QE3

- QUIK

- RTSVX

- Windows 7

- Абхазия и Южная Осетия

- Автоваз

- акции

- Алкоголь

- анекдоты

- арбитраж

- Банк Москвы

- банки

- Баффет

- безопасность

- беспредел РФ

- биржи

- бонды

- Брокер

- ВВП США

- внешний долг

- ВТБ

- газодобывающая промышленность США

- Газпром

- госдолг США

- гособлигации

- Движение капитала

- дефолт

- дефолт США

- доллар

- евро

- евро-доллар

- европа

- защита

- Золото

- Инвестиции

- индекс волатильности

- Каддафи

- капитал

- квик

- Китай

- корпоративный беспредел

- кредитный рейтинг

- кукл

- Ливия

- МВФ

- Медведев

- Меркель

- Минфин

- ММВБ

- Мошенничество

- МЭА

- НАТО

- НДС

- Обама

- объединение бирж

- ОИ

- опрос

- ОСК

- открытые позиции

- открытый интерес

- отток капитала

- пиво

- Полюс золото

- Причины падения акций

- Путин

- развивающиеся страны

- рейтинг США

- Роснефть

- Российский индекс волатильности

- Россия

- РТС

- Рубль

- рубль-доллар

- саммит

- Саркози

- Сбербанк

- Статистика США

- тариф

- Татнефть

- теракт

- ТНК-ВР

- фRTSVX

- финансовый кризис

- фРТС

- фьючерс на Российский индекс волатильности

- хакеры

- хедж

- экономика США

- юань

- Юмор