SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Сбербанк - потенциал повышения годового прогноза прибыли на 20-25%

- 24 августа 2017, 13:33

- |

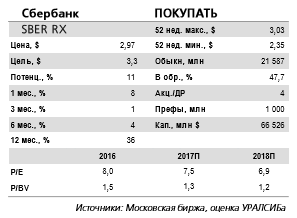

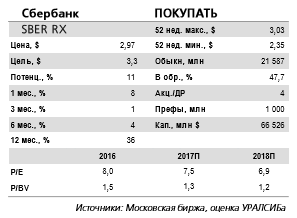

Результаты за 2 кв. 2017 г. по МСФО: улучшен ряд годовых прогнозов

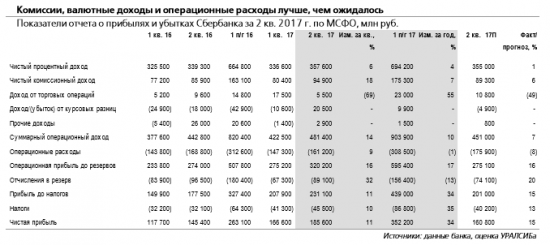

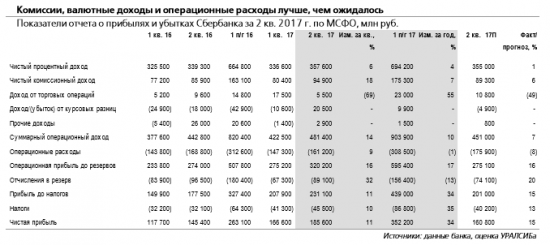

Комиссии и неосновной доход выше ожиданий. Сбербанк вчера опубликовал финансовые результаты за 2 кв. 2017 г. по МСФО. Чистая прибыль на 15% превысила наш прогноз и на 13% ожидания рынка. Чистая процентная маржа выросла примерно на 20 б.п. за квартал, что недалеко от прогнозов. Комиссии оказались несколько выше ожиданий (на 6% выше нашего прогноза и на 3% консенсусного). Особенно ощутимо превзошел прогнозы неосновной доход. Из-за падения рубля во 2 кв. банк, с одной стороны, вынужден был досоздавать резервы, с другой получил 20,5 млрд руб. прибыли по валютным операциям и переоценке. Стоимость риска оказалась на уровне 1,9% (мы ожидали 1,6%, рынок 1,8%); помимо прочего, банк досоздал резервы по хорватскому ритейлеру Agrokor. Также вчера апелляционный суд отменил судебное решение по иску Транснефти к Сбербанку; как мы понимаем, банк не создавал резервов под этот иск, и решение суда не должно отразиться на финансовых показателях (помимо того, что существовал риск досоздания резервов размером до 67 млрд руб.). По словам руководства, Транснефть остается клиентом банка. Кредитный портфель вырос больше, чем мы ожидали, на 3% за квартал в рознице и на 5,4% в корпоративном сегменте.

Менеджмент теперь более оптимистичен в отношении расходов и рентабельности. По итогам полугодия и на фоне улучшения прогноза по российской экономике (рост ВВП теперь ожидается на уровне 1,5-1,7% против 1,2% ранее) менеджмент улучшил некоторые прогнозы для банка. Так, ввиду сокращения расходов почти на 5% год к году во 2 кв. и падения отношения Расходы/Доходы до 33,5% менеджмент снизил прогноз этого отношения до «около 35%» с 35-39% ранее. Новый прогноз роста чистых комиссий составляет 10-12%; во 2 кв. их рост год к году ускорился до 10% с 4% в 1 кв. 2017 г., и менеджмент выразил уверенность по поводу стабильно сильных комиссий в последующие кварталы. По сути, новый прогноз предполагает дальнейшее ускорение роста комиссий год к году. Прогноз ЧПМ остался прежним и предусматривает стабильный уровень маржи год к году, но были отмечены риски превышения этого прогноза в условиях снижающихся процентных ставок. Прогноз ROAE повышен до «примерно 20%» с 16-19% ранее, однако на фоне почти 24%, зафиксированных в 1 п/г, даже такая оценка выглядит немного консервативной.

Комиссии и неосновной доход выше ожиданий. Сбербанк вчера опубликовал финансовые результаты за 2 кв. 2017 г. по МСФО. Чистая прибыль на 15% превысила наш прогноз и на 13% ожидания рынка. Чистая процентная маржа выросла примерно на 20 б.п. за квартал, что недалеко от прогнозов. Комиссии оказались несколько выше ожиданий (на 6% выше нашего прогноза и на 3% консенсусного). Особенно ощутимо превзошел прогнозы неосновной доход. Из-за падения рубля во 2 кв. банк, с одной стороны, вынужден был досоздавать резервы, с другой получил 20,5 млрд руб. прибыли по валютным операциям и переоценке. Стоимость риска оказалась на уровне 1,9% (мы ожидали 1,6%, рынок 1,8%); помимо прочего, банк досоздал резервы по хорватскому ритейлеру Agrokor. Также вчера апелляционный суд отменил судебное решение по иску Транснефти к Сбербанку; как мы понимаем, банк не создавал резервов под этот иск, и решение суда не должно отразиться на финансовых показателях (помимо того, что существовал риск досоздания резервов размером до 67 млрд руб.). По словам руководства, Транснефть остается клиентом банка. Кредитный портфель вырос больше, чем мы ожидали, на 3% за квартал в рознице и на 5,4% в корпоративном сегменте.

Менеджмент теперь более оптимистичен в отношении расходов и рентабельности. По итогам полугодия и на фоне улучшения прогноза по российской экономике (рост ВВП теперь ожидается на уровне 1,5-1,7% против 1,2% ранее) менеджмент улучшил некоторые прогнозы для банка. Так, ввиду сокращения расходов почти на 5% год к году во 2 кв. и падения отношения Расходы/Доходы до 33,5% менеджмент снизил прогноз этого отношения до «около 35%» с 35-39% ранее. Новый прогноз роста чистых комиссий составляет 10-12%; во 2 кв. их рост год к году ускорился до 10% с 4% в 1 кв. 2017 г., и менеджмент выразил уверенность по поводу стабильно сильных комиссий в последующие кварталы. По сути, новый прогноз предполагает дальнейшее ускорение роста комиссий год к году. Прогноз ЧПМ остался прежним и предусматривает стабильный уровень маржи год к году, но были отмечены риски превышения этого прогноза в условиях снижающихся процентных ставок. Прогноз ROAE повышен до «примерно 20%» с 16-19% ранее, однако на фоне почти 24%, зафиксированных в 1 п/г, даже такая оценка выглядит немного консервативной.

Мы видим потенциал повышения нашего годового прогноза прибыли на 20-25%. Руководство Сбербанка рассказало, каким, по его расчетам, будет влияние стандарта МСФО 9, который вводится начиная с 1 января 2018 г., отрицательный эффект для основного капитала должен составить до 50 б.п. Теперь менеджмент дает прогноз по достаточности капитала первого уровня на конец года по Базелю-3, и он составляет более 10,5%. Мы видим потенциал повышения нашего годового прогноза прибыли на 20-25% и подтверждаем рекомендацию ПОКУПАТЬ акции Сбербанка.Уралсиб

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания