SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Рост коэффициента дивидендных выплат - главный источник инвестпривлекательности Газпрома - Альфа-Банк

- 12 сентября 2019, 15:25

- |

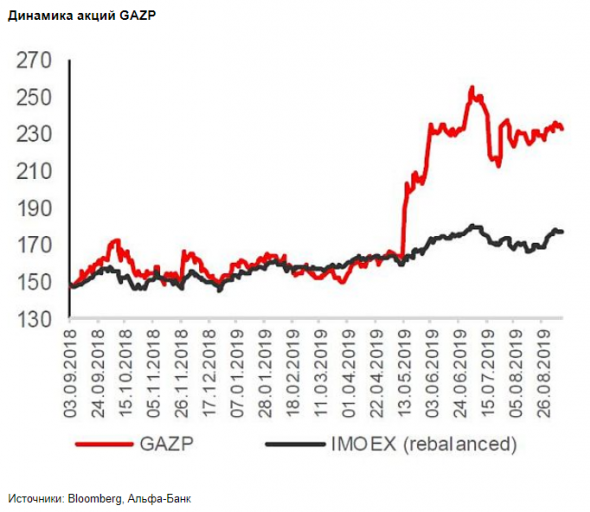

Мы начинаем анализ «Газпрома» с рекомендации ВЫШЕ РЫНКА и РЦ на 12М 299 руб. за акцию. Мы считаем обещанное увеличение коэффициента дивидендных выплат c практически трехкратным увеличением дивиденда на акцию в сравнении с прогнозом на 2018 г., который «Газпром» объявил до мая, главным изменением в инвестиционной привлекательности «Газпрома», которое должно привести к сопоставимому увеличению оценки стоимости компании на трехлетнем горизонте.

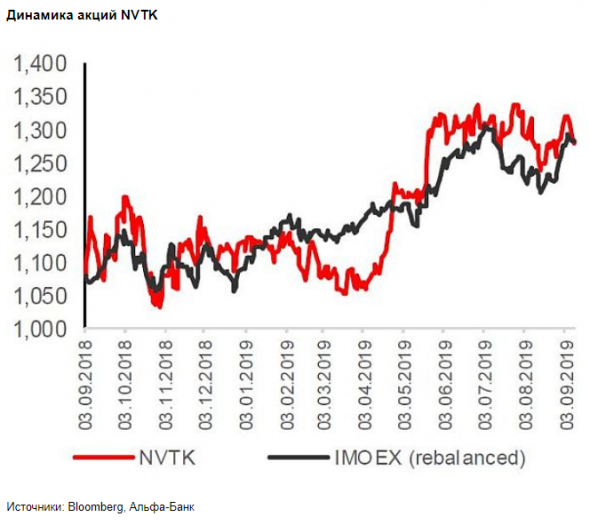

Мы начинаем анализ «НОВАТЭКа» с рекомендации ПО РЫНКУ и РЦ на 12М 1 414 руб. за акцию. Мы считаем, что сильные результаты операционной деятельности, которые регулярно демонстрировала компания, наконец, нашли отражение в оценках стоимости компании в прошлом году, оставив ограниченный потенциал роста без использования более оптимистичного макроэкономического прогноза.

Инвестиционная привлекательность обоих российских игроков все больше зависит от конъюнктуры мировых рынков газа. Хотя ключевые драйверы инвестиционной привлекательности и ожидания, заложенные в цену акций «Газпрома» и «НОВАТЭКа», сильно отличаются друг от друга, обе компании подвержены влиянию одних и тех же факторов, и волатильность операционных денежных потоков обеих компаний сейчас в большой степени объясняется конъюнктурой глобальных рынков газа.

Альфа-Банк

Сокращение капиталовложений – важный следующий шаг. Мы считаем, что рынок будет приветствовать любые изменения в бюджетных процессах «Газпрома», сигнализирующие смещение внимания менеджмента компании на контроль над расходами и рост доходности на вложенный капитал.

Наш расчет РЦ «Газпрома» основывается на методе дисконтированных дивидендных потоков с учетом увеличения коэффициента выплат с 27% до 50% в 2021 г. (с выплатой в 2022 г.) и долгосрочной дивидендной доходности на уровне 6,0%. В итоге наша РЦ составила 299 руб. на акцию, потенциал роста 28% к текущей цене.

«НОВАТЭК»: отличная компания по справедливой цене. Мы считаем, что отличительными чертами «НОВАТЭКа» являются высокое качество управления бизнесом с одной из самых высоких в отрасли доходностью на вложенный капитал, значительная ресурсная база, низкая долговая нагрузка и амбициозные планы роста. Тем не менее, исходя из текущей цены акций компании, мы явно не одиноки в своей оценке.

При оценке «НОВАТЭКа» мы использовали метод ДДП на основе “суммы частей”, которая включает в себя консолидированные активы, а также ключевые СП (Арктикгаз, Ямал СПГ, Арктик СПГ 2); в результате наша РЦ составила 1 414 руб. за акцию, потенциал роста 11% к текущей цене.

Мы начинаем анализ «НОВАТЭКа» с рекомендации ПО РЫНКУ и РЦ на 12М 1 414 руб. за акцию. Мы считаем, что сильные результаты операционной деятельности, которые регулярно демонстрировала компания, наконец, нашли отражение в оценках стоимости компании в прошлом году, оставив ограниченный потенциал роста без использования более оптимистичного макроэкономического прогноза.

Инвестиционная привлекательность обоих российских игроков все больше зависит от конъюнктуры мировых рынков газа. Хотя ключевые драйверы инвестиционной привлекательности и ожидания, заложенные в цену акций «Газпрома» и «НОВАТЭКа», сильно отличаются друг от друга, обе компании подвержены влиянию одних и тех же факторов, и волатильность операционных денежных потоков обеих компаний сейчас в большой степени объясняется конъюнктурой глобальных рынков газа.

«Газпром»: рост коэффициента дивидендных выплат – основной источник инвестиционной привлекательности акций компании, который пока еще не учтен рынком. Мы ожидаем, что после увеличения коэффициента дивидендных выплат до 50% от скорректированной чистой прибыли по МСФО, внутренняя норма доходности для акционеров Газпрома превысит 30% на трехлетнем горизонте.Корыцко Антон

Альфа-Банк

Сокращение капиталовложений – важный следующий шаг. Мы считаем, что рынок будет приветствовать любые изменения в бюджетных процессах «Газпрома», сигнализирующие смещение внимания менеджмента компании на контроль над расходами и рост доходности на вложенный капитал.

Наш расчет РЦ «Газпрома» основывается на методе дисконтированных дивидендных потоков с учетом увеличения коэффициента выплат с 27% до 50% в 2021 г. (с выплатой в 2022 г.) и долгосрочной дивидендной доходности на уровне 6,0%. В итоге наша РЦ составила 299 руб. на акцию, потенциал роста 28% к текущей цене.

«НОВАТЭК»: отличная компания по справедливой цене. Мы считаем, что отличительными чертами «НОВАТЭКа» являются высокое качество управления бизнесом с одной из самых высоких в отрасли доходностью на вложенный капитал, значительная ресурсная база, низкая долговая нагрузка и амбициозные планы роста. Тем не менее, исходя из текущей цены акций компании, мы явно не одиноки в своей оценке.

При оценке «НОВАТЭКа» мы использовали метод ДДП на основе “суммы частей”, которая включает в себя консолидированные активы, а также ключевые СП (Арктикгаз, Ямал СПГ, Арктик СПГ 2); в результате наша РЦ составила 1 414 руб. за акцию, потенциал роста 11% к текущей цене.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания