SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Бумаги МосБиржи остаются привлекательной долгосрочной инвестицией - Альфа-Банк

- 16 октября 2019, 18:48

- |

Вчера «Московская биржа» провела День Стратегии, в ходе которого менеджмент представил ключевые приоритеты на 2020-2424 гг. В целом мы считаем новую стратегию биржи логическим продолжением предыдущей; биржа по-прежнему уделяет повышенное внимание привлечению российских розничных инвесторов, а также делает акцент на продуктах для управления балансом и хеджирования рисков корпоративных клиентов и профессиональных участников рынка.

Учитывая это, биржа планирует вновь продемонстрировать рост комиссионного дохода более чем на 10% в год, как это было в прошлые годы. Новая дивидендная политика, привязанная к СДП и, по сути воспроизводящая логику расчета дивидендов за 2017-2018 гг. (при которой коэффициент дивидендных выплат оказался сильно выше минимального уровня), не стала сюрпризом ни для нас, ни для рынка, но повышает прозрачность (наш прогноз дивидендов не изменился при дивидендной доходности 8,5% при текущих уровнях котировок). Мы по-прежнему считаем бумаги биржи привлекательной долгосрочной инвестицией с контрциклической моделью бизнеса и стабильными дивидендами. Тем не менее, в краткосрочной перспективе мы не видим катализаторов роста акций. Наша РЦ и рекомендация ПО РЫНКУ не изменились.

Розничные инвесторы — акцент на увеличении их базы. Среди ключевых стратегических приоритетов биржи – повышенное внимание к привлечению розничных клиентов на финансовый рынок; по мнению менеджмента биржи, эта категория клиентов имеет большой потенциал роста: 1) на сегодняшний день в ценные бумаги инвестировано всего 13% активов домохозяйств (против 14-52% на других развивающихся и развитых рынках), тогда как 2) ставки по депозитам снижаются, в результате чего повышается привлекательность доходностей ценных бумаг.

В то же время, эффективность этого процесса может оказаться проблематичной, так как 1) брокерские счета в России не застрахованы и 2) розничных клиентов нужно образовывать. Количество уникальных розничных клиентов выросло в три раза в последние 4 года, хотя вклад активных счетов составляет менее 10% (по данным биржи). По нашей оценке, по состоянию за 9М19 на розничных инвесторов пришлось всего 6% совокупных объемов торгов (что почти не изменилось в сравнении с 2013 г., когда на их долю приходилось 5,5%).

Корпоративные клиенты и профессиональные участники рынка — инициативы в области управления балансом и риск менеджмента. По мнению менеджмента, примерно 600 компаний могут стать клиентами биржи, получив доступ к денежному и валютному рынкам и рынку деривативов. Потенциальный объем открытой позиции корпоративных клиентов может достичь 0,4 трлн руб. В случае успеха это должно позитивно сказаться на маржинальности: к примеру, тариф по депозитам с ЦК в 2-4 раза превышает тарифы по другим продуктам денежного рынка. Рост оборота по данному продукту, среди прочего, стал источником роста среднего срока репо в 1П19 (до 4 дней с 3,1 в 1П18), оказав поддержку росту комиссионного дохода. Биржа также видит потенциал роста рынка процентных деривативов (торговый оборот может составить до 15 трлн руб.), главным образом, для целей хеджирования (так как банки в своих балансах видят растущую долю инструментов с плавающими ставками).

Финансовый прогноз — среднегодовые темпы роста комиссионного дохода на уровне 10%. По прогнозу биржи, среднегодовые темпы роста комиссионного дохода составят 10% в 2020-2024 гг.: вклад органических факторов (макроэкономических) в этот рост составит 3-4%, тогда как еще 6-7% будет приходится на проекты роста. Биржа намерена довести долю комиссионного дохода до 70% (против текущих 60%) в совокупной выручке.

Новая дивидендная политика. Биржа обновила свою дивидендную политику, официально привязав дивиденды к СДП и установив минимальный коэффициент выплат на уровне 60% годовой прибыли (против 55% ранее). Биржа нацелена на выплату 100% годового СДП, оставшегося после капиталовложений, а также выполнения регуляторных требований к капиталу Московской биржи и ее дочерних компаний (ориентир по капиталу НКЦ – 68 млрд руб., НРД – 7-8 млрд руб. и примерно 5 млрд руб. денежных средств с ограниченным правом использования, необходимых для фондирования операций в течение 6 месяцев). По сути биржа следовала этой логике при расчете дивидендов за 2017-2018 гг., таким образом выплачивая 89-90% прибыли (против минимума 55%, заявленного в дивидендной политике). Наш прогноз дивидендов на 2019 г. не изменился и составляет 7,7 руб. на акцию при доходности 8,5%

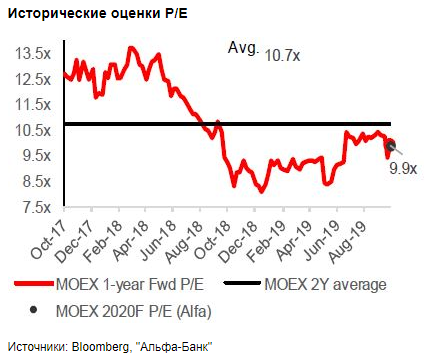

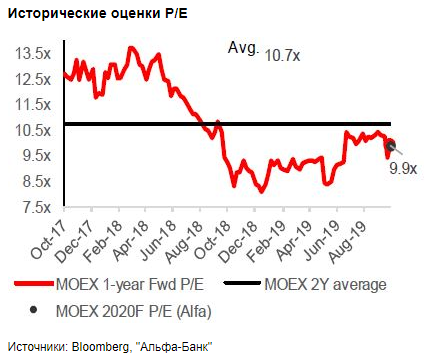

Оценка. Сейчас акции «Московской биржи» торгуются по коэффициенту P/E 2020П на уровне 9,9x (на 7% ниже среднего коэффициента за последние два года) при дивидендной доходности на уровне 8,5%. Небольшие корректировки в нашей модели не привели к изменению нашей РЦ и рекомендации ПО РЫНКУ.

«Альфа-Банк»

Риски. Ключевые риски понижения инвестиционной привлекательности Московской биржи связаны с 1) ухудшением геополитической ситуации в России, что приведет к сокращению торгов нерезидентов (на них приходится 50% и 14% объемов торгов соответственно на рынке акций и на рынке облигаций); 2) более низкими в сравнении с прогнозами процентными ставками, что приведет к дальнейшему снижению чистого процентного дохода и 3) дополнительными требованиями к капиталу для Национального клирингового центра и Национального расчетного депозитария, а также гораздо большими в сравнении с ожиданиями капиталовложения, что ограничит возможности биржи по выплате дивидендов.

Учитывая это, биржа планирует вновь продемонстрировать рост комиссионного дохода более чем на 10% в год, как это было в прошлые годы. Новая дивидендная политика, привязанная к СДП и, по сути воспроизводящая логику расчета дивидендов за 2017-2018 гг. (при которой коэффициент дивидендных выплат оказался сильно выше минимального уровня), не стала сюрпризом ни для нас, ни для рынка, но повышает прозрачность (наш прогноз дивидендов не изменился при дивидендной доходности 8,5% при текущих уровнях котировок). Мы по-прежнему считаем бумаги биржи привлекательной долгосрочной инвестицией с контрциклической моделью бизнеса и стабильными дивидендами. Тем не менее, в краткосрочной перспективе мы не видим катализаторов роста акций. Наша РЦ и рекомендация ПО РЫНКУ не изменились.

Розничные инвесторы — акцент на увеличении их базы. Среди ключевых стратегических приоритетов биржи – повышенное внимание к привлечению розничных клиентов на финансовый рынок; по мнению менеджмента биржи, эта категория клиентов имеет большой потенциал роста: 1) на сегодняшний день в ценные бумаги инвестировано всего 13% активов домохозяйств (против 14-52% на других развивающихся и развитых рынках), тогда как 2) ставки по депозитам снижаются, в результате чего повышается привлекательность доходностей ценных бумаг.

В то же время, эффективность этого процесса может оказаться проблематичной, так как 1) брокерские счета в России не застрахованы и 2) розничных клиентов нужно образовывать. Количество уникальных розничных клиентов выросло в три раза в последние 4 года, хотя вклад активных счетов составляет менее 10% (по данным биржи). По нашей оценке, по состоянию за 9М19 на розничных инвесторов пришлось всего 6% совокупных объемов торгов (что почти не изменилось в сравнении с 2013 г., когда на их долю приходилось 5,5%).

Корпоративные клиенты и профессиональные участники рынка — инициативы в области управления балансом и риск менеджмента. По мнению менеджмента, примерно 600 компаний могут стать клиентами биржи, получив доступ к денежному и валютному рынкам и рынку деривативов. Потенциальный объем открытой позиции корпоративных клиентов может достичь 0,4 трлн руб. В случае успеха это должно позитивно сказаться на маржинальности: к примеру, тариф по депозитам с ЦК в 2-4 раза превышает тарифы по другим продуктам денежного рынка. Рост оборота по данному продукту, среди прочего, стал источником роста среднего срока репо в 1П19 (до 4 дней с 3,1 в 1П18), оказав поддержку росту комиссионного дохода. Биржа также видит потенциал роста рынка процентных деривативов (торговый оборот может составить до 15 трлн руб.), главным образом, для целей хеджирования (так как банки в своих балансах видят растущую долю инструментов с плавающими ставками).

Финансовый прогноз — среднегодовые темпы роста комиссионного дохода на уровне 10%. По прогнозу биржи, среднегодовые темпы роста комиссионного дохода составят 10% в 2020-2024 гг.: вклад органических факторов (макроэкономических) в этот рост составит 3-4%, тогда как еще 6-7% будет приходится на проекты роста. Биржа намерена довести долю комиссионного дохода до 70% (против текущих 60%) в совокупной выручке.

Новая дивидендная политика. Биржа обновила свою дивидендную политику, официально привязав дивиденды к СДП и установив минимальный коэффициент выплат на уровне 60% годовой прибыли (против 55% ранее). Биржа нацелена на выплату 100% годового СДП, оставшегося после капиталовложений, а также выполнения регуляторных требований к капиталу Московской биржи и ее дочерних компаний (ориентир по капиталу НКЦ – 68 млрд руб., НРД – 7-8 млрд руб. и примерно 5 млрд руб. денежных средств с ограниченным правом использования, необходимых для фондирования операций в течение 6 месяцев). По сути биржа следовала этой логике при расчете дивидендов за 2017-2018 гг., таким образом выплачивая 89-90% прибыли (против минимума 55%, заявленного в дивидендной политике). Наш прогноз дивидендов на 2019 г. не изменился и составляет 7,7 руб. на акцию при доходности 8,5%

Оценка. Сейчас акции «Московской биржи» торгуются по коэффициенту P/E 2020П на уровне 9,9x (на 7% ниже среднего коэффициента за последние два года) при дивидендной доходности на уровне 8,5%. Небольшие корректировки в нашей модели не привели к изменению нашей РЦ и рекомендации ПО РЫНКУ.

Драйверы. Мы по-прежнему считаем бумаги биржи привлекательной долгосрочной инвестицией с контрциклической моделью бизнеса и стабильными дивидендами. В то же время мы считаем, что отношение риска к доходности сейчас не является привлекательным, так как все краткосрочные позитивные моменты уже учтены рынком. В более долгосрочной перспективе мы считаем, что дальнейшая переоценка акций в сторону повышения возможна по мере улучшения качества прибыли (так как разовые убытки стали весьма частыми в последние годы).Кипнис Евгений

«Альфа-Банк»

Риски. Ключевые риски понижения инвестиционной привлекательности Московской биржи связаны с 1) ухудшением геополитической ситуации в России, что приведет к сокращению торгов нерезидентов (на них приходится 50% и 14% объемов торгов соответственно на рынке акций и на рынке облигаций); 2) более низкими в сравнении с прогнозами процентными ставками, что приведет к дальнейшему снижению чистого процентного дохода и 3) дополнительными требованиями к капиталу для Национального клирингового центра и Национального расчетного депозитария, а также гораздо большими в сравнении с ожиданиями капиталовложения, что ограничит возможности биржи по выплате дивидендов.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания

приоритеты на 2020-2424 гг.

2424 год![]()

2424 год Карл!!!