Новости рынков

Мишустин: доля отечественных жизненно необходимых лекарств должна вырасти до 90%

- 28 апреля 2025, 13:30

- |

«Доля отечественного производства жизненно необходимых и важнейших препаратов — должна вырасти до 90%, медизделий — до 40%», — отметил премьер.

«Чтобы обеспечить людям качественную медицинскую помощь, нужны собственные эффективные лекарства, — подчеркнул Мишустин. — Главная задача — сделать доступнее для граждан передовые подходы к профилактике и лечению».

tass.ru/ekonomika/23802191

- комментировать

- Комментарии ( 0 )

Сегежа отмечает положительную динамику цен на пиломатериалы в 1кв 2025г в Китае, в 2024г на поставки в КНР пришлось 77% продаж пиломатериалов компании

- 28 апреля 2025, 13:25

- |

В целом в 2024 году средняя цена на пиломатериалы в мире составляла $168 за 1 куб.м, что выше, чем в 2023 году ($164), но существенно меньше, чем в пиковом 2021 году ($284).

«В Китае в I квартале 2025 года положительная динамика цен на пиломатериалы на фоне снижения уровня складских запасов», — отмечает Segezha.

На поставки в КНР пришлось 77% продаж пиломатериалов холдинга (в 2023 году — 89%). Еще 14% компания поставляла в страны MENA (в 2023 году — 7%).

«В РФ наблюдается рост продаж, ожидания по росту цен из-за дефицита сырья и общей инфляции», — говорится в материалах Segezha, поставившей на внутренний рынок в 2024 году 4% пиломатериалов (годом ранее — 2%).

( Читать дальше )

Доходы федерального бюджета от повышения налога на прибыль с 20 до 25% к концу апреля по этой статье увеличились на треть - до ₽780 млрд — Известия

- 28 апреля 2025, 13:14

- |

В итоге в январе 2025-го в казну на федеральном уровне поступило с налога на прибыль почти 140 млрд рублей (+32% г/г).

Данных за I квартал ФНС еще не приводила, но их раскрыл Минфин на своем ресурсе «Электронный бюджет». По данным портала, которые изучили «Известия», доходы федеральной казны от налога на прибыль к 17 апреля 2025-го выросли на 35%, до 780 млрд рублей.

Также рост поступлений на треть может объясняться тем, что в этом году появились новые плательщики налога на прибыль — речь идет про IT.

В этом году поступления в федеральный бюджет по налогу на прибыль власти планируют увеличить вдвое — до 4,2 трлн.

iz.ru/1877885/maria-stroiteleva-olga-anaseva/sbornoe-delo-vlasti-ocenili-pervye-rezultaty-ot-povysenia-naloga-na-pribyl

МФО за 2024г выдали микрозаймы бизнесу на сумму ₽129,7 млрд, что почти на четверть больше, чем годом ранее — Банк России "Тенденции на рынке МФО предпринимательского финансирования"

- 28 апреля 2025, 13:07

- |

За 2024 год МФО выдали микрозаймы бизнесу на сумму 129,7 млрд рублей, что почти на четверть больше, чем годом ранее (105,4 млрд рублей за 2023 год).

Вслед за ростом выдач увеличивался и портфель микрозаймов предпринимательского сегмента: по итогам 2024 года он составил 101,5 млрд рублей. Годовые темпы прироста портфеля ускорились до 24%, что более чем в два раза превышает прирост 2023 года (11% г/г). Несмотря на рост абсолютного объема, доля микрозаймов бизнесу в совокупном портфеле МФО продолжила снижаться — с 19% на конец 2023 года до 16% на 31.12.2024. Это обусловлено опережающим ростом потребительского сегмента.

Активный рост демонстрировали коммерческие МФО: за год они выдали бизнесу 73,2 млрд рублей, что на 54% больше, чем в 2023 году. Их доля в общем объеме выдач впервые превысила аналогичный показатель государственных МФО и достигла 56% (+11 п.п. за год).

( Читать дальше )

Снижение ставки - вопрос ближайшей перспективы — опрошенные Ведомостями аналитики

- 28 апреля 2025, 13:00

- |

Опрошенные «Ведомостями» аналитики прогнозируют разные сроки перехода к смягчению ДКП, однако соглашаются в том, что снижение ставки – вопрос ближайшей перспективы.

К июльскому раунду пересмотра прогнозов у Банка России будет достаточно оснований, для того чтобы снизить ставку на 200–300 б. п. и одновременно улучшить прогноз по инфляции на 2025 г., полагает главный экономист по России Bloomberg Economics Александр Исаков.

Судя по очень медленному и с оговорками смягчению риторики регулятора, первого снижения можно ждать в сентябре, считает главный экономист рейтингового агентства «Эксперт РА» Антон Табах.

Текущие условия позволяют говорить о том, что все идет к планомерному летнему секвестру ключевой ставки, первое ее снижение может произойти уже 6 июня, считает эксперт по фондовому рынку «БКС мир инвестиций» Михаил Зельцер. По его оценкам, к концу года «ключ» может составить 17,5%.

Регулятор начнет снижать ставку не раньше июля, а на конец года она составит 14%, прогнозирует главный аналитик Совкомбанка Михаил Васильев.

( Читать дальше )

Минцифры отменяет лимиты для банков по объему выдачи IT-ипотеки

- 28 апреля 2025, 12:46

- |

«С учетом высокой востребованности программы ранее возникали ситуации, когда банки достигали лимита по IT-ипотеке и приостанавливали выдачу кредитов. В таких случаях требовалось отдельное решение правительства по установлению нового лимита и возобновлению программы. Теперь такие ситуации будут исключены», — сказано в сообщении.

Вместе с тем, отмечает министерство, для заемщиков снизится финансовая нагрузка в виде дополнительных платежей по банковским комиссиям. «С этой целью с 1 мая по 31 октября будут предусмотрены повышенные субсидии банкам на расходы по сопровождению программы», — говорится в сообщении Минцифры.

Льготная ипотечная программа для специалистов, работающих в сфере информационных технологий, была запущена по инициативе президента РФ в 2022 году. Она предусматривает льготные условия получения ипотечного кредита (в частности, сниженная процентная ставка) для приобретения жилья. Программа направлена на поддержку и привлечение специалистов в IT-сфере, а также на решение жилищных вопросов для этой категории граждан.

( Читать дальше )

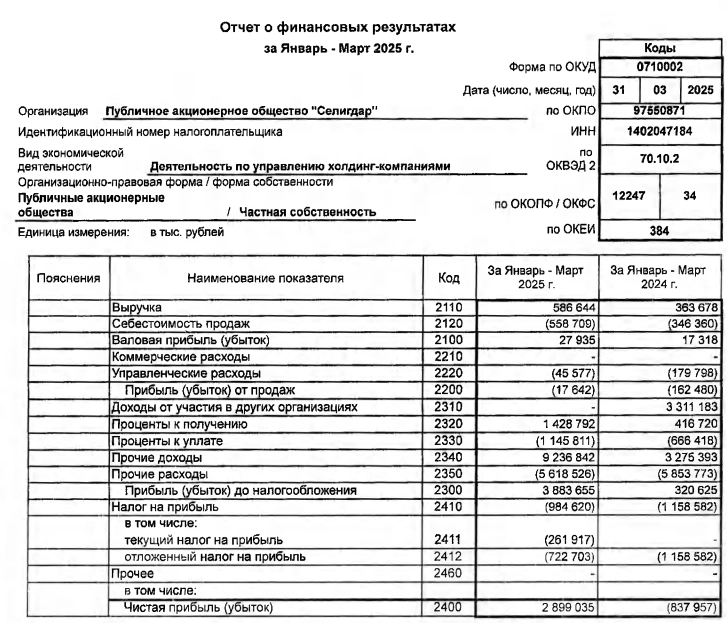

Селигдар РСБУ 1кв 2025г: выручка ₽0,58 млрд руб (+61,3% г/г), чистая прибыль ₽2,9 млрд против убытка в ₽0,83 млрд годом ранее

- 28 апреля 2025, 12:42

- |

www.e-disclosure.ru/portal/files.aspx?id=12557&type=3

Сохраняем рейтинг держать для акций ВТБ с целевой ценой 115 руб. (потенциал роста ~ 32%) и не ожидаем выплаты дивидендов по итогам 2024–2025 гг - Ренессанс Капитал

- 28 апреля 2025, 12:33

- |

Группа ВТБ опубликовала финансовую отчетность за 1кв25, отразив рост чистой прибыли на 15% г/г до 141 млрд руб. Группа подтвердила свой прогноз по прибыли на 2025 год, подчеркнув вызовы, связанные с ужесточением требований по достаточности капитала. Мы более осторожны в своем прогнозе, сохраняем рейтинг ДЕРЖАТЬ для акций ВТБ с целевой ценой 115 руб. за акцию. Не ожидаем выплаты дивидендов по итогам 2024–2025 годов.

Сохранение давления на чистую процентную маржу

Кредитный портфель группы вырос на 0,6% по итогам 1кв25 при ребалансировке от розничных в пользу корпоративных кредитов. Доля просроченной задолженности продолжила плавный рост, увеличившись на 0,3 п.п. до 3,8%. Средства клиентов за тот же период снизились на 2,6% за счет оттока со стороны корпоративных клиентов. На фоне сохранения жестких денежно-кредитных условий чистая процентная маржа в 1кв25 снизилась до 0,7%, а чистый процентный доход – на 19% кв/кв и 66% г/г. Стоимость риска оставалась умеренной (0,8%). Мы ожидаем увидеть расширение чистой процентной маржи и роста стоимости риска (до 1,2% и 1,1%) по итогам года.

( Читать дальше )

Инарктика РСБУ 1кв 2025г: выручка ₽0,5 млрд (снижение в 1,89 раза г/г), чистая прибыль ₽0,44 млрд (снижение в 1,97 раза г/г)

- 28 апреля 2025, 12:32

- |

www.e-disclosure.ru/portal/files.aspx?id=17531&type=3

🔎НЕФАЗ Отчет МСФО

- 28 апреля 2025, 12:30

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1877341

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс