Пришел купончик)))

Николай, А какой брокер у Вас? Мне до сих пор не пришел ноябрьский…

Mikhail66, БКС

Николай, А по другим облигациям тоже купоны день в день или как?

Компания сообщила о размещении привлеченного капитала в оборотные активы, в частности, был погашен выпуск коммерческих облигаций объемом 60 млн рублей, средства которого также использовались в оборотном капитале.

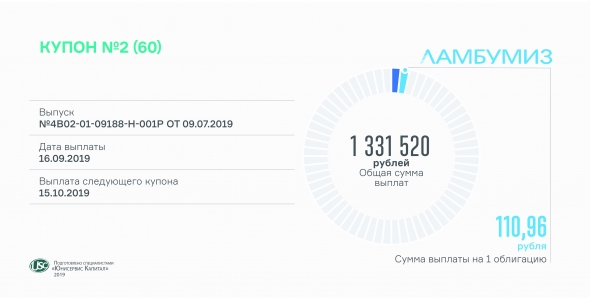

Напомним, в июле «Ламбумиз» привлек 120 млн рублей, разместив 12 тыс. биржевых облигаций (RU000A100LE3). Номинал ценной бумаги — 10 тыс. рублей. Купон ежемесячный, выплачивается по ставке 13,5% годовых, установленной на 2 года. Предусмотрена амортизация: «Ламбумиз» начнет досрочно погашать пятилетний выпуск за полгода до окончания его обращения.

Коммерческие же облигации компания выпустила более двух лет назад. Инвестиции были направлены на пополнение оборотного капитала, из которых 15 млн рублей пошло на закуп картона у нового поставщика «Ламбумиза», а также на покупку оборудования и модернизацию производства.

Завод начал выпускать стаканы для китайской лапши и риса, картонные тарелки, коробки для упаковки промышленных изделий и фармацевтической продукции. Ранее компания запустила производство подложек для сыра.

Освоение новых видов продукции стало возможно благодаря приобретению двух станков на собственные средства. Также компания заменила продольно-резательный станок для производства гибкой упаковки, покупка которого была частично профинансирована за счет лизинга.

Проект по производству новых видов продукции из картона собственной ламинации «Ламбумиз» оценивает как эффективный: валовая рентабельность реализованных в первом полугодии 2019 г. товаров составила 41%.

Компания планирует и дальше развивать направление ламинированного картона. В рамках данного проекта в 2019 г. была проведена работа по поиску поставщиков картона, закуплены пробные партии, подготовлены и направлены образцы потенциальным клиентам, разработан

Ключевые тезисы:

Выпуск был размещен 2 месяца назад. Оборот облигаций в августе составил без малого 60 млн рублей, т.е. почти половину суммы займа. Средневзвешенная цена выросла до 100,2%.

Финансовые показатели «Ламбумиз» за первое полугодие 2019 г. мы представим в сентябре в формате аналитического покрытия.

В Национальный расчетный депозитарий сегодня будет перечислено около 500 тыс. рублей, предназначенных инвесторам «Кисточки Финанс» (RU000A100FZ0). Выплаты производятся раз в месяц по ставке 15% годовых.

Выручка завода по производству упаковки сохранилась на уровне 2018 года, показатели рентабельности выросли.

Выручка «Ламбумиз» в первой половине 2019 года составила 545 млн рублей, что соответствует прошлогоднему показателю за аналогичный период, финансовый долг увеличился с 405 до 425 млн рублей. Запасы выросли с 243 до 317 млн, дебиторская задолженность — с 254 до 300 млн, при этом компания сократила объем долгосрочных финансовых вложений с 437 до 389 млн рублей и увеличила собственный капитал до 441 млн руб. Показатель отношения долга к выручке не превышает 0,4х. Таким образом, все финансовые ковенанты по итогам 2 квартала были выполнены.

В 2019 году компания благодаря активной работе с поставщиками и клиентами увеличила валовую рентабельность со среднего уровня 13,5% в 2018 году до 15,3% по итогам 6 месяцев 2019 года, операционная рентабельность выросла с 2,6% до 3,2%.

В конце июля компания досрочно погасила выпуск коммерческих облигаций на сумму 60 млн рублей. На данный момент в обращении находится выпуск биржевых облигаций «Ламбумиз» (RU000A100LE3) объемом 120 млн рублей, размещенный 17-22 июля. Средневзвешенная цена на момент опубликования отчетности составляет 100,19% от номинала.

Приобретение облигаций по соглашению с их владельцами производилось по номинальной стоимости. При этом инвесторам выплачен также накопленный купонный доход.

К погашению были предъявлены все 600 облигаций выпуска номинальной стоимостью по 100 тысяч рублей. В результате компания выплатила 60 212 466 рублей.

Напомним, бонды серии КО-П01 были размещены в августе 2017 г. по закрытой подписке в рамках программы коммерческих облигаций. В течение двух лет держатели облигаций «Ламбумиз» получали доход по ставке от 11,5% до 13,25% (ключевая ставка ЦБ РФ + 4,25%). Благодаря привлеченным инвестициям, производитель упаковки для молочной продукции пополнил оборотный капитал и модернизировал оборудование.

Неделю назад компания разместила выпуск биржевых облигаций на 120 млн рублей (RU000A100LE3). Номинал ценной бумаги составляет 10 тыс. рублей. Предусмотрен ежемесячный купон, ставка на 2 года обращения — 13,5% годовых. 16 августа компания должна выплатить первый купон. Оферта, в рамках которой инвесторы смогут предъявить облигации «Ламбумиз-БО-П01» к погашению, состоится в июле 2021 г. Срок обращения выпуска — 5 лет.

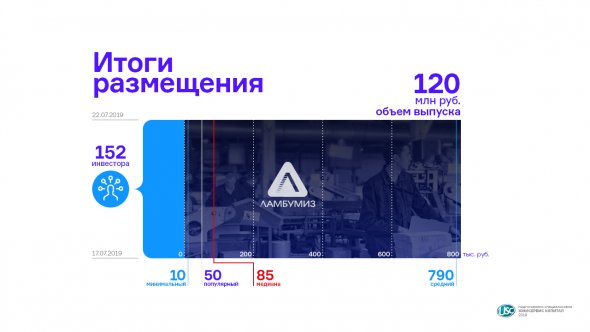

Итоги размещения выпуска «Ламбумиз»

Столичный завод по производству упаковки реализовал на первичных торгах биржевые облигации на 120 млн рублей (RU000A100LE3).

В течение четырех торговых дней, с 17 по 22 июля, 152 инвестора приобрели облигации ЗАО «Ламбумиз» серии БО-П01. В первый день была размещена большая часть выпуска — 85,77 млн рублей, последние бонды на 2,3 млн рублей компания доразместила вчера. Средний объем заявки составил 790 тыс. рублей. Больше половины всех заявок оказались с объемом менее 85 тыс. рублей, наиболее популярная заявка составила 50 тыс. рублей.Объем вторичных торгов облигациями «Ламбумиз» с 17 по 19 июля превысил 27 млн рублей, признаваемая котировка варьировалась от 100,09% до 100,24%.

Авто-репост. Читать в блоге >>>

Юнисервис Капитал,

В первый день более 80% размещенного объема ушло по двум заявкам (42,97 млн + 26,73 млн) — это больше 50% выпуска.

Вы знаете кто эти покупатели? Нет ли у них аффилированности с эмитентом?

Вопрос не праздный, в силу закона об ОСВО такой перекос выглядит достаточно опасным.

Итоги размещения выпуска «Ламбумиз»

Столичный завод по производству упаковки реализовал на первичных торгах биржевые облигации на 120 млн рублей (RU000A100LE3).

В течение четырех торговых дней, с 17 по 22 июля, 152 инвестора приобрели облигации ЗАО «Ламбумиз» серии БО-П01. В первый день была размещена большая часть выпуска — 85,77 млн рублей, последние бонды на 2,3 млн рублей компания доразместила вчера. Средний объем заявки составил 790 тыс. рублей. Больше половины всех заявок оказались с объемом менее 85 тыс. рублей, наиболее популярная заявка составила 50 тыс. рублей.Объем вторичных торгов облигациями «Ламбумиз» с 17 по 19 июля превысил 27 млн рублей, признаваемая котировка варьировалась от 100,09% до 100,24%.

Авто-репост. Читать в блоге >>>

Юнисервис Капитал,

В первый день более 80% размещенного объема ушло по двум заявкам (42,97 млн + 26,73 млн) — это больше 50% выпуска.

Вы знаете кто эти покупатели? Нет ли у них аффилированности с эмитентом?

Вопрос не праздный, в силу закона об ОСВО такой перекос выглядит достаточно опасным.

Итоги размещения выпуска «Ламбумиз»

Столичный завод по производству упаковки реализовал на первичных торгах биржевые облигации на 120 млн рублей (RU000A100LE3).

В течение четырех торговых дней, с 17 по 22 июля, 152 инвестора приобрели облигации ЗАО «Ламбумиз» серии БО-П01. В первый день была размещена большая часть выпуска — 85,77 млн рублей, последние бонды на 2,3 млн рублей компания доразместила вчера. Средний объем заявки составил 790 тыс. рублей. Больше половины всех заявок оказались с объемом менее 85 тыс. рублей, наиболее популярная заявка составила 50 тыс. рублей.Объем вторичных торгов облигациями «Ламбумиз» с 17 по 19 июля превысил 27 млн рублей, признаваемая котировка варьировалась от 100,09% до 100,24%.

Авто-репост. Читать в блоге >>>

Столичный завод по производству упаковки реализовал на первичных торгах биржевые облигации на 120 млн рублей (RU000A100LE3).

В течение четырех торговых дней, с 17 по 22 июля, 152 инвестора приобрели облигации ЗАО «Ламбумиз» серии БО-П01. В первый день была размещена большая часть выпуска — 85,77 млн рублей, последние бонды на 2,3 млн рублей компания доразместила вчера. Средний объем заявки составил 790 тыс. рублей. Больше половины всех заявок оказались с объемом менее 85 тыс. рублей, наиболее популярная заявка составила 50 тыс. рублей.

Объем вторичных торгов облигациями «Ламбумиз» с 17 по 19 июля превысил 27 млн рублей, признаваемая котировка варьировалась от 100,09% до 100,24%.

17 июля один из крупнейших производителей упаковки для молочных продуктов начнет размещение выпуска под номером 4B02-01-09188-H-001P объемом 120 млн рублей.

К участию в первичном размещении приглашаются все заинтересованные инвесторы. Подать заявку через своего брокера можно согласно инструкции:

Код расчетов: Z0

Наименование/идентификатор Андеррайтера/краткое наименование:

АО «Банк Акцепт»/ NC0040400000/Акцепт

Номер выпуска: 4B02-01-09188-H-001P от 09.07.2019.

ISIN RU000A100LE3

Время проведения торгов в дату начала размещения:

период сбора заявок: 10:00 — 13:00;

период удовлетворения заявок: 14:00 — 16:30.

В последующие дни:

время сбора и удовлетворения заявок: 10:00 — 17:29.

Также, 11 июля, совместно с редакцией портала boomin.ru, была проведена экскурсия по заводу и встреча с первыми лицами ЗАО «Ламбумиз». Основные тезисы:

О земле в Москве и риске застройки:

В отчетности за первый квартал 2019г., код 2320 «Проценты к получению» 13184 т.р. практически перекрывают проценты к уплате 14971 т.р. Я не понял за что именно они платятся? Потому что без их учета, компания убыточна. Прибыль минусовая.

Magistr_Sm, проценты формируются в основном от финансовых вложений, которые возникли в результате структурирования бизнеса и выданы на основе платности и возвратности. Вложения обеспечены активами, и возвращаются по согласованному графику.

Как производственная компания, в чистой прибыли значимую долю занимают расходы по амортизации (например, в 1 квартале 2019 года они составили более 3,5 млн рублей). В целом операционная деятельность компании позволяет осуществлять погашения процентов и долга по привлеченным займам.

В отчетности за первый квартал 2019г., код 2320 «Проценты к получению» 13184 т.р. практически перекрывают проценты к уплате 14971 т.р. Я не понял за что именно они платятся? Потому что без их учета, компания убыточна. Прибыль минусовая.

Соответствующее уведомление было опубликовано в официальных источниках. Идентификационный номер выпуска — 4B02-01-09188-H-001P от 09.07.2019.

Напомним основные параметры: объем выпуска — 120 млн рублей, номинал одной облигации – 10 000 рублей, срок обращения — 5 лет, выплата купона ежемесячно, ставка на 24 купонных периода – 13,5%, через 2 года предусмотрена оферта. Также по выпуску предусмотрена амортизация в 55, 57, 59 и 60 купонные периоды по 25% от номинала ценных бумаг. Выпуск размещается в рамках программы облигаций объемом до 1 млрд рублей. Организатор выпуска – «Юнисервис Капитал», андеррайтер – АО «Банк Акцепт».

Привлеченный капитал компания направит на увеличение финансирования поставок клиентам, предоставив им отсрочки платежей и обеспечив увеличение товарных запасов. Подробно о модели возврата средств и деятельности компании можно узнать из презентации, финансовые показатели представлены в аналитическом покрытии

Перед размещением облигаций московский завод проведет экскурсию по предприятию, ответит на вопросы по инвестиционной программе и устроит кофе-брейк. Если не сможете прийти, но у вас есть вопросы, задавайте их по e-mail, а мы по результатам встречи опубликуем на них ответы.

«Ламбумиз» (бывший «Московский завод ламинированной бумаги и полимерных изделий») работает с 1972 года и на сегодняшний день является одним из лидеров по объемам производимой упаковки для молочной продукции. В середине июля компания разместит биржевые облигации на 120 млн рублей.

Но перед этим состоится встреча с потенциальными инвесторами, на вопросы которых будут отвечать первые лица компаний – Сергей Макаров, гендиректор ЗАО «Ламбумиз», и Алексей Антипин, гендиректор «Юнисервис Капитал».

Место проведения встречи: Москва, Рябиновая ул., 51А.

Сбор участников на проходной завода 11 июля в 15:30.