Блог компании Иволга Капитал | PRObondsмонитор: иностранные облигации и российские евробонды (Начало Июля 2020)

- 08 июля 2020, 16:08

- |

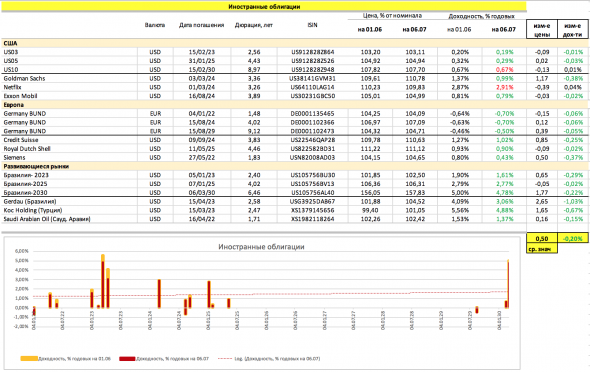

Иностранные облигации развитых экономик

Облигационный рынок западных стран сталкивается с нетривиальным для себя стечением обстоятельств: большими объемами скупок бумаг со стороны государства, снижающимися процентными ставками и необходимостью поддерживать хотя бы минимальную доходность облигаций. Последний фактор мог бы стать ограничителем первых двух, но пока таковым является в незначительной степени.

Гособлигации США продолжают расти в цене и падать в доходности, но не так сильно: рынок уже отыграл падение ставок. Общий сентимент и политика регуляторов продолжают подталкивать доходности вниз, но сделать их нулевыми участники рынка не заинтересованы. Изменения настроений на рынке до прекращения программ по скупке активов не предвидится.

Американские корпоративные облигации в целом также снижаются в доходностях, моментами сильнее, чем государственные. Движения котировок конкретных бумаг коррелируют с новостным фоном по той или иной компании. Рынки остаются волатильными, и в этом случае у инвесторов остается единственная возможность заработать адекватные доходности на спекуляциях.

Европейские государственные облигации уже прошли психологическую отметку в 0% доходности, поэтому дальнейшее ее снижение происходит не так активно, но немного сильнее чем на американском рынке. Как и за океаном, на европейском рынке корпоративных облигаций сохраняется волатильность по определенным секторам и бумагам, но общий тренд доходностей также идет вниз.

Еврооблигации развивающихся экономик

Синхронные действия центробанков подавляющего большинства стран создали условия для снижения ставок и по евробондам развивающихся стран. Номинированные в долларах бумаги снижаются в доходностях в том же темпе, что и облигации западных стран на всем протяжении облигационной кривой. Явных страновых рисков на ключевых рынках EM пока не реализуется. Тем не менее, риски дефолтов особо нарастают в сегменте аутсайдеров EM (ряде стран Африки и Латинской Америки), что может негативно отразится на отношении к высокорисковым активам в глобальном масштабе.

В корпоративном секторе EM снижение доходностей продолжается, причем такими же темпами, как и в мае. У облигаций от эмитентов развивающихся стран пока присутствует запас снижения доходности для того, чтобы быть привлекательными для инвесторов.

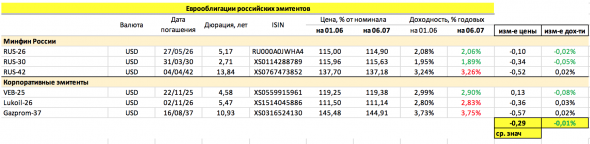

Еврооблигации российских эмитентов

По сравнению с другими развивающимися рынками, российский рынок в июне выглядел более стабильно и не давал поводов для снижения доходностей. Как суверенный, так и корпоративный долг в иностранной валюте не претерпел значительных изменений в цене и доходности. В рублях доходность облигаций даже выросла за счет укрепившегося на 4% доллара.

Резкое падение доходностей прошлого месяца можно считать исчерпанным, однако в ближайшем будущем возможна коррекция, связанная с возможностью введения новых санкций Конгрессом США. Они не должны создать дополнительных реальных рисков для российской финансовой системы, но потенциальные продажи российского долга могут поднять доходности до более привлекательных уровней.

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал