SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Just2Trade | Если американские акции находятся в состоянии пузыря, то они не одиноки

- 25 июня 2020, 10:04

- |

Многие ведущие инвесторы выражают свое беспокойство по поводу сильного роста фондового рынка США в последние недели в условиях сохраняющейся неопределенности в отношении мировой экономики и угрозы второй волны пандемии Covid-19. Однако американские акции далеко не одиноки в этом.

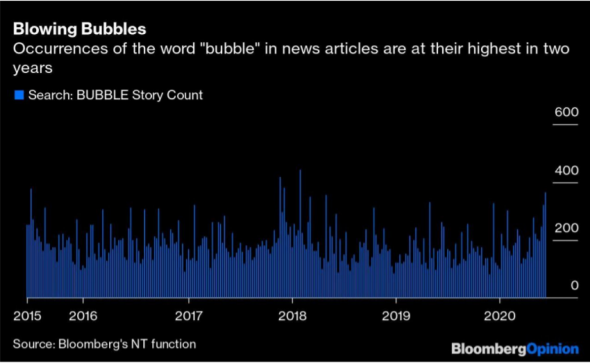

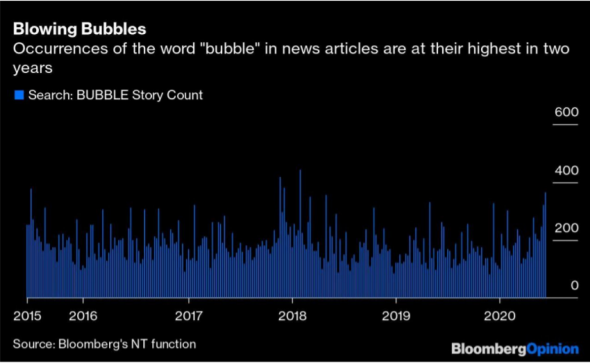

Инвестировать в акции США сейчас «все равно что играть с огнем», заявил в недавнем интервью CNBC главный стратег одной из крупнейших управляющих компаний мира GMO Джереми Грэнтэм. Рей Далио из Bridgewater Associates в свою очередь предупредил на прошлой неделе, что снижение показателей рентабельности американских компаний может в итоге привести к «потерянному десятилетию» для инвесторов в акции. А Говард Маркс из Oaktree Capital Management в записке клиентам от 18 июня написал, что «потенциал возможного дальнейшего роста акций в расчете на более быстрое, чем предполагалось ранее, восстановление мировой экономики уже не компенсирует все нарастающие и нарастающие риски». Не удивительно, что в новостных статьях в СМИ на инвестиционную тематику все чаще начинает встречаться слово «пузырь».

40%-е ралли индекса S&P 500 от мартовского локального минимума стало «самым стремительным за всю историю», отметил Грэнтэм. При этом он подчеркнул, что впервые в истории оно происходит на фоне «несомненных серьезных проблем в экономике». А известный экономист и лауреат Нобелевской премии Пол Кругман даже назвал происходящее «рыночным безумием во время пандемии»

Между тем ралли на рынках акций в последние три месяца не ограничилось лишь Штатами, аналогичная ситуация наблюдается на фондовых площадках мира в целом. Хотя в других странах, конечно, довольно трудно выделить компании, подобные Microsoft (вес в S&P 500 5.74%, рост от мартовского минимума 44%), Apple (вес 5.69%, рост 57%), Amazon.com (вес 4.3%, рост 40%) или Facebook (вес 2.19%, рост 60%), которые стали лидерами восстановления рынка акций в США.

Отскок рынка акций Японии оказался примерно таким же, как и в Штатах, при этом лидерами роста стали акции компаний из таких цикличных секторов, как машиностроение, морской транспорт, нефтегаз. Даже локальные европейские фондовые индексы, включая британский FTSE 100, немецкий DAX и французский CAC 40, испытали ралли, сравнимое по масштабу с американским. При этом отскок DAX от своего «дна» оказался даже большим, чем отскок S&P 500.

Более того, ралли происходит не только на рынках акций. Доходности на рынках корпоративных бондов резко снизились в последние недели после изначального скачка, когда пандемия коронавируса начала свое быстрое распространение по миру. Для компаний, занимающих на долговых рынках в долларах, стоимость денег еще никогда не были такой низкой – об этом свидетельствует рассчитываемый Bloomberg индекс, который отслеживает доходности мировых корпоративных инструментов с фиксирующей доходностью общим объемом $6.5 трлн. Удешевлению стоимости заимствования для компаний помог, в частности, Федрезерв, который начал выкупать корпоративные бонды в рамках своей программы QE.

Скептики продолжают указывать на существование реальной опасности второй волны коронавируса, которая может привести к новым локдаунам, что прервет наметившееся восстановление мировой экономики и тем самым остановит ралли рисковых активов. Есть также реальные риски дальнейшей дестабилизации политической ситуации в США по мере приближения президентских выборов в стране.

Однако многие все же рассчитывают на дальнейший подъем рынков акций, отмечая, что их движущей силой в предстоящие месяцы останутся массивные интервенции со стороны центробанков. «Глядя на заголовки в СМИ, можно подумать, что ситуация со второй волной пандемии коронавируса и истории вокруг выборов – это то, за чем следят в данный момент инвесторы. Однако на самом деле это не так, именно действия ФРС и других ЦБ будут определять движение рынков рисковых активов в среднесрочной перспективе», – написал Марк Хайфель, главный инвестиционный стратег в подразделении UBS по управлению активами в недавней записке клиентам.

Так что пока центоробанки продолжат наводнять мировые рынки деньгами, чтобы удержать глобальную экономику от падения в пропасть, фундаментальные факторы, вероятно, будут оставаться на втором плане в глазах инвесторов, и цены рисковых активов имеют неплохие шансы продолжить повышение, по крайней мере, еще какое-то время.

Открыть торговый счет у брокера Just2Trade

Инвестировать в акции США сейчас «все равно что играть с огнем», заявил в недавнем интервью CNBC главный стратег одной из крупнейших управляющих компаний мира GMO Джереми Грэнтэм. Рей Далио из Bridgewater Associates в свою очередь предупредил на прошлой неделе, что снижение показателей рентабельности американских компаний может в итоге привести к «потерянному десятилетию» для инвесторов в акции. А Говард Маркс из Oaktree Capital Management в записке клиентам от 18 июня написал, что «потенциал возможного дальнейшего роста акций в расчете на более быстрое, чем предполагалось ранее, восстановление мировой экономики уже не компенсирует все нарастающие и нарастающие риски». Не удивительно, что в новостных статьях в СМИ на инвестиционную тематику все чаще начинает встречаться слово «пузырь».

40%-е ралли индекса S&P 500 от мартовского локального минимума стало «самым стремительным за всю историю», отметил Грэнтэм. При этом он подчеркнул, что впервые в истории оно происходит на фоне «несомненных серьезных проблем в экономике». А известный экономист и лауреат Нобелевской премии Пол Кругман даже назвал происходящее «рыночным безумием во время пандемии»

Между тем ралли на рынках акций в последние три месяца не ограничилось лишь Штатами, аналогичная ситуация наблюдается на фондовых площадках мира в целом. Хотя в других странах, конечно, довольно трудно выделить компании, подобные Microsoft (вес в S&P 500 5.74%, рост от мартовского минимума 44%), Apple (вес 5.69%, рост 57%), Amazon.com (вес 4.3%, рост 40%) или Facebook (вес 2.19%, рост 60%), которые стали лидерами восстановления рынка акций в США.

Отскок рынка акций Японии оказался примерно таким же, как и в Штатах, при этом лидерами роста стали акции компаний из таких цикличных секторов, как машиностроение, морской транспорт, нефтегаз. Даже локальные европейские фондовые индексы, включая британский FTSE 100, немецкий DAX и французский CAC 40, испытали ралли, сравнимое по масштабу с американским. При этом отскок DAX от своего «дна» оказался даже большим, чем отскок S&P 500.

Более того, ралли происходит не только на рынках акций. Доходности на рынках корпоративных бондов резко снизились в последние недели после изначального скачка, когда пандемия коронавируса начала свое быстрое распространение по миру. Для компаний, занимающих на долговых рынках в долларах, стоимость денег еще никогда не были такой низкой – об этом свидетельствует рассчитываемый Bloomberg индекс, который отслеживает доходности мировых корпоративных инструментов с фиксирующей доходностью общим объемом $6.5 трлн. Удешевлению стоимости заимствования для компаний помог, в частности, Федрезерв, который начал выкупать корпоративные бонды в рамках своей программы QE.

Скептики продолжают указывать на существование реальной опасности второй волны коронавируса, которая может привести к новым локдаунам, что прервет наметившееся восстановление мировой экономики и тем самым остановит ралли рисковых активов. Есть также реальные риски дальнейшей дестабилизации политической ситуации в США по мере приближения президентских выборов в стране.

Однако многие все же рассчитывают на дальнейший подъем рынков акций, отмечая, что их движущей силой в предстоящие месяцы останутся массивные интервенции со стороны центробанков. «Глядя на заголовки в СМИ, можно подумать, что ситуация со второй волной пандемии коронавируса и истории вокруг выборов – это то, за чем следят в данный момент инвесторы. Однако на самом деле это не так, именно действия ФРС и других ЦБ будут определять движение рынков рисковых активов в среднесрочной перспективе», – написал Марк Хайфель, главный инвестиционный стратег в подразделении UBS по управлению активами в недавней записке клиентам.

Так что пока центоробанки продолжат наводнять мировые рынки деньгами, чтобы удержать глобальную экономику от падения в пропасть, фундаментальные факторы, вероятно, будут оставаться на втором плане в глазах инвесторов, и цены рисковых активов имеют неплохие шансы продолжить повышение, по крайней мере, еще какое-то время.

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал

В статье достаточно доводов именно про это.

PS: ачипятку в цитате можно исправить — «о» на «е» )

Другие вкусили, а долги отдавать американцам? По процентам платить американцам из бюджета?

Так это плата за статус мировой валюты.

А вы ребята американцы печатайте, печатайте…

Хотите быть империей?

Будьте.