SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Just2Trade | Начавшийся в 1981 г. бычий рынок на рынке «трежериз» закончился

- 23 марта 2021, 13:23

- |

Бычий рынок в долгосрочных американских облигациях начался еще в начале 80-х годов прошлого века. Он пережил коллапс фондовых рынков конца 1980-х гг., пузырь доткомов, мировой финансовый кризис 2008-2009 гг. и потерю Штатами рейтинга «AAA» со стороны одного из трех ведущих рейтинговых агентств.

Однако пандемия завершила его.

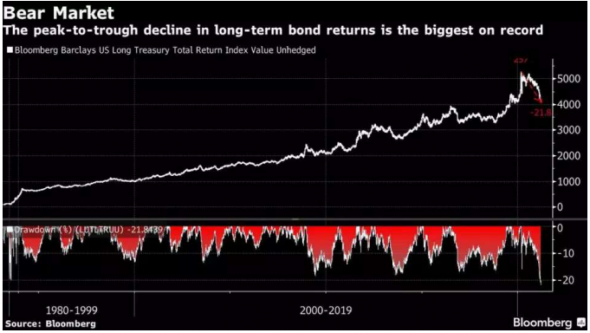

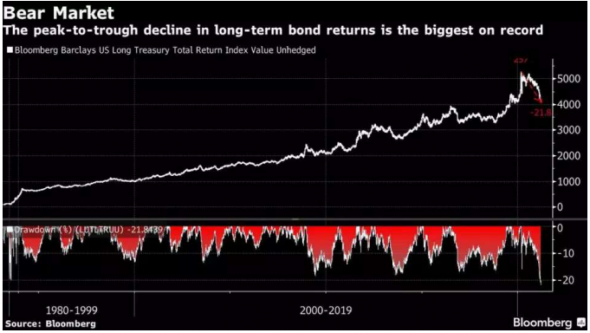

Индекс Bloomberg Barclays US Long Treasury Total Return, который отслеживает гособлигации США со сроками погашения свыше 10 лет, рухнул на 22% со своего пика в марте 2020 г., что означает начало медвежьего рынка.

Вообще «бычий рынок» и «медвежий рынок» – это скорее разговорные выражения, и обычно они применяются к акциям. Однако правило для инвесторов и журналистов, использующих эти термины, звучит следующим образом: бычий рынок заканчивается, когда какой-то инструмент падает на 20% от своего пика, а медвежий рынок заканчивается, соответственно, в случае отскока на 20%. Индекс долгосрочных облигаций взлетел на 4 562% между сентябрём 1981 г. и мартом 2020 г. и ни разу не испытывал 20%-го спала в данный период. И эта успешная серия закончилась в текущем месяце.

Инвесторы активно продавали американские облигации на фоне действий правительства, которое значительно увеличило их предложение, чтобы привлечь средства для борьбы с пандемией. План стимулов объёмом $1,9 трлн, предложенный президентом Джо Байденом, и активная вакцинация улучшили перспективы экономического роста и инфляции в Штатах, что ещё сильнее усугубило перспективы облигаций.

Когда цены «трежериз» идут вниз, их доходности повышаются. Доходность 10-летних бумаг достигла 1,75% в прошлый четверг, максимума с января 2020 г. А доходность 30-летних облигаций доросла до 2,51% – уровня, которого инвесторы не видели с августа 2019 г.

Между тем, хотя отношение инвесторов к американским государственным облигациям значительно ухудшилось, и такие видные профессионалы финансовых рынков, как Рэй Далио и Билл Гросс, предсказывают дальнейшие потери, не все согласны с тем, что многолетнее ралли закончилось.

Так, директор по инвестициям в Guggenheim Скотт Майнерд заявил в этом месяце, что доходность 10-летних «трежериз» еще может упасть ниже нуля, так как значительная часть средств из недавно объявленных фискальных стимулов может пойти на покупку облигаций.

Тем временем более широкий индекс Bloomberg Barclays US Treasuries Total Return, включающий все «трежериз» со сроком погашения свыше одного года, снизился приблизительно на 6% с августа. Это сильнейшее падение индикатора с 2009 г.

Открыть торговый счет у брокера Just2Trade

Однако пандемия завершила его.

Индекс Bloomberg Barclays US Long Treasury Total Return, который отслеживает гособлигации США со сроками погашения свыше 10 лет, рухнул на 22% со своего пика в марте 2020 г., что означает начало медвежьего рынка.

Вообще «бычий рынок» и «медвежий рынок» – это скорее разговорные выражения, и обычно они применяются к акциям. Однако правило для инвесторов и журналистов, использующих эти термины, звучит следующим образом: бычий рынок заканчивается, когда какой-то инструмент падает на 20% от своего пика, а медвежий рынок заканчивается, соответственно, в случае отскока на 20%. Индекс долгосрочных облигаций взлетел на 4 562% между сентябрём 1981 г. и мартом 2020 г. и ни разу не испытывал 20%-го спала в данный период. И эта успешная серия закончилась в текущем месяце.

Инвесторы активно продавали американские облигации на фоне действий правительства, которое значительно увеличило их предложение, чтобы привлечь средства для борьбы с пандемией. План стимулов объёмом $1,9 трлн, предложенный президентом Джо Байденом, и активная вакцинация улучшили перспективы экономического роста и инфляции в Штатах, что ещё сильнее усугубило перспективы облигаций.

Когда цены «трежериз» идут вниз, их доходности повышаются. Доходность 10-летних бумаг достигла 1,75% в прошлый четверг, максимума с января 2020 г. А доходность 30-летних облигаций доросла до 2,51% – уровня, которого инвесторы не видели с августа 2019 г.

Между тем, хотя отношение инвесторов к американским государственным облигациям значительно ухудшилось, и такие видные профессионалы финансовых рынков, как Рэй Далио и Билл Гросс, предсказывают дальнейшие потери, не все согласны с тем, что многолетнее ралли закончилось.

Так, директор по инвестициям в Guggenheim Скотт Майнерд заявил в этом месяце, что доходность 10-летних «трежериз» еще может упасть ниже нуля, так как значительная часть средств из недавно объявленных фискальных стимулов может пойти на покупку облигаций.

Тем временем более широкий индекс Bloomberg Barclays US Treasuries Total Return, включающий все «трежериз» со сроком погашения свыше одного года, снизился приблизительно на 6% с августа. Это сильнейшее падение индикатора с 2009 г.

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

3 комментария

0

Объясните, пожалуйста, к чему может привести возрастающий спрэд между доходностями длинных облигаций и ставкой ФРС?

- 23 марта 2021, 13:45

0

Ну там и вола увеличилась, поэтому падение больше 20% не так страшно для быков.

- 23 марта 2021, 13:51

+1

Там и 40% на страшно.

- 23 марта 2021, 13:56

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал