SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Все, что нужно знать о золоте

- 11 июля 2013, 16:00

- |

Этим постом я постараюсь снять все вопросы по золоту: повторю и частично дополню идеи, которые обозначил в феврале и мае 2013 года. Но скептиков по-прежнему много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению цен на него

Итак, еще раз пройдемся по основным пунктам:

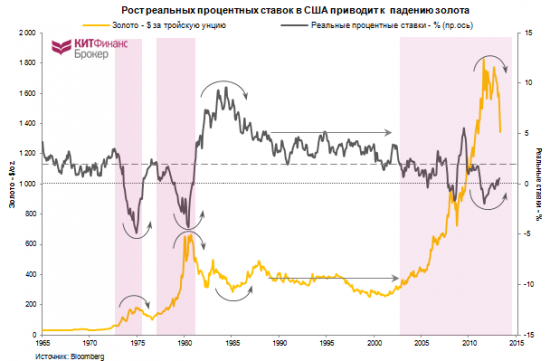

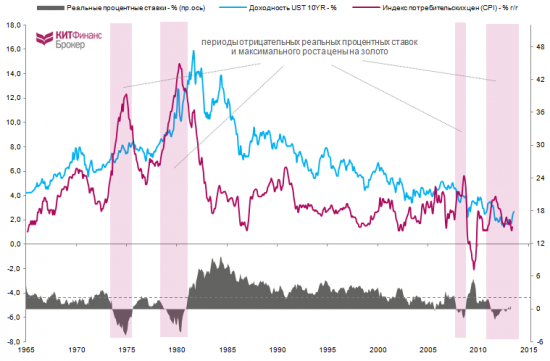

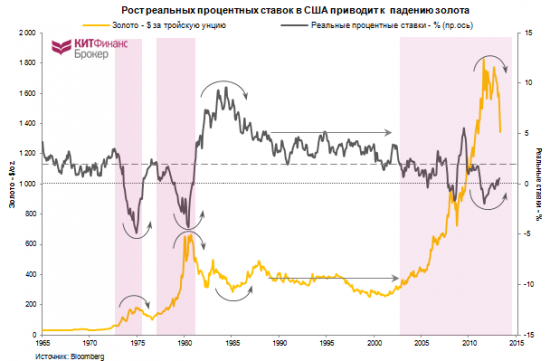

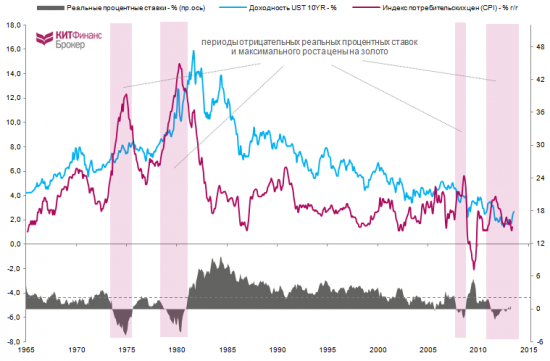

1. Реальные процентные ставки

Золото – это актив, который не генерирует денежного потока (напротив, требует расходов на хранение). Золото является хеджевым активом, сохраняющим valuation, во времена отрицательных реальных процентных ставок. Золото не пользуется повышенным спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции.

Доходность бенчмарка американского долгового рынка (10-летних трежериз), скорректированной на уровень инфляции – это и есть уровень реальных процентных ставок в США, крупнейшей экономике мира, валюта которой – американский доллар – является мировой резервной валютой.

История показывает, что рост золота ускоряется, когда реальные процентные ставки опускаются ниже 2% (эти периоды выделены цветом на графиках).

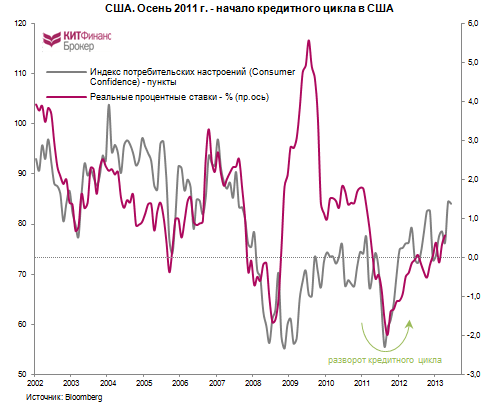

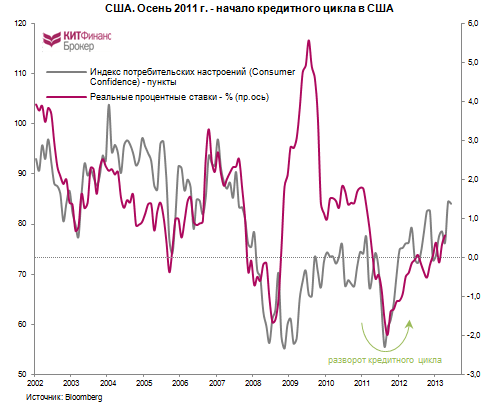

Реальные ставки в США развернулись вверх в конце 2011-ого, что в аккурат совпало с началом нового кредитного цикла в экономике. Золото тоже развернулось. Но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

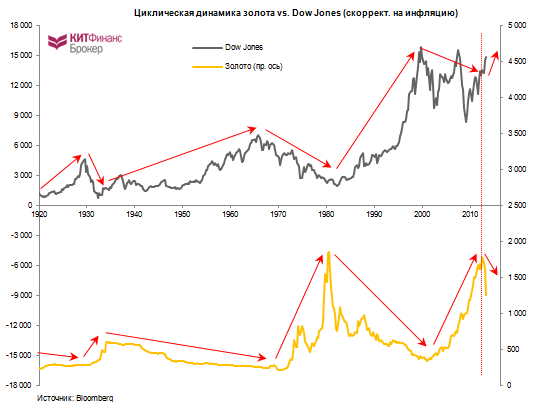

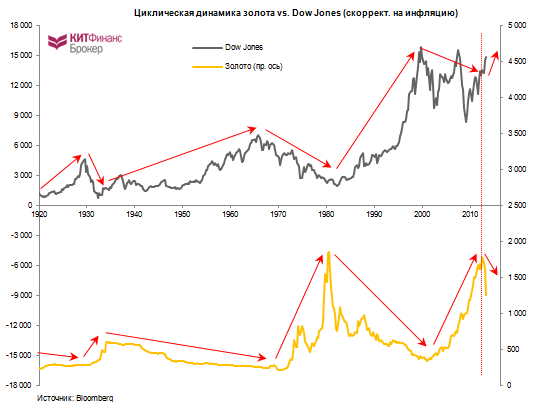

2. Золото – цикличность

Золото, как и другой любой актив, обращающийся на рынке и имеющий цену, циклично.

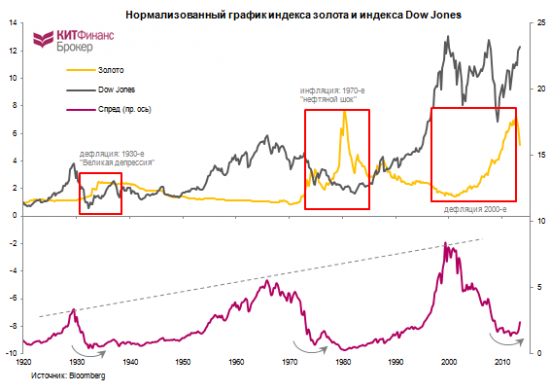

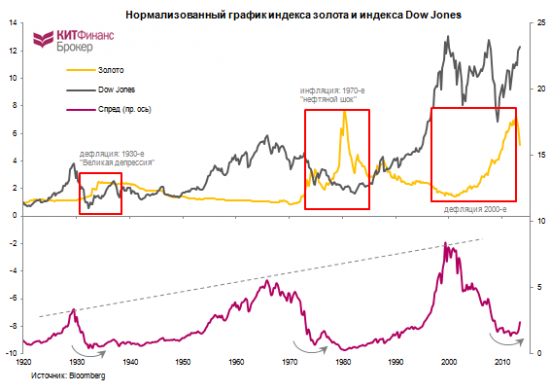

График золота и индекса Dow Jones, скорректированных на инфляцию, с 1920 по 2013 гг. наглядно показывает эту цикличность: периоды роста золота совпадают с периодом падения акций и наоборот — идея взята у Вадима (Endeavour) — здесь.

3. Инфляция vs дефляция

История рынка золота и рынка показывает, что глобальные циклы так или иначе связаны с темой либо дефляции, либо инфляции. Единственный “инфляционный” случай роста золота – 1970-е годы. Два остальных – дефляционные (“Великая депрессия” 1930-х, дефляция 2000-х – см. первый график).

Современный этап истории золота берет начало в 1970-х после краха Бреттон-вудской валютной системы.

Четырехкратное повышение цен на нефть со стороны ОПЕК в 1973 г. спровоцировало резкое повышение инфляции в США и загнало экономику в непродолжительную рецессию.

Инфляция вновь дала о себе знать в 1977 г. Глава ФРС Волкер инициировал процесс беспрецедентного повышения уровня ставок по федеральным фондам (доходили до 15%) для защиты доллара и борьбы с инфляцией.

Длительный медвежий рынок в золоте продолжился в течение 1980/90-х годов на фоне положительных и стабильных процентных ставок.

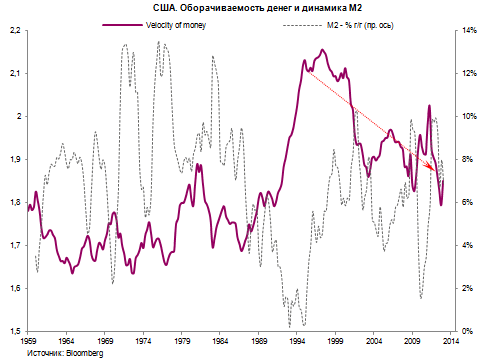

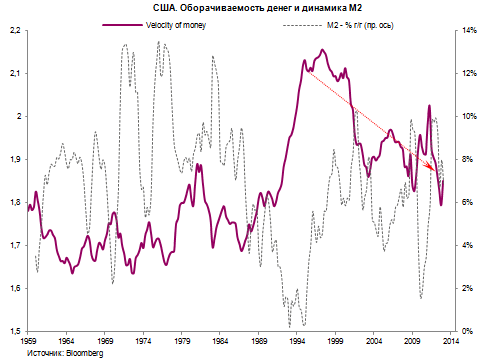

С начала 2000-х в экономике США начали формироваться дефляционные настроения. Хорошим подтверждением этому является показатель скорости обращения денег (velocity of money) в экономике. Сегодня средняя частота, с которой денежная единица используется на покупку отечественных товаров и услуг в США, замедляется с 1990-х годов. Если учесть денежную массу, находящуюся только в обороте, т.е. за вычетом обязательных и избыточных резервов банков на счетах ФРС (последние раздулись из-за многочисленных QE после 2008 года), то динамика velocity of money будет выглядеть следующим образом:

4. Денежная экспансия vs. золото

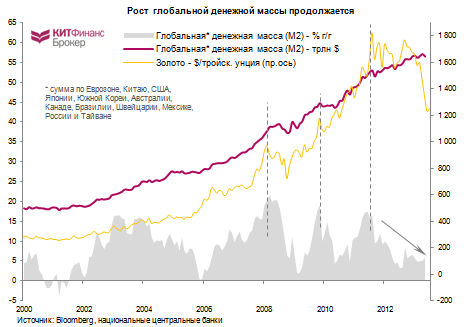

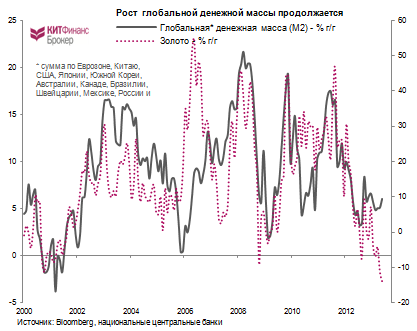

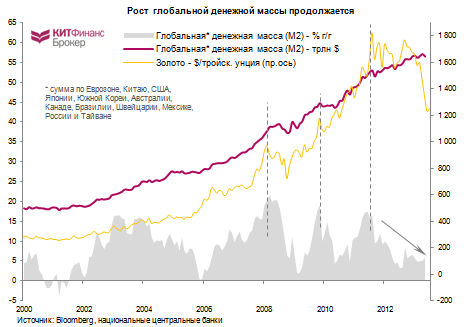

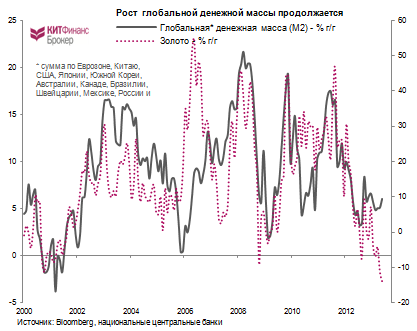

Направленные движения в ценах на золото очень плотно коррелировали с динамикой глобальной денежной экспансии с начала 2000-х. Это является одним из следствий зарождения дефляционных сил в экономике (особенно в США).

Сегодня центробанки развитых и развивающихся стран продолжают проводить сверхмягкую денежно-кредитную политику: цена на золото корреспондирует с динамикой роста M2. Однако ФРС планирует выход из QE, а центробанки развивающихся стран (emerging markets) озабочены проблемами инфляции.

Темпы роста денежной массы значительно сократились и последние пики в динамике прироста M2 были зафиксированы осенью 2011 г. На это время пришлись максимумы в золоте.

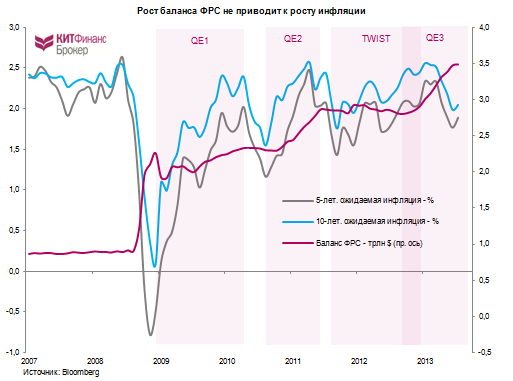

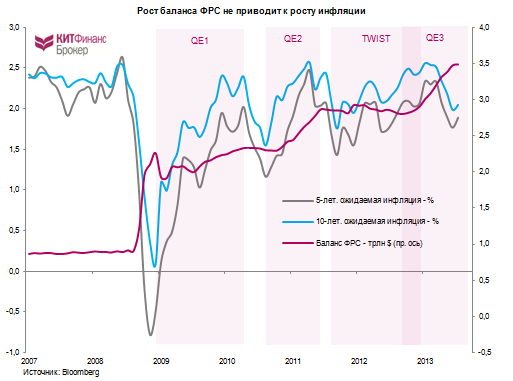

Сегодня инфляционные ожидания (inflation breakevens) в США остаются подавленными, несмотря на значительный рост баланса ФРС ($3,5 трлн) через программы выкупа активов (QE). Если инфляционные ожидания остаются подавленными, то использование золота в качестве инфляционного хеджа нецелесообразно. Федрезерв обозначил планы выхода (“exit strategy”) из QE и даже если инфляционные ожидания усилятся, это не поможет золоту.

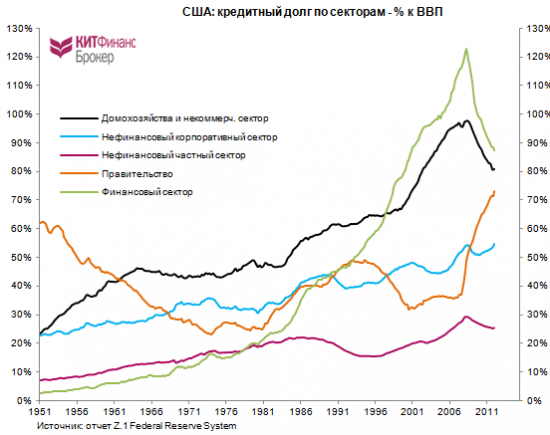

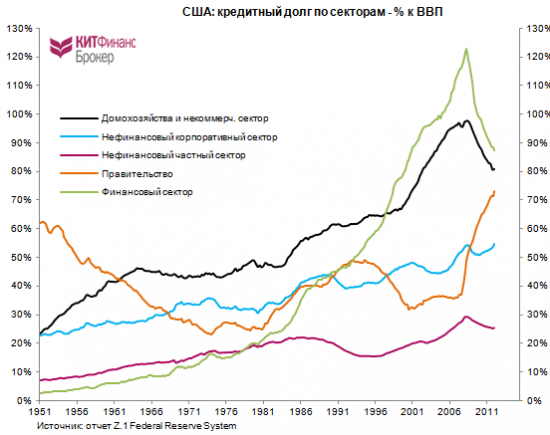

Почему инфляция остается подавленной? Главным отличием кризиса 2008 года от предыдущих экономических циклических спадов в США является то, что крах рынка недвижимости стал спусковым крючком к началу процесса делевериджа (снижения уровня кредитного плеча) на всех уровнях экономических субъектов. Подобные явления в экономике США в последний раз имели место быть во времена Великой Депрессии 1930-х годов. А последним ярким примером в мировом масштабе (до 2008 года) является Япония, которая с начала 1990-х так и не смогла оправиться от последствий делевериджа, наступившего после кризиса национального рынка недвижимости. Те же процессы сегодня наблюдаются в Европе (особенно в Испании). Это повсеместное явление в развитом мире. Это следствие кредитного безумия, начавшегося в 1980-х и принявшего совершенно извращенную форму в 2002-2008 годы. В условиях делевериджа глобальный спрос остается подавленным, поэтому инфляция не растет.

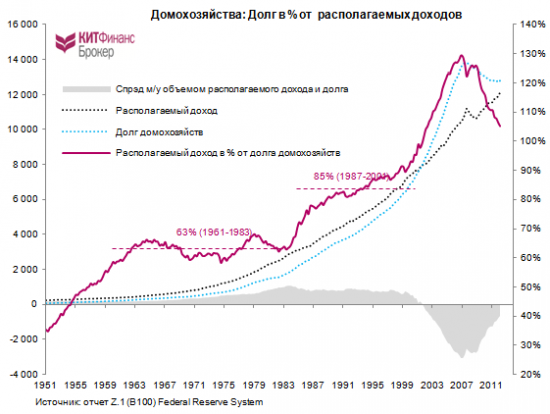

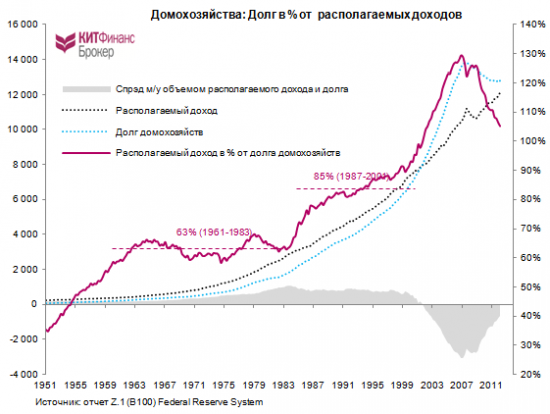

Учитывая, что 70% ВВП США формируют потребительские расходы, очень наглядной будет ситуация в американских домохозяйствах.

Несмотря на значительное сокращение отношения долга к располагаемому доходу со 130% в 2007 году до 106% в 2013-м, нельзя однозначно говорить о том, что делеверидж на уровне домохозяйств близок к завершению. Доходы и долг распределены в экономике США неравномерно, т.к. большая его часть сосредоточена в секторе домохозяйств со средним и низким уровнем доходов. Но позитивные сдвиги, конечно есть.

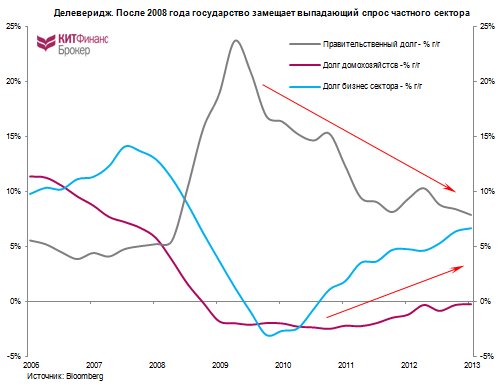

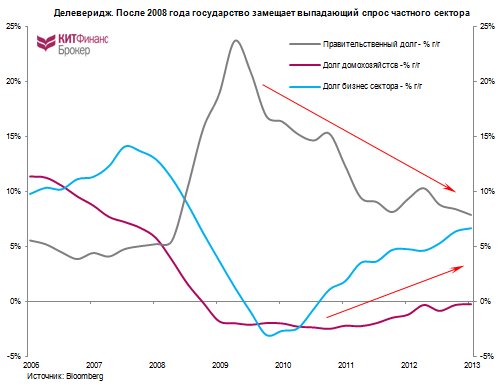

Для поддержки экономики правительство активно замещало выпадающий частный спрос после 2008 года через расширение дефицита бюджета (наращивание долга), но сегодня на фоне расширения кредитной активности домохозяйтсв и бизнеса темпы роста госдолга США значительно сократились, отметая необходимость в QE. Когда домохозяйства окончательно выйдут из делевериджа, экономика встанет на рельсы естественного восстановления, закончится эра нулевых процентных ставок. В таком случае, золото рискует надолго застрять в вялотекущем флете или медвежьем тренде.

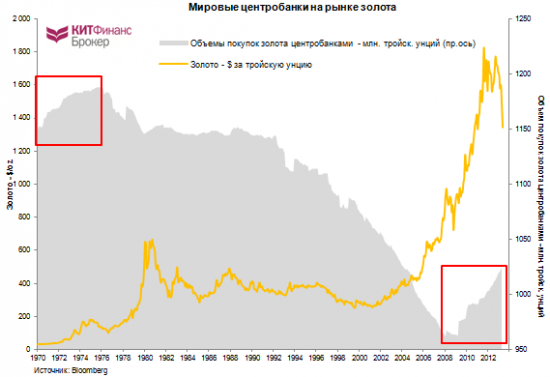

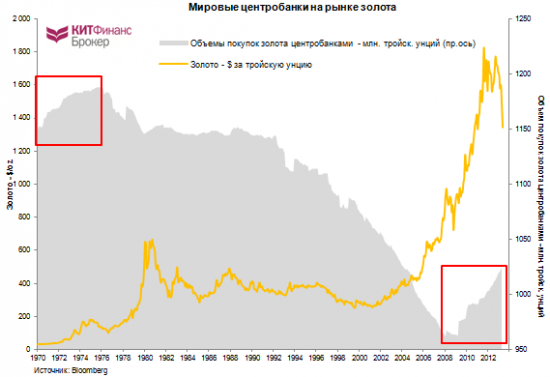

5. Центробанки, ETF vs. золото

В 2009 г. впервые за многие годы центральные банки стали нетто-покупателями золота. Основной спрос на желтый металл сегодня обеспечивают развивающиеся рынки, что частично является следствием роста резервов в центробанках этих стран. С учетом того, что львиную долю их официальных резервов составляют активы, номинированные в долларах США и евро, диверсификация через золото выглядит вполне нормальным и логичным явлением. К примеру, только 2% валютных резервов Китая сосредоточено в золоте. Сравним это с 76% у США, 73% — Германии, 33% — ЕЦБ, 72% Италии и 71% Франции, 10% — Индии, 9% — России.

Масштабные программы экономического стимулирования, в частности со стороны ФРС, Банка Японии и ЕЦБ, приводят (приводили) к ослаблению позиций доллара США, йены, евро по отношению к другим валютам. В этих условиях хеджирование резервов золотом со стороны центробанков развивающихся стран является адекватным действием.

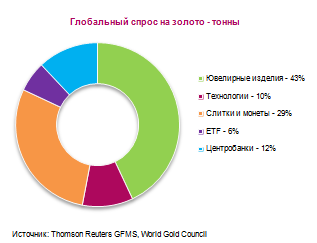

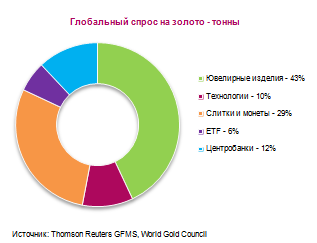

Но вот спрос центробанков на золото составляет всего 12% от общего объема спроса.

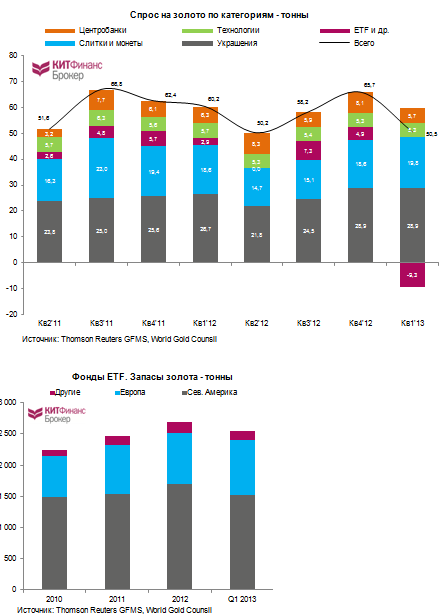

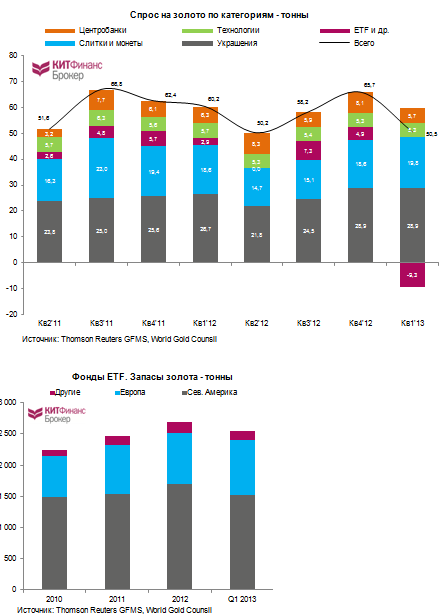

Важно отметить, что глобальные “золотые” фонды ETF года зафиксировали отток средств в размере $9,3 млрд (177 тонн) еще в первом квартале 2013 года. Это эквивалентно 7% всех запасов золота фондов ETF. Основной вывод средств был сосредоточен в фондах Северной Америки, что неудивительно. При этом, первый “обвал” в золоте случился в апреле.

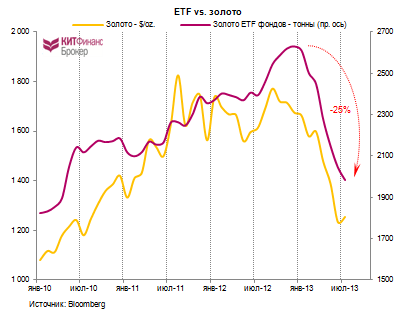

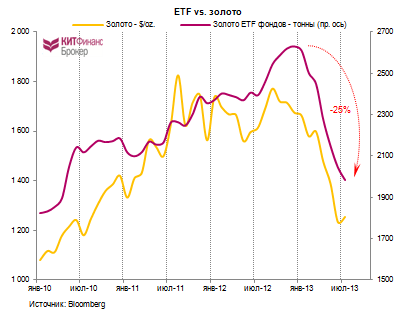

Всего, с января по июль 2013 года запасы “золотых” фондов ETF сократились на 648,3 тонн, что эквивалентно $25 млрд. Вывод средств из ETF спровоцировал падение золота, падение золота спровоцировало еще больший отток из ETF.

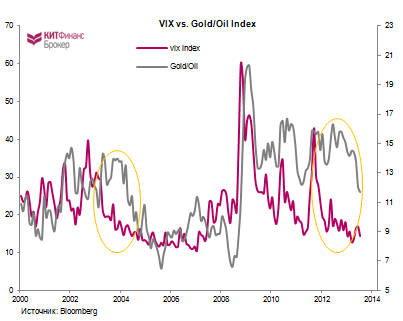

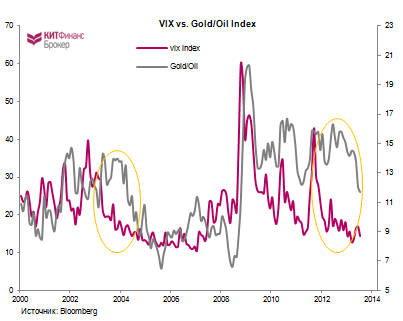

6. Золото vs. VIX

Золото покупают, когда страшно. Золото выполняет роль квазивалюты в течение многих столетий. Идеальный индикатор рыночного страха – VIX.

Интерсно сравнить VIX с индексом Gold/Oil, отражающим отношение между драгоценным металлом и сырьевым активом, цена на который повышается в условиях экономического роста.

Gold/Oil Index снижается вслед за VIX на растущей нефти и падающем золоте.

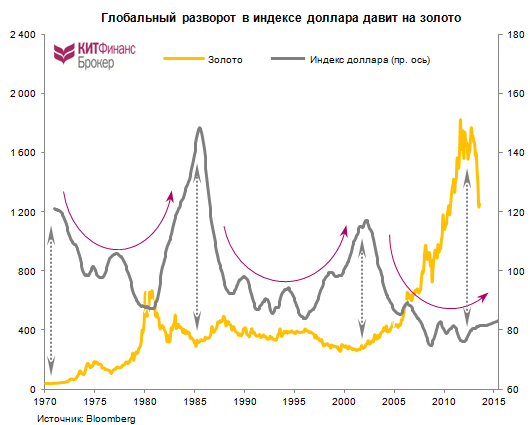

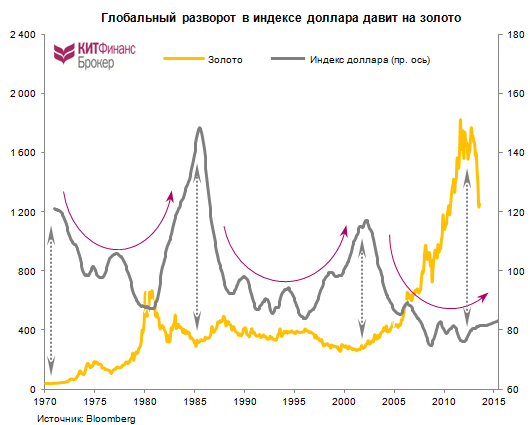

7. Доллар vs. золото

С завершением эпохи количественного смягчения ФРС завершается эпоха слабого доллара. А это серьезный аргумент в пользу того, что золото будет двигаться либо во флете, либо в рамках медвежьего тренда.

А как вчера Бернанке развернул рынки, в том числе золото!!! :) думаю, что этого следовало ожидать. Как giovanni1313 (рекомендую его блог) в комментах к этому посту на мое недавнее предположение о том, что "рынок слишком переоценивает вероятность скорого выхода Феда из QE", высказал предположение, что «это Бернанке недооценивает реакцию рынка на выход Феда из QE :)»

так или иначе, правы мы оба оказались. слишком сильной реакция была на прошлую речь Бена, когда 10-летки улетели на 2,75%! какое тут сворачивание, при такой слабой инфляции? вот ФРС и начал резко смягчать тон своих заявлении и Бернанке вчера поставил жирную точку :) как результат, доходности пошли вниз — золото вверх.

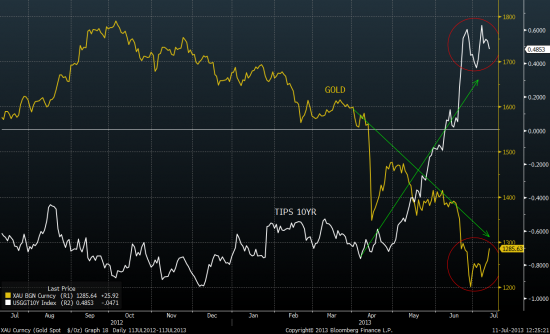

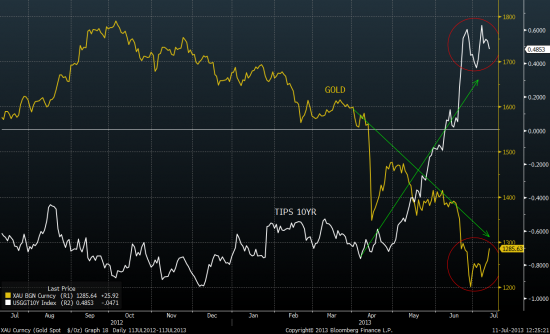

тут опять вопрос про реальные ставки. я уже говорил, что можно смотреть на динамику TIPS — трежерей, защищенных от инфляции. Что вчера произошло? Вот что:

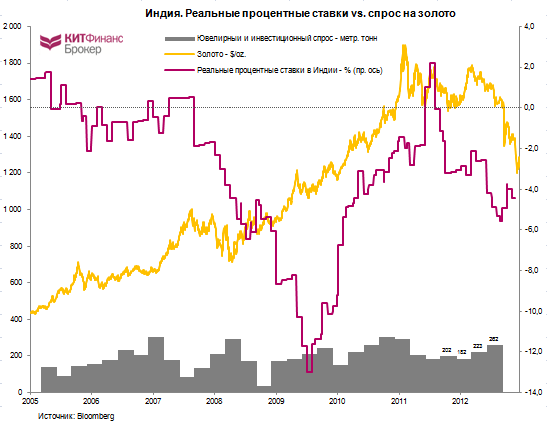

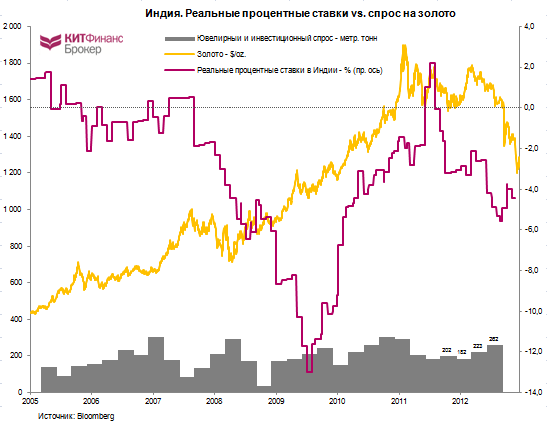

По поводу спроса из Индии… если будут вопросы почему такой большой. вот одна из причин:

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

Итак, еще раз пройдемся по основным пунктам:

1. Реальные процентные ставки

Золото – это актив, который не генерирует денежного потока (напротив, требует расходов на хранение). Золото является хеджевым активом, сохраняющим valuation, во времена отрицательных реальных процентных ставок. Золото не пользуется повышенным спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции.

Доходность бенчмарка американского долгового рынка (10-летних трежериз), скорректированной на уровень инфляции – это и есть уровень реальных процентных ставок в США, крупнейшей экономике мира, валюта которой – американский доллар – является мировой резервной валютой.

История показывает, что рост золота ускоряется, когда реальные процентные ставки опускаются ниже 2% (эти периоды выделены цветом на графиках).

Реальные ставки в США развернулись вверх в конце 2011-ого, что в аккурат совпало с началом нового кредитного цикла в экономике. Золото тоже развернулось. Но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

2. Золото – цикличность

Золото, как и другой любой актив, обращающийся на рынке и имеющий цену, циклично.

График золота и индекса Dow Jones, скорректированных на инфляцию, с 1920 по 2013 гг. наглядно показывает эту цикличность: периоды роста золота совпадают с периодом падения акций и наоборот — идея взята у Вадима (Endeavour) — здесь.

3. Инфляция vs дефляция

История рынка золота и рынка показывает, что глобальные циклы так или иначе связаны с темой либо дефляции, либо инфляции. Единственный “инфляционный” случай роста золота – 1970-е годы. Два остальных – дефляционные (“Великая депрессия” 1930-х, дефляция 2000-х – см. первый график).

Современный этап истории золота берет начало в 1970-х после краха Бреттон-вудской валютной системы.

Четырехкратное повышение цен на нефть со стороны ОПЕК в 1973 г. спровоцировало резкое повышение инфляции в США и загнало экономику в непродолжительную рецессию.

Инфляция вновь дала о себе знать в 1977 г. Глава ФРС Волкер инициировал процесс беспрецедентного повышения уровня ставок по федеральным фондам (доходили до 15%) для защиты доллара и борьбы с инфляцией.

Длительный медвежий рынок в золоте продолжился в течение 1980/90-х годов на фоне положительных и стабильных процентных ставок.

С начала 2000-х в экономике США начали формироваться дефляционные настроения. Хорошим подтверждением этому является показатель скорости обращения денег (velocity of money) в экономике. Сегодня средняя частота, с которой денежная единица используется на покупку отечественных товаров и услуг в США, замедляется с 1990-х годов. Если учесть денежную массу, находящуюся только в обороте, т.е. за вычетом обязательных и избыточных резервов банков на счетах ФРС (последние раздулись из-за многочисленных QE после 2008 года), то динамика velocity of money будет выглядеть следующим образом:

4. Денежная экспансия vs. золото

Направленные движения в ценах на золото очень плотно коррелировали с динамикой глобальной денежной экспансии с начала 2000-х. Это является одним из следствий зарождения дефляционных сил в экономике (особенно в США).

Сегодня центробанки развитых и развивающихся стран продолжают проводить сверхмягкую денежно-кредитную политику: цена на золото корреспондирует с динамикой роста M2. Однако ФРС планирует выход из QE, а центробанки развивающихся стран (emerging markets) озабочены проблемами инфляции.

Темпы роста денежной массы значительно сократились и последние пики в динамике прироста M2 были зафиксированы осенью 2011 г. На это время пришлись максимумы в золоте.

Сегодня инфляционные ожидания (inflation breakevens) в США остаются подавленными, несмотря на значительный рост баланса ФРС ($3,5 трлн) через программы выкупа активов (QE). Если инфляционные ожидания остаются подавленными, то использование золота в качестве инфляционного хеджа нецелесообразно. Федрезерв обозначил планы выхода (“exit strategy”) из QE и даже если инфляционные ожидания усилятся, это не поможет золоту.

Почему инфляция остается подавленной? Главным отличием кризиса 2008 года от предыдущих экономических циклических спадов в США является то, что крах рынка недвижимости стал спусковым крючком к началу процесса делевериджа (снижения уровня кредитного плеча) на всех уровнях экономических субъектов. Подобные явления в экономике США в последний раз имели место быть во времена Великой Депрессии 1930-х годов. А последним ярким примером в мировом масштабе (до 2008 года) является Япония, которая с начала 1990-х так и не смогла оправиться от последствий делевериджа, наступившего после кризиса национального рынка недвижимости. Те же процессы сегодня наблюдаются в Европе (особенно в Испании). Это повсеместное явление в развитом мире. Это следствие кредитного безумия, начавшегося в 1980-х и принявшего совершенно извращенную форму в 2002-2008 годы. В условиях делевериджа глобальный спрос остается подавленным, поэтому инфляция не растет.

Учитывая, что 70% ВВП США формируют потребительские расходы, очень наглядной будет ситуация в американских домохозяйствах.

Несмотря на значительное сокращение отношения долга к располагаемому доходу со 130% в 2007 году до 106% в 2013-м, нельзя однозначно говорить о том, что делеверидж на уровне домохозяйств близок к завершению. Доходы и долг распределены в экономике США неравномерно, т.к. большая его часть сосредоточена в секторе домохозяйств со средним и низким уровнем доходов. Но позитивные сдвиги, конечно есть.

Для поддержки экономики правительство активно замещало выпадающий частный спрос после 2008 года через расширение дефицита бюджета (наращивание долга), но сегодня на фоне расширения кредитной активности домохозяйтсв и бизнеса темпы роста госдолга США значительно сократились, отметая необходимость в QE. Когда домохозяйства окончательно выйдут из делевериджа, экономика встанет на рельсы естественного восстановления, закончится эра нулевых процентных ставок. В таком случае, золото рискует надолго застрять в вялотекущем флете или медвежьем тренде.

5. Центробанки, ETF vs. золото

В 2009 г. впервые за многие годы центральные банки стали нетто-покупателями золота. Основной спрос на желтый металл сегодня обеспечивают развивающиеся рынки, что частично является следствием роста резервов в центробанках этих стран. С учетом того, что львиную долю их официальных резервов составляют активы, номинированные в долларах США и евро, диверсификация через золото выглядит вполне нормальным и логичным явлением. К примеру, только 2% валютных резервов Китая сосредоточено в золоте. Сравним это с 76% у США, 73% — Германии, 33% — ЕЦБ, 72% Италии и 71% Франции, 10% — Индии, 9% — России.

Масштабные программы экономического стимулирования, в частности со стороны ФРС, Банка Японии и ЕЦБ, приводят (приводили) к ослаблению позиций доллара США, йены, евро по отношению к другим валютам. В этих условиях хеджирование резервов золотом со стороны центробанков развивающихся стран является адекватным действием.

Но вот спрос центробанков на золото составляет всего 12% от общего объема спроса.

Важно отметить, что глобальные “золотые” фонды ETF года зафиксировали отток средств в размере $9,3 млрд (177 тонн) еще в первом квартале 2013 года. Это эквивалентно 7% всех запасов золота фондов ETF. Основной вывод средств был сосредоточен в фондах Северной Америки, что неудивительно. При этом, первый “обвал” в золоте случился в апреле.

Всего, с января по июль 2013 года запасы “золотых” фондов ETF сократились на 648,3 тонн, что эквивалентно $25 млрд. Вывод средств из ETF спровоцировал падение золота, падение золота спровоцировало еще больший отток из ETF.

6. Золото vs. VIX

Золото покупают, когда страшно. Золото выполняет роль квазивалюты в течение многих столетий. Идеальный индикатор рыночного страха – VIX.

Интерсно сравнить VIX с индексом Gold/Oil, отражающим отношение между драгоценным металлом и сырьевым активом, цена на который повышается в условиях экономического роста.

Gold/Oil Index снижается вслед за VIX на растущей нефти и падающем золоте.

7. Доллар vs. золото

С завершением эпохи количественного смягчения ФРС завершается эпоха слабого доллара. А это серьезный аргумент в пользу того, что золото будет двигаться либо во флете, либо в рамках медвежьего тренда.

А как вчера Бернанке развернул рынки, в том числе золото!!! :) думаю, что этого следовало ожидать. Как giovanni1313 (рекомендую его блог) в комментах к этому посту на мое недавнее предположение о том, что "рынок слишком переоценивает вероятность скорого выхода Феда из QE", высказал предположение, что «это Бернанке недооценивает реакцию рынка на выход Феда из QE :)»

так или иначе, правы мы оба оказались. слишком сильной реакция была на прошлую речь Бена, когда 10-летки улетели на 2,75%! какое тут сворачивание, при такой слабой инфляции? вот ФРС и начал резко смягчать тон своих заявлении и Бернанке вчера поставил жирную точку :) как результат, доходности пошли вниз — золото вверх.

тут опять вопрос про реальные ставки. я уже говорил, что можно смотреть на динамику TIPS — трежерей, защищенных от инфляции. Что вчера произошло? Вот что:

По поводу спроса из Индии… если будут вопросы почему такой большой. вот одна из причин:

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

«Золото, как и другой любой актив, обращающийся на рынке и имеющий цену, циклично» — вот это утверждение как мне кажется, очень спорно

С выводами согласен.

Кстати в Индии же пошлину большую ввели на импорт золота не так давно и спрос оттуда вроде как рухнул.

Но сам рост денежной массы — все равно есть.

2. Если инфляционные ожидания остаются подавленными, то использование золота в качестве инфляционного хеджа нецелесообразно. Федрезерв обозначил планы выхода (“exit strategy”) из QE и даже если инфляционные ожидания усилятся, это не поможет золоту.

А вот этот пассаж вообще умилил. Нострадамус писал — не меньше, с уверенностью видящий будущее.

2. я считаю, что не будет в перспективе нескольких лет взрывного роста инфляции. низкая, стабильная — да. так что нет противоречий.

Так вот — эти люди и фонды должны выйти раньше, чем ФРС заявит о сворачивании QE. Они вынуждены действовать на опережение, преувеличивая вероятность сворачивания QE.

Забывая, при этом, про размеры госдолга тогда и сейчас. Эти размеры превращаются в стоимость его (долга) обслуживания, в триллионный баланс фрс и банков-дилеров, так что рост процентных ставок — это инфляционное пике для ФРС и всей шатко уравновешенной системы мировых валют.

История, как говорится, same-same, but different, забывать об этом не следует.

в кораблекрушении выжили двое — хохол и трейдер. на необитаемом острове они нашли два ящика — один с салом, другой с золотом. хохол сразу взял себе ящик сала, а трейдер тут же взял ящик золота. через пару дней трейдер приполз к хохлу и просит: «продай шмоток сала»… хохол подумал и говорит: «продам. шмоток сала за ящик золота». трейдер: «да ты совсем ох#$л !!!???» на что хохол невозмутимо: «а ты по рынку-то походи, походи...»