Блог компании Открытие Инвестиции | Курс рубля-2018: не время ослабляться

- 30 июля 2018, 18:35

- |

Тимур Нигматуллин, аналитик «Открытие Брокер»

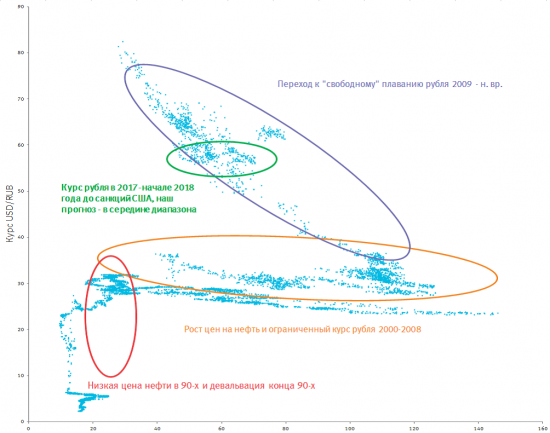

К началу августа 2018 доллар на Московской бирже закрепился вблизи отметки 62,8 руб., находясь в центре сформировавшегося после апрельских санкций США «боковика» с диапазоном колебаний в пределах 60-65 рублей. Между тем, на наш взгляд, текущие ценовые уровни существенно завышены относительно фундаментально обоснованных значений, обусловленных аспектами бюджетной политики Минфина, соотношением процентных ставок центральных банков и общей макроэкономической конъюнктурой.

С февраля 2017 года Минфин России совершает регулярные валютные интервенции в рамках так называемого бюджетного правила. Фактически оно подразумевает выкуп с рынка валюты на все поступающие в бюджет нефтегазовые доходы сверх заложенных в него $40 за баррель (цена отсечки ежегодно индексируется на 2%, т.е. правило можно считать фактически неизменным). В случае падения котировок нефти ниже $40 Минфин будет продавать валюту.

Учитывая подобные интервенции, с февраля 2017 года по начало апреля 2018 года валютная пара доллар/рубль стабилизировалась в диапазоне 55,5-61. Фактически данный диапазон котировок соответствует ценам на нефть $40 вне зависимости от реальной рыночной цены на соответствующее сырье. При этом негативный для рубля фактор ужесточения монетарной политики ФРС США оказался компенсирован спросом на рубли со стороны нерезидентов, которые активно наращивали свои позиции в ОФЗ, на фоне снижения ключевой ставки ЦБ РФ, получая за счёт подобных операций сверхдоходность (рост чистой цены + ставку купона). Действия же Минфина сделали подобные операции особенно привлекательными, так как эффективно снизили валютные риски для стратегий «Carry trade», зафиксировав котировки рубля в узком диапазоне.

В то же время ранее упомянутые апрельские санкции против РФ со стороны США нарушили сложившийся баланс, впрочем, не разрушив его полностью. Из-за санкций и их краткосрочных макроэкономических последствий (исчезла стабильность на валютном рынке, ЦБ перестал снижать ставку из-за инфляционных рисков, исчезла сверхдоходность вложений в ОФЗ, возросли геополитические риски) нерезиденты стали массово распродавать государственные облигации. Номинальный объём ОФЗ на руках нерезидентов в июле 2018 упал до 1,982 трлн руб. против 2,351 трлн, который был до апрельских санкций. Доля рынка сократилась с 34,5 до 28,2%. Таким образом, фактор спроса на ОФЗ перестал компенсировать процесс повышения ставки США, после чего пара доллар/рубль вышла из фундаментально обоснованного диапазона.

Мы прогнозируем постепенное восстановление баланса на валютном рынке, ранее наблюдавшегося на протяжении 2017 года и 1 квартала 2018 года. Прямой эффект введенных санкций объективно несущественен в масштабах российской экономики, риск же новых жёстких ограничений, в т.ч. против российского госдолга, ничтожно мал. По мере ослабления риторики политических властей США (фактически мы уже наблюдаем этот процесс) нерезиденты будут возвращаться в рублёвый госдолг, что создаст предпосылки для перехода валютной пары доллар/рубль к привычному диапазону колебаний 55,5-61.

Подтверждаем наш прогноз на конец 2018 года — 57,7 рубля за доллар в базовом сценарии (обзор «РУБЛЬ – СЦЕНАРИИ 2018» от 20.03.2018).

- 30 июля 2018, 18:58

- 30 июля 2018, 19:56

- 30 июля 2018, 20:18

- 30 июля 2018, 20:23

- 30 июля 2018, 20:26

теги блога Открытие Инвестиции

- 23 февраля - день закаленного трейдера

- Apple

- Brent

- CFA

- Mail.ru

- Nokia

- акции

- анализ

- аналитика

- антикризисные меры

- бизнес

- валюта

- валютный рынок

- ваш финансовый аналитик

- выходные дни

- гендерное

- график работы

- День финансиста

- дивиденды

- доверительное управление

- драгметаллы

- ЕБС

- единый брокерский счет

- елки

- золото

- игра

- иис

- инвестирование

- инвестиции

- Инвестор

- индекс

- Индекс МосБиржи

- иностранные акции

- кино

- кинотеатр

- комментарий

- КОНКУРС

- конкурс ЛЧИ

- конференция

- коронавирус

- кризис

- купоны

- личный брокер

- личный кабинет

- лчи 2019

- маркетинг

- маркетплейс

- Мегафон

- ММВБ

- мобильное приложение

- модельный портфель

- Московская биржа

- награда

- назначение

- налоговая декларация

- Налогообложение на рынке ценных бумаг

- недельный обзор

- недельный прогноз

- нефтепродукты

- нефть

- новый год

- новый сервис

- обзор рынка

- Обращение Путина

- обслуживание

- обучение

- опрос

- Открытие Брокер

- открытие инвестиции

- ПИФ

- Подарки

- портфели

- Праздник

- праздники

- праздники в США

- прогноз

- прогноз на неделю

- программа лояльности

- Расписание бирж

- Расписание работы

- расписание торгов

- Режим работы

- рубль

- рынок нефти

- самоизоляция

- Санкт-Петербургская биржа

- стив джобс

- стратегии

- структурированные продукты

- структурные продукты

- Тест

- топ-менеджмент

- торговля

- Торговые идеи

- Трейдер

- трейдинг

- УК Открытие

- финансовый отчет

- фондовый рынок

Новости тг-канал

Новости тг-канал