Блог компании Tickmill | ГКО США больше не убежище?

- 28 декабря 2018, 14:07

- |

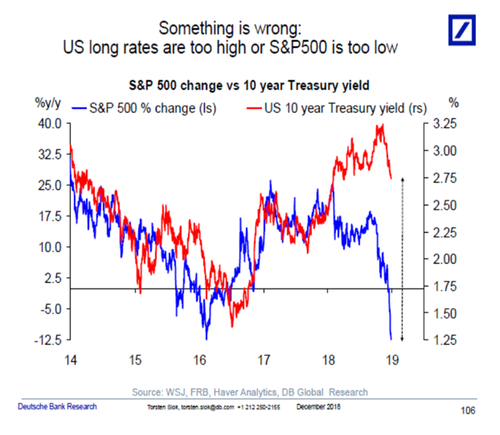

Комбинация фискальных и монетарных мер с эффектами разной направленности наложили любопытные ограничения на традиционный компромисс между безрисковыми и доходными активами в США в уходящем 2018. Сейчас, когда падает фондовый рынок, вроде бы стоило сменить опорную ногу, т.е. увеличить долю облигаций в портфолио, но утрата тесной взаимосвязи между двумя большими классами активов создает ситуацию, в которой увеличить долю ГКО не выход:

На графике представлены изменение S&P500 по сравнению с прошлым годом (с точки зрения инвестора это доход на капитал) и YTM10-летних облигаций казначейства США. Как видно до начала 2018 года, связь была тесная и положительная, то есть при снижении акций, капитал перемещался в облигации, вызывая снижение их доходности. Но с начала 2018 корреляция пропала, и вернулась лишь к концу 2018, когда рынок окончательно разубедился в правильности действий ФРС. Исторически устойчивая связь между доходностями отражает лишь то теоретическое измышление, что при росте неопределенности, предпочтения инвесторов должны сместиться в более низкую точку доходности/риска. То есть из акций в облигации, и наоборот.

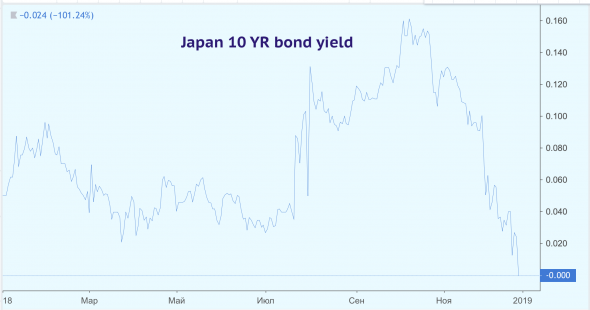

Казалось бы, агрессивный Федрезерв подорвал статус бондов как защитных активов, однако это не единственный, и вероятно не самый главный фактор. Как я уже говорил выше, вовлечение в политику фискальных мер, т.е. снижение налогов на триллион долларов, обеспечило повышенный темп предложения ГКО США на рынке, что скрывало в защитном активе риски дополнительных убытков. Таким образом инвесторы в американских активах оказались в ситуации между Сциллой и Харибдой, вынуждая таким образом искать защиты за рубежом, где доходность облигаций приближается к отрицательной:

В США YTM 10-летних облигаций выросла с начала года на 30 процентных пунктов, S&P500 просел на более чем 8%. Таким образом основные активы в США принесли отрицательный доход, в то время как в японских облигациях, несмотря на нулевые ставки, инвесторы могли получить доход на капитал в результате изменения цены. Ну и статус иены как защитного актива обеспечил доход от разницы курсов около 2% годовых.

Продолжающееся финансирование фискального стимулирования в США вероятно обеспечит постоянную рисковую премию в облигациях казначейства, что ограничит их привлекательность как защитного актива. Как результат в новом году скорей всего продолжится поиск альтернативной защиты именно за рубежом, поэтому есть смысл присмотреться к золоту, иене, франку, так как на мой взгляд потенциал роста не исчерпан.

Артур Идиатулин, компания Тикмилл

Новости тг-канал

Новости тг-канал