SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании United Traders | Акции Krispy Kreme Doughnuts (Nyse: KKD) могут вырасти до 30 долларов

- 15 января 2014, 15:01

- |

Акции Krispy Kreme Doughnuts (NYSE: KKD) могут вырасти до 30 долларов в течение полутора месяцев.

KKD в кофе-аналитике по NYSE

Многочисленные попытки оценить Krispy Kreme Doughnuts финансовыми методами в основном относятся к типичному селл-сайду, который оперирует не столько мультипликаторами, сколько малопонятным увеличением выручки в будущем, основанном на исключительно приросте площадей. Увеличение площадей, однако же, не может длиться вечно, и совсем уж маловероятно, что оно будет идти в противоположном направлении относительно темпов экономического роста, которые то замедляются, то ускоряются.

Некоторые экономисты делают попытки сопоставления кофеен, иногда шире, с включением в выборку производителей кофе и кофемашин. Одно известно наверняка: KKD выглядит предпочтительнее Dunkin' Brands, потому что у него в сотни раз меньше долгосрочный долг. Тем не менее сравнивать KKD и Starbucks не оправдано, так как у KKD в несколько десятков раз меньше капитализация. Сложно поставить в один ряд и другие кафе, например, потому, что выручка KKD вполовину меньше продаж Dunkin.

Рост KKD: Так ли важно расширение площади?

Большинство экономистов сходятся в том, что главный двигатель роста выручки — расширение площади. Действительно, с начала этого финансового года, завершающегося в конце января 2014-го, компания Krispy Kreme расширила площадь кафе больше чем на 2,3 тысячи квадратных футов. В планах — первый существенный рост числа новых кафе в течение 5-7 лет. KKD намерен открыть 20-25 новых кафе сети франшиз и 10-15 собственных кофеен в 2015 финансовом году.

Финансовые модели делаются для инвесторов, не склонных к чрезмерному риску, но в них почему-то делается ставка на то, что увеличение количества магазинов обязательно взвинтит темпы роста сопоставимых продаж KKD с нынешних 3% в год. Сомнительно. Рост сопоставимых продаж через франшизы KKD по итогам 2014-го финансового года может составить 8-9%, хотя рынок ждёт 7-8%, как минимум, потому, что в 4-м квартале 2013 финансового года уже было 9,6% после блеклого третьего квартала. Но франшизы ещё не весь кофейный бизнес. Кроме того франшизы в 3-м квартале сильно различались по темпам роста. Семь американских франшиз увеличили продажи на 20+%, в среднем, на 27% при росте оставшихся 33 на те самые 7%, которых ожидают инвесторы. Думается, что в дальнейшем рост первой семёрки самых молодых кафе замедлится.

Результаты маленьких фирменных кафе продолжают радовать, но пока рано делать окончательные выводы, так как большинство из них работают меньше года. В зависимости от наличия сезонных факторов спроса, их выручка варьируется от 30 до 60 тысяч долларов в неделю.

И все же, продажи растут

На рост сопоставимых продаж, впрочем, следует рассчитывать, но не столько из-за умножения числа кофеен, сколько за счёт новой продукции. Кстати, представители франшиз KKD говорят о росте сопоставимых продаж в 4-м квартале 2014 финансового года, и причиной стало то, что сеть кофеен внедряет торговлю прохладительными напитками, которая и есть двигатель продаж. Конечно, росту выручки способствует и отмеченное в некоторых местах повышение цен в пределах 5%, но появление прохладительных напитков — это единовременный фактор роста, но расширение ассортимента, наоборот, периодически повторяющийся.

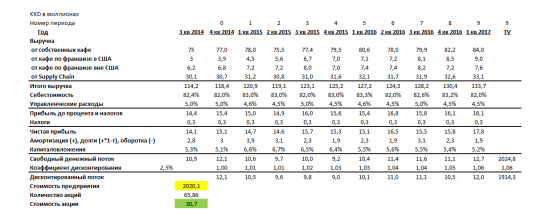

Прогноз компании на 2014 финансовый год — +60-63 цента прибыли на акцию, на 2015 финансовый год — +71-76 центов. Прежде чем перейти к моделированию дисконтированных потоков KKD, надо напомнить о результатах последнего отчётного квартала. Консолидированная выручка выросла на 6,7% в год до 114 млн долларов. Рост сопоставимых продаж в целом — на 3,3%, в американских кафе — на 10,7%. Рентабельность выручки по операционному доходу выросла до 10,1% с 8,8% годом ранее, и чистая прибыль в 3-м квартале 2014 финансового года составила 16 центов.

Прогноз по акциям KKD на NYSE

Самое интересное в моделировании дисконтированных потоков — это определение ставки дисконтирования. Так как долга у компании почти нет, то мы используем модель определения базовой стоимости активов. Несмотря на высокую бету 2,14, у компании должна быть низкая ставка дисконтирования в пределах 2,5%, так как при невысокой безрисковой ставке у неё минимальная премия по рыночной доходности в интервале 10 лет.

Мы уже писали о том, что акции GMCR имеют потенциал роста 32%. Теперь самое время сказать, что акции KKD можно покупать с целью 30 долларов. В качестве проверки можно взять пятилетнюю среднюю цены к прогнозной прибыли — 33х. KKD будет торговаться не намного выше.

Оригинал: http://utmagazine.ru/posts/2799-akcii-krispy-kreme-doughnuts-nyse-kkd-vyrastut-do-30-dollarov.html

2 комментария

0

Что такое кофе-аналитика?

- 15 января 2014, 17:06

0

Григорий, я имел в виду аналитику по акциям кофеен и производителей кофемашин.

- 15 января 2014, 17:47

теги блога United Traders

- AMEX

- Apple

- Arche

- Aurora

- CME

- Day Trading NYSE

- daytrading

- egan-jones

- ES

- EUR USD

- EUREX

- forex

- FORTS

- Futures

- Groupon

- IPO

- moex

- NASDAQ

- NYSE

- Quadruple witching Day

- rockybeat

- S&P

- S&P500

- Stock

- Timothy Sykes

- trading

- Trading Floor

- Unaited Traders

- United Traders

- UnitedTraders

- UT

- UT challenge

- Utchallenge

- Utmagazine

- webinar

- акции

- алгоритмический трейдинг

- Алгоритмы

- алготрейдинг

- Алексей Марков

- Аналитика

- Анатолий Радченко

- бесплатно

- Биржа

- брокеры

- Василий Олейник

- вебинар

- видео

- Греция

- Дей-трейдинг

- дейтрейдинг

- ЕЦБ

- инвест идеи

- инвестиции

- инструкция

- Интервью

- Интересные Акции

- инфографика

- Испания

- как заработать на бирже

- конкурс

- кризис

- ликвидность

- Лучший частный инвестор

- маркет пульс

- ммвб

- мультирыночная торговая платформа

- Новости

- новости компаний

- обзор рынка

- обучение

- обучение трейдингу

- онлайн трансляция

- опционы

- оффтоп

- Познавательно

- Познавательное

- пошаговая работа

- пре-маркет США

- Премаркет

- прогноз

- проп трейдинг

- проп фирма

- проп-трейдинг

- радио трейдеров

- Рафаэль Григорян

- скальпинг

- Статистика

- США

- Тимоти Сайкс

- торговая платформа

- торговля онлайн

- торговые роботы

- Трейдер

- Трейдинг

- фондовая биржа

- фондовый рынок

- ФРС

- Фундаментальный анализ

- Фьючерсы

Новости тг-канал

Новости тг-канал