Решил чуть побольше писать о процессе входа в IPO сделки, чтобы можно было в «прямом эфире» понять что к чему, какие риски, как я принимаю решение, может и вам тоже захочется.

Авто-репост. Читать в блоге >>>

Разумный инвестор скорее заинтересуется операциями с обыкновенными акциями на вторичном рынке, чем покупкой новых ценных бумаг. Причина заключается в особенностях назначения цены в каждом случае....

Что касается первичного рынка, то он управляется держателями акций и компаниями, которые могут выбирать подходящий момент для выпуска новых ценных бумаг. Понятно, что такие продавцы не собираются предлагать акции по заниженным ценам

Решил чуть побольше писать о процессе входа в IPO сделки, чтобы можно было в «прямом эфире» понять что к чему, какие риски, как я принимаю решение, может и вам тоже захочется.

Получил официальное подтверждение ещё по двум заявленным во Фридоме IPO. Если читаете меня недавно, то тут можно прочитатьподробнее как я пришёл к такой стратегии.

21.09 Freshworks (#FRSH) — SaaS-платформа для IT-инфраструктуры компании. Симбиоз CRM, HR-системы, задачника и прочих сервисов, автоматизирующих рутину. Хвастаются, что среди клиентов есть Cisco и General Electric.

Продают $855 млн из $8 350 (10,2%), штаб в США. По моей стратегии факторов риска нет, хоть размещение и близко к $1 млрд.

По рынку активно гуляет новая горячая сделка – pre-IPO Санкт-Петербургской биржи. Ее так активно предлагают своим клиентам БКС, АТОН, Фридом Финанс и другие, что сразу понятно – продавцы акций пообещали брокерам очень щедрые комиссионные.

Предложение простое – купи акции сейчас, исходя из оценки $1.5 млрд за 100% акций биржи, а через 6-9 месяцев продай их на 20-50% дороже. Почему это якобы может сработать? Потому что питерская биржа планирует разместить свои акции на американской бирже NASDAQ, а там все акции улетают в космос.

В общем-то, это классическая история pre-IPO, так многие сейчас зарабатывают. Покупаешь акции непубличной компании с целью дождаться IPO и заработать на том, что ты купил их заранее, когда акции еще не торговались на бирже и не были доступны всем подряд.

Сработает ли эта история и с СПБ биржей?

Я считаю, что с точки зрения бизнеса Биржа СПБ – большие молодцы. Они дают доступ к торгам более чем 1500 иностранных акций, у них открыто более 9 млн счетов, их выручка в 2021 вырастет почти в 3 раза по сравнению с 2020, а прибыль – в 2 раза.

В последние годы компании в области кибербезопасности предоставляющие свои услуги по подписке SaaS пользовались большим успехом, достаточно взглянуть на график после IPO CrowdStrike, в котором мы участвовали в 2019 году.

Вот пару важных фактов, о которых стоит знать инвесторам перед IPO:

Компания ForgeRock основана в 2010 году — многонациональная компания-разработчик программного обеспечения, которая разрабатывает коммерческие продукты с открытым исходным кодом для управления идентификацией и доступом.

Предоставляет передовую современную платформу идентификации, которая позволяет предприятиям защищать, управлять и управлять идентификацией всего — потребителей, сотрудников и партнеров, API-интерфейсов, микросервисов, устройств и Интернета вещей. Более 1300 организаций по всему миру используют платформу для создания бесшовных и безопасных цифровых интерфейсов для более чем трех миллиардов учетных записей. Платформа ForgeRock Identity Platform включает в себя полный набор средств управления идентификацией, доступа, управления идентификацией и возможностей автономной идентификации на базе искусственного интеллекта для удовлетворения потребностей предприятий в CIAM, AM и IGA. Платформа может быть развернута в различных конфигурациях, которые можно комбинировать, включая самоуправляемые среды, такие как общедоступные и частные облачные среды, а также через ForgeRock Identity Cloud.

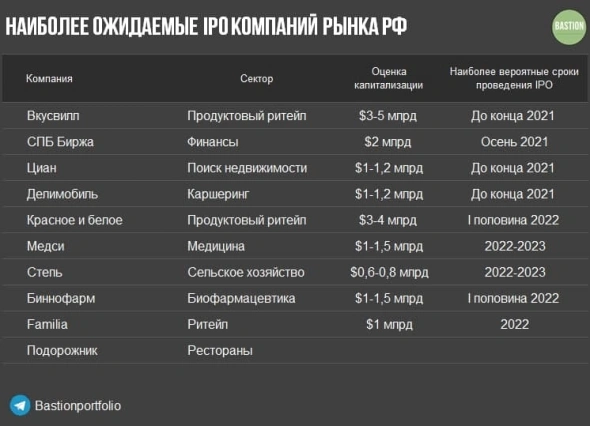

Бум на мировом рынке IPO приближается и к России. После многолетнего затишья, вызванного стагнацией экономики и санкциями, Ozon, Segezha, Совкомфлот и EMC показали, что российские компании способны привлекать капитал по неплохим мультипликаторам оценки. Какие наиболее интересные размещения акций ждут нас в дальнейшем?

Сортировка от наиболее интересных к наименее интересным:

1. Вкусвилл. Даже на зрелом рынке продуктового ритейла можно придумать что-то новое и потеснить лидеров. Ставка на средний класс, качественные продукты под собственной маркой и быстрая доставка через мобильное приложение позволили компании в прошлом году попасть в десятку крупнейших продуктовых ритейлеров РФ.

Ожидается, что ВкусВилл в ближайшее время подаст документы для IPO в США в этом году или в начале следующего с листингом на биржах Нью-Йорка и Москвы. Оценка в $3-5 млрд — почти 30x EBITDA за 2021 год.

За последнее время рынок IPO пережил самый загруженный и достаточно прибыльный период со времен пузыря доткомов в 2000 году, и есть предположения, что в случае падение он может оказаться рекордным.

По данным отчета Renaissance Capital, в следующие четыре месяца ожидается от 90 до 110 первичных публичных размещений, а к концу 2021 года предполагается всего около 375 сделок на сумму $125 млрд.

В случае такого сценария 2021 год станет самым крупным годом по совокупному привлеченному капиталу и самым загруженным годом по количеству сделок со времен доткомов 2000 года.

До конца 2021 года несколько звонких компаний могут подать заявки на IPO в США среди которых:

РОССИЯ-СОВКОМБАНК-СПБ/БИРЖА-ПРОДАЖА

06.09.2021 12:28:18

Москва. 6 сентября. ИНТЕРФАКС — Совкомбанк в ходе первичного размещения «СПБ биржи» (бывшая «Санкт-Петербургская биржа») не исключает продажи своей доли, но при этом может и нарастить свое участие, потому что верит в успешное развитие торговой площадки, заявил журналистам первый заместитель председателя правления Совкомбанка Сергей Хотимский.

«Если состоится публичное размещение „СПБ биржи“, конечно, мы с большим интересом отнесемся к возможности участия в нем как одна из продающих сторон, поскольку у нас достаточно существенный пакет. Но в зависимости от конъюнктуры в целом мы можем и нарастить свое участие, потому что мы верим в то, что это уникальная площадка, с уникальными конкурентными преимуществами в мировом масштабе, бизнес которой будет только расти», — сказал он.

«Мы крайне довольны тем, что вовремя увидели, какой гигантский потенциал „СПБ биржа“ несет не только для российского, но и для международного рынка торговли ведущими акциями. На сегодняшний день „СПБ биржа“ является самой ликвидной площадкой вне США, вне рабочих часов бирж США», — отметил Хотимский, добавив, что это уникальный сервис как для брокеров, так и для частных инвесторов не только в России, но и за рубежом.

Совкомбанк получил долю в 12,9% в бирже в два этапа. Долю в 3,3% в бирже Совкомбанк купил в конце 2019 года в ходе допэмиссии акций биржи, исходя из оценки компании в 4,5 млрд рублей. Тогда биржа разместила 745,154 тыс. акций по 1777 рублей за одну штуку. Затем, в первом квартале 2020 года, банк подписал опционный договор с основным владельцем биржи — «НП РТС» — по покупке 15,2% в бирже в течение двух лет.

В апреле 2021 года банк реализовал этот опцион и нарастил свою долю до 12,93%. К тому же долю в 5,54% приобрел сингапурский венчурный фонд Amereus Group, управляющий деньгами основного владельца «Русской аквакультуры» Максима Воробьева. Сделка также прошла в рамках опционного договора с «НП РТС».

ПАО «СПБ биржа» является крупнейшей биржевой площадкой по организации торгов ценными бумагами международных компаний в России. В обращении находятся более 1,6 тыс. ценных бумаг иностранных эмитентов, включая акции, депозитарные расписки и еврооблигации.

Как ранее сообщало издание «Коммерсантъ», «СПБ биржа» планирует провести IPO и в России (на своей торговой площадке), и за рубежом, разместив депозитарные расписки на американской бирже NASDAQ. Road show может начаться в середине октября, менеджмент рассчитывает, что стоимость группы составит $1,8-2,5 млрд. В ходе размещения могут быть предложены 25% компании, в том числе акции действующих акционеров.

Сейчас основным акционером биржи является НП РТС (16,5%), у Совкомбанка — 12,9%, «Фридом финанс» — 12,8%, ВТБ (MOEX: VTBR) — 10,77%, «Тинькофф» — 5%, венчурного фонда Amereus Group, управляющего деньгами основного владельца «Русской аквакультуры» Максима Воробьева, — 5,1%, ООО «Воронежский ФИЦ» Анатолия Гавриленко — 3,6%, «БКС Мир Инвестиций» — 2,5%, биржи «Санкт-Петербург» — 1,2%, остальное — у менеджмента биржи.

В 2021 году акционеры ПАО «СПБ биржа» подписали акционерное соглашение, согласно которому продажа акций биржи другой торговой площадке должна быть одобрена большинством голосов акционеров (три четверти), а также «НП РТС». При этом отмечается, что продажа акций биржи другим лицам не ограничена, но обусловлена присоединением покупателя к акционерному соглашению, кроме случаев продажи акций «СПБ биржи» на безадресных биржевых торгах. Срок действия акционерного соглашения — с момента подписания и в течение 2 лет после проведения IPO.

Шш иа аш

MOEX$#&: VTBR

Компания Freshworks основана в 2010 году, разрабатывает и предоставляет SaaS-решения для взаимодействия с клиентами в организациях любого размера. Они разрабатывают набор продуктов, в который входят Freshdesk, Freshworks, Freshservice, Freshteam, Freshchat, Freshcaller и другие. Компания предлагает продукты, предназначенные для улучшения совместной работы и помощи командам лучше общаться и общаться со своими клиентами и коллегами.

В компании начали с Freshdesk в 2011 году, продукт для обслуживания клиентов (CX), а позже расширили предложение, включив Freshservice, продукт для управления ИТ-услугами (ITSM). Затем расширили предложение продуктов, включив в него более полное решение для управления взаимоотношениями с клиентами (CRM), которое включает в себя отдел продаж и автоматизацию маркетинга.

Компания Toast, помогающая ресторанам обрабатывать платежи, подала заявку на первичное публичное размещение акций в США.

Ранее в этом году Wall Street Journal сообщила, что компания может быть оценена более чем в 20 миллиардов долларов при листинге, а значит компания сможет привлечь сумму примерно в 1,5-2 млрд и это будет крупным размещением.

Вообще, судя по всему, нас ждёт целая серия крупных размещений в сентябре, так как совсем недавно мы узнали о том, что компания по производству электрических внедорожников Rivian также рассчитывает на скорый дебют, а последняя оценка компании была 28 млрд.

Несколько брокеров, а последнее время и Фридом Финанс, предлагают поучаствовать в pre-ipo компании (купить акции на текущей инвестиционной стадии, с расчетом на то, что ко времени ipo цена акций возрастет).

Плюсы:

+ Компания прибыльна, круто растет, оценка адекватная.

+ Цена акции может возрасти к моменту проведения IPO.

+ Цена акции может вырасти в момент проведения самого IPO.

Кому нужна передышка?

Рынок IPO развивается бешеными темпами по всем показателям. Скорость усугубляется количеством новых выпусков, которые появились на рынке в июле. В июле было проведено в общей сложности 54 IPO на сумму 16,9 млрд долларов США. В августе было проведено еще несколько IPO, в результате которых общая сумма (на данный момент) на 2021 год составила 236 IPO, собрав 94,2 миллиарда долларов.

Среди этих сделок были как победители, так и проигравшие на вторичном рынке. И в целом, IPO в 2021 году снизились, как только вышли на рынок IPO. Средняя первая сделка из 236 IPO, которые мы отслеживаем (мы не отслеживаем SPAC или прямые списки), составляет 20,4% по сравнению с выпуском. Те же 236 IPO, по состоянию на 13 августа, торгуются всего на 10,4% по сравнению с ценой выпуска. Февраль, в частности, отягощает весь год, так как на рынок вышло 25 IPO со средним уровнем открытия 36,8%. Те же самые 25 IPO сейчас торгуются на уровне — 19,6% по сравнению с выпуском, в совокупности. Пятнадцать из 25 сделок в том месяце были заключены в секторе биотехнологий, который «ощущает» влияние чувствительности оценки с ранних стадий 2021 года.

Вчера вечером Телеграм-канал Фридома выпустил скромное сообщение:

⚡️ ИК «Фридом Финанс», маркетмейкер ЗПИФ «Фонд первичных размещений», сообщает о решении ООО «УК „Восток-Запад“ включить в состав ФПР акции СПБ Биржи до IPO.

#новостиFFIN

Мой канал на YouTube | и в Telegram

После чего чат пайщиков ФПР… почти никак не отреагировал. Но на мой взгляд, событие более важное, чем допэмиссия или смена генерального директора. Вот мои краткие выводы из произошедшего:

Непрогнозируемая политика

Раньше нарушение заявленной стратегии было только в передержке акций после локапа (привет #zy). Теперь это более существенные отступления и повышение риска.

Причём риск повышается не только из-за участия в pre-IPO (а инструмент более рискованный, чем IPO), но и из-за прецедента наличия в Фонде инструмента отличного от бумаг IPO и кеша в виде ОФЗ. Что мешает фонду завтра начать заниматься посевными инвестициями?

США-ИНВЕСТКОМПАНИЯ-IPO-ПЛАНЫ

25.08.2021 11:49:28

Инвесткомпания TPG готовится к IPO, выбрала организаторами JPMorgan и Goldman Sachs — газета

Нью-Йорк. 25 августа. ИНТЕРФАКС — Американская частная инвесткомпания TPG готовится к проведению IPO и выбрала его организаторами JPMorgan Chase & Co. (SPB: JPM) и Goldman Sachs Group (SPB: GS) Inc., пишет The Wall Street Journal со ссылкой на информированные источники.

Ранее этим летом газета сообщала, что TPG рассматривает возможность проведения IPO или слияния со специализированной компанией по слияниям и поглощениям (SPAC). Тогда говорилось, что TPG может получить оценку в $10 млрд в ходе IPO.

По данным источников, инвесткомпания все же сделала выбор в пользу проведения IPO и работает над заявкой, которую может конфиденциально направить на рассмотрение регуляторов в ближайшие недели. Есть вероятность, что торги акциями TPG начнутся до конца текущего года.

«Мы продолжаем оценивать стратегические возможности, и на данный момент нам нечего объявить», — заявил представитель TPG.

Инвесткомпания, в управлении которой находятся активы на сумму около $100 млрд, неоднократно рассматривала возможность выхода на открытый рынок, однако пока так и не сделала этого в отличие от ряда конкурентов. За последние несколько лет Blackstone Group Inc., Apollo Global Management Inc., KKR & Co. и Carlyle Group Inc. разместили акции, что серьезно трансформировало отрасль, пишет WSJ.

TPG, основанная в 1992 году, имеет офисы в Сан-Франциско и Форт-Уорте (Техас), а также за пределами США. Она работает в сфере прямых инвестиций, а также ориентирована на покупку быстро растущих компаний, социально ответственное инвестирование и сделки на рынке недвижимости.

Служба финансово-экономической информации

business@interfax.ru

finance@interfax.ru

Поначалу я решил, что рассказывать о таком не стоит. Однако я всё больше сталкивался с подобным удивлением «а что, так можно был?! », что решил наконец устроить ликбез. Расскажу, как поступаю я сам и почему вам стоит следовать той же стратегии. Итак, начнём.

Форвард — это возможность зафиксировать стоимость акций до окончания lockup-периода при инвестировании в сделки IPO.

В рамках подготовки к коррекции, в рамках оптимизации расходов в агрессивном портфеле в четверг провёл одно мероприятие.

У брокера Фридом Финанс, где у меня стратегия инвестирования в сделки IPO и покупка агрессивных акций роста с рынка, я сменил тариф обслуживания.

Первую попытку сделать это я предпринял полгода назад. Однако тогда не решился довести вопрос до конца (по личным причинам), и оставил консультационный тариф (0,5% от каждой сделки + 0,012$ за акцию). Из его плюсов: есть персональный консультант-менеджер.

Победителю еще одна акция с большим потенциалом в подарок!!!

Наш исследовательский центр справился со своей задачей. И нашел компанию, которая может принести солидный доход для своих инвесторов. На эту компанию нет ни одного прогноза с Wall Street. А все потому, что она только прошла IPO. Тем не менее, она занимает 24% долю мирового рынка в своем сегменте. Ее цена сейчас всего 14$. Сектор — потребительский рынок.

Сегодня эта компания является многонациональной компанией, продающей свою продукцию в 78 странах и обладающей 24% доли мирового рынка и 23% в США. Около 58% его доходов в размере 1,5 миллиарда долларов в 2020 году, были получены в Северной и Южной Америке. Европа, Ближний Восток и Африка следуют с 35% и Азиатско-Тихоокеанский регион с 7%, рынок с сильным потенциалом для роста. Если 2020 финансовый год был хорошим годом для этой компании, с доходами на 18%, а чистой прибылью ростом на 77%, то первая половина 2021 года была отличной. С начала года продажи достигли $963,3 млн, что на 62% больше, чем в предыдущем году. К концу года компания прогнозирует продажи в размере 1,9 миллиарда долларов.

На последней неделе июля 2021 года была возможность поучаствовать аж в 7 первичных размещениях от Брокера Фридом Финанс.

В итоге я поучаствовал в 5 из 7 IPO. Одно пропустил (не понравились показатели), а другое отменилось. Но обо всем по порядку.

Итак, перечень IPO с моей аллокацией:

Дисклеймер: к этим проектам я не имею никакого отношения, рекламой этот пост так же не является, делюсь ими именно потому что использую сам, с указанием что именно беру для аналитики.

MarketbeatСайт — Marketbeat.com. Использую для отслеживания рейтингов аналитических агентств, смотрю отчётность компаний, данные по покупкам и продажам инсайдеров и фондов ну и новостной фон. Последний правда иногда глючит из-за кривоватого робота. Например, зайдя во Freedom Finance показываются все новости, где что-то про радугу в заголовке.

Если купить подписку, можно собрать свой портфель и получать рассылку с существенными движениями по своим активам в реальном времени. Из минусов — ну ооочень много спама (по 3-4 письма в день).

Вчера в закрытом телеграмм канале Adrestia, мы опубликовали два сигнала для торговли IPO:

продажа акций DOLE по $14,75 с риском $0,78, сделка была закрыта по $14,50 с результатом +20,45 $;

покупка акций RSKD по $18,06 с риском $2,14, сделка была закрыта по $15,92 с результатом -100,00 $.

Итог дня — убыток 79,95 $.

Все сделки торгуются на реальном счете и дублируются в чат Adrestia, большинство выкладывается на Tradingview на Tradingview https://bit.ly/3r42xLXСтратегия IPO Intraday

👉 Комиссар SEC Эллисон Ли заявила во вторник, что китайские компании, котирующиеся на фондовых биржах США, должны раскрывать инвесторам риски вмешательства правительства Китая в их бизнес в рамках своих регулярных обязательств по отчетности

👉 SEC обратилась к компаниям с просьбой не регистрировать выпуск ценных бумаг до тех пор, пока не получит конкретных указаний о том, как раскрывать риски, с которыми они сталкиваются в Китае. Неизвестно, сколько времени это займет

👉 На SEC в последнее время оказывалось сильное давление со стороны законодателей США, чтобы она заняла более жесткую позицию против Китая. Группа сенаторов призвала провести тщательное расследование в отношении китайских компаний, зарегистрированных в США

👉 В прошлом месяце SEC сняла с должности председателя Совета по надзору за бухгалтерским учетом публичных компаний (PCAOB), который пытался обеспечить независимый аудит китайских компаний, котирующихся в США

👉 По данным Refinitiv, около 418 китайских компаний котируются на биржах США

👉 После DIDI не будет ни одного крупного IPO китайской компании в США

www.reuters.com/article/sec-ipo-china/exclusive-us-regulator-freezes-chinese-company-ipos-over-risk-disclosures-sources-idUSL4N2P50QH