Совкомфлот хоть отскакивал…

Авто-репост. Читать в блоге >>>

Разумный инвестор скорее заинтересуется операциями с обыкновенными акциями на вторичном рынке, чем покупкой новых ценных бумаг. Причина заключается в особенностях назначения цены в каждом случае....

Что касается первичного рынка, то он управляется держателями акций и компаниями, которые могут выбирать подходящий момент для выпуска новых ценных бумаг. Понятно, что такие продавцы не собираются предлагать акции по заниженным ценам

Atea Pharmaceuticals основана Жан-Пьером Соммадосси в 2014 году — компания, специализирующаяся на трансформирующей противовирусной терапии. Предлагает лекарства-кандидаты для лечения целого ряда инфекций, вызываемых РНК-вирусами. Компания специализируется на SARS-CoV-2, гепатите С, респираторно-синцитиальном вирусе (RSV).

Компания создала запатентованную платформу пролекарств пуриновых нуклеотидов для разработки новых продуктов-кандидатов для лечения вирусов одноцепочечной рибонуклеиновой кислоты или оцРНК, которые являются распространенной причиной тяжелых вирусных заболеваний.

В ходе IPO Atea Pharmaceuticals ( IPO AVIR ) компания планирует продать собственные акции по цене $ 22-24 за акцию, что позволит получить компании финансирование в $ 253 млн и общую оценку под $ 2 млрд.

Это необычно большая стоимость для биотехнологической компании, которая не имеет действующих коммерциализированных препаратов.

Изначально компания была ориентирована на большое количество различных вирусных заболеваний и делала главный упор на разработку для лечения гепатита “C”.

Но, когда вирусная пандемия блокировала штаты, было принято решение отложить все разработки и сконцентрировать внимание компании на лечении коронавируса.

О компании. Основана в 1963 году. Являются крупнейшей компанией, предоставляющей подобные товары и услуги. Бренд пользуется наибольшим доверием, и ориентируется на потребителей, в индустрии бассейнов и спа-услуг в США с оборотом около 11 миллиардов долларов, обслуживая частных, профессиональных и коммерческих потребителей. Является единственным брендом бассейнов и спа-услуг, ориентированных непосредственно на потребителей, в национальном масштабе, обладающим интегрированной экосистемой маркетинга и распространения, основанной на физической сети из 934 фирменных точек продаж и надежной цифровой платформе. Контролируют лидирующую на рынке долю в 15%, сеть магазинов больше, чем сумма двадцати крупнейших конкурентов, а доля цифрового рынка, по оценкам, более чем в пять раз превышает долю крупнейший цифровой конкурент. Предлагают широкий ассортимент товаров профессионального уровня, большинство из которых являются эксклюзивными для Leslie's, а также сертифицированные услуги по установке и ремонту, которые необходимы для текущего обслуживания бассейнов и спа. За последние пять лет потратили более 70 миллионов долларов на фундаментальные инвестиции в новые технологии и возможности, направленные на преобразование потребительского опыта и продвижение своего лидерства в отрасли.

Rubrik - разработчик платформы для резервного копирования, управления проектами и обеспечения кибербезопасности. Rubrik можно использовать как в облаке, так и на основном устройстве источника данных. Клиенты rubrik собирают и хранят данные в различных хранилищах. Поддержание контроля, единых правил обеспечения безопасности и соответствия правилам комплаенса между данными из различных хранилищ занимает много времени и ресурсов. Rubrik позволяет управлять всеми хранилищами из одного места, также платформа позволяет оптимизировать процессы хранения данных, удаляя повторяющиеся данные, и выявлять утечки и потенциальные киберугрозы с помощью алгоритмов искусственного интеллекта. Используя платформу Rubrik клиенты могут искать данные из любых хранилищ, использовать для решения бизнес задач неструктурированные данные, а также автоматически применять и оптимизировать правила безопасности, резервного копирования, архивирования, восстановления и комплаенса для всех приложений и хранилищ. Помимо этого, платформа включает в себя аналитические модули и дэшборды, позволяющие в режиме реального времени отслеживать и прогнозировать нагрузку в разрезе каждого корпоративного приложения или хранилища данных.

О компании. Основана в 2005 году. Количество сотрудников 4000 человек. Это компания — разработчик облачного программного обеспечения для рынка поставщиков услуг связи (5G).

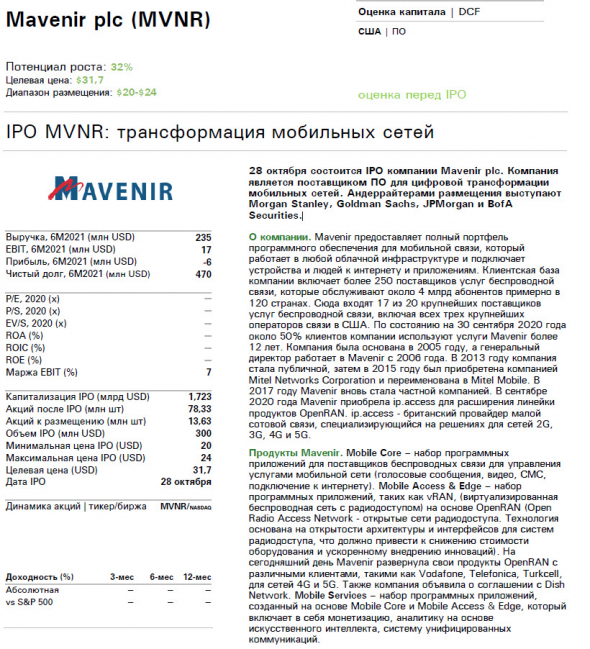

Mavenir — единственный в отрасли поставщик сквозного облачного сетевого программного обеспечения и решений/системной интеграции для 4G и 5G, ориентированный на ускорение программной трансформации сети для поставщиков услуг связи (CSP). Mavenir предлагает полный комплексный портфель продуктов на всех уровнях сетевой инфраструктуры. От уровней приложений/услуг 5G до ядра пакетной передачи и RAN.

Mavenir является лидером в разработке облачных сетевых решений, обеспечивающих инновационные и безопасные возможности для конечных пользователей. Используя инновации в IMS (VoLTE, VoWiFi, Advanced Messaging), частных сетях, а также в vEPC, 5G Core и OpenRAN vRAN, Mavenir ускоряет преобразование сети для более чем 250+ клиентов CSP в более чем 120 странах, которые обслуживают более 50% подписчиков в мире.

Фондовый рынок. Акции. IPO Mavenir plc (MVNR) — 28 октября 2020 года состоится IPO компании, является поставщиком ПО для цифровой трансформации мобильных сетей. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, JPMorgan и BofA Securities. Дедлайн подачи заявки у брокера до 20-00 по МСК 27.10.2020, дата начала торгов 29.10.2020 года.

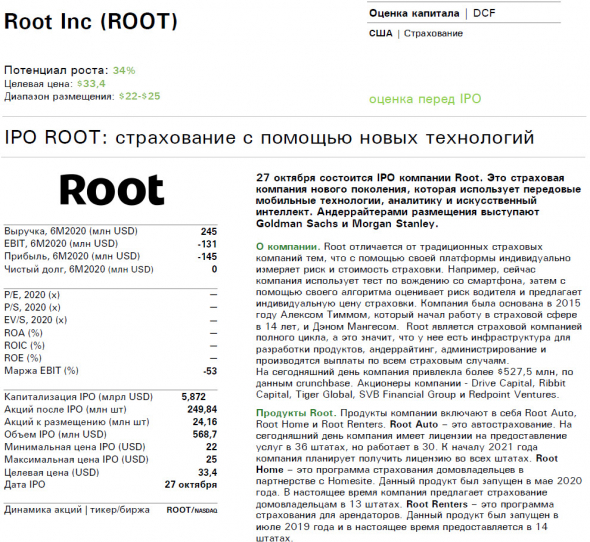

Фондовый рынок. Акции. IPO Root Inc (ROOT) — 27 октября 2020 года состоится IPO компании, которая использует передовые мобильные технологии, аналитику и искусственный интеллект в сфере страхования. Андеррайтерами размещения выступают Goldman Sachs и Morgan Stanley. Дедлайн подачи заявки у брокера до 20-00 по МСК 26.10.2020, дата начала торгов 28.10.2020 года.

Mavenir предоставляет набор облачного программного обеспечения для услуг мобильной связи 2G, 3G, 4G, 5G, а клиентская база включает в себя более 250 поставщиков услуг беспроводной связи, обслуживающие приблизительно 4 млрд абонентов в 120 странах. В клиентуру компании входят 17 из 20 самых крупных поставщиков связи, 3 из которых операторы связи США.

Для Mavenir это не первое IPO. С 2013 по 2015 год компания была публичной, в 2015 приобретена компанией Mitel Nerworks Corporation, а также переименована на Mitel Mobility. В 2017 году Mavenir снова обрела статус частной компании.

➕Mavenir получила от инвесторов около $892 млн включая Private Holdings I (Siris Capital).

➕Компанию возглавляет "Pardeep Kohli" с декабря 2016 года, который ранее возглавлял Xura, и став генеральным директором Mavenir Systems благодаря её первому публичному предложению.

Андеррайтеры: Morgan Stanley, Goldman Sachs, BofA Securities и JPMorgan

О компании. Основана в 2015 году. Количество сотрудников 901 человек. Автостраховщик называет себя «технологической компанией, производящей революцию в личном страховании благодаря модели ценообразования, основанной на справедливости и современном клиентском опыте». Традиционные страховые компании всегда группировали людей в пулы рисков и долгое время полагались на «закон больших чисел» для выработки приемлемых цен на совокупной основе. Справедливость на индивидуальном уровне в значительной степени игнорировалась. Root используют технологии для измерения риска на основе индивидуальных показателей, уделяя первоочередное внимание справедливости по отношению к клиенту. Они принципиально заново изобретают страхование с помощью технологий, наука о данных и ориентация на клиента.

Их история начинается с автострахования в США. Автострахование требуется подавляющему большинству водителей в США, и считается, что это первый страховой полис, приобретаемый потребителями. В результате их стратегия auto-first создает основу для обширных пожизненных отношений с возможностью добавления других линий личного страхования по мере развития потребностей клиентов. Стратегия также заложила технологическую основу для предложения корпоративного программного обеспечения, со временем диверсифицируя потоки их доходов.

Root собрал 523 миллиона долларов финансирования. Включая раунд на 350 миллионов долларов в 2019 году, в результате чего компания оценивается в 3,65 миллиарда долларов. Root поддерживается несколькими венчурными компаниями. Drive Capital владеет 26,6% акций Root, Ribbit Capital — 16,5%, Tiger Global — 10,3%. Финансовая группа SVB владеет 7,9% акций, Redpoint Ventures — 7,4%

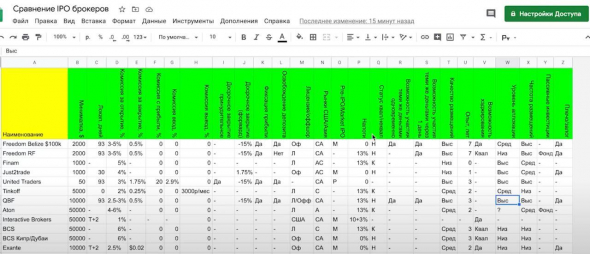

Лидирующий брокер по условиям IPO в России (да и в мире кстати — писал об этом тут) — Фридом Финанс.

Есть еще другие брокеры, которые предоставляют доступ к IPO, но все они не айс для меня пока.

Перечислю название брокера с моим кратким комментом по нему:

Exante — стараются давать аллокацию, но за 2 года не дали ни разу — всегда 0. Говорят в недавних IPO дали что-то, но не больше чем у ФФ. Многие с ними работают по другим продуктам, надежность оцениваю как среднюю. Заявка от 10k$.

Атон — специализируются на китайских IPO, американских практически нет. (китайские IPO намного рискованнее американских.) Так же делают аналог ЗПИФ ФПР, вход от 50k$ или 100k$ — в зависимости от менеджера (у всех знакомых, кто работает с ними — менеджеры не айс, мягко говоря :). Надежность оцениваю как выше средней, хотя не очень красиво инкорпорированы на Кипре.

Альфа-банк — хоть и предлагают IPO, но аллокация всегда 0. Часто предлагают pre-IPO, но это заморозка денег неизвестно насколько.

В ходе IPO Root, молодая, быстрорастущая страховая компания планирует разместить свои акции по цене $ 22-25 и привлечь капитал на сумму свыше $ 500 млн, что позволит получить общую оценку бизнеса свыше $ 5,8 млрд.

Нам стоит ответить на вопрос, собирается ли IPO Root повторить успех IPO Lemonade?

IPO Root – это технологическая компания, которая разработала способ создавать персональные и максимально справедливые предложения по страхованию авто. Через своё мобильное приложение компания собирает информацию о стиле вождения, интенсивности и поведенческих повадках водителя, что позволяет более справедливо оценить ценовую политику.

Безусловно, идея персонального подхода основанная не только на стаже и аварийности водителя привлекает внимание определённой аудитории, да что там, я бы сам попробовал это приложение…

И, похоже, я не один такой.

Root Insurance основана в 2015 году Алексом Тиммом — страховая компания нового поколения, которая использует передовые мобильные технологии, аналитику и искусственный интеллект, которая предлагает персонализированное и доступное страхование в приложении.

Используя смартфоны для измерения характеристик вождения, таких как торможение, скорость поворотов, время вождения и регулярность маршрута, Root определяет, кто является безопасным водителем, а кто нет. Страхуя только безопасных водителей, Root может предложить более доступные тарифы на страхование автомобилей. Root также предлагает удобное и доступное страхование арендаторов на основе приложений, обеспечивая простое для понимания покрытие, персонализированное в соответствии с реальными потребностями клиентов. Root — это регулируемая страховая компания полного цикла, Root Insurance Company, и перестраховочной компанией Root Re.

Несмотря на то, что последние IPO не дают должного результата, даже на сильные ожидания от Datto, мы продолжаем рассматривать новые размещения с хорошими идеями, придерживаясь осторожности на текущей нестабильности рынка.

Root является компанией нового поколения, которая использует передовые мобильные технологии, свою аналитику в связке с искусственным интеллектом для достижения максимального результата.

Андеррайтеры: Goldman Sachs и Morgan Stanley

➕Ведущий андеррайтер Goldman Sachs, который за 12-месячный период сопровождения IPO, показал доходность в 66%, и это один из самых высоких результатов среди андеррайтеров.

➕Руководство возглавляет соучредитель и генеральный директор «Alexander Timm», ранее занимающий руководящие должности в национальной компании взаимного страхования.

В основном все участвуют в IPO через Фридом Финанс, там есть «заморозка» полученных бумаг на 93 дня или локап. Это значит, что Вы получаете бумаги по цене IPO, но продать их можете только через 93 дня.

Поэтому, когда цена уже выросла, многие хотят её как-то зафиксировать, это и есть хэджирование. Сам Фридом Финанс предлагает для этого форварды, которые обычно стоят немало процентов от позиции, например, ближайшие форварды по бумагам будут стоить завтра (21.10.2020) в процентах от стоимости позиции:

ALVR 14%

BIGC 13%

OSH 6%

CVAC 14%

NNOX 26%

SNOW 11%

FROG 14%

SUMO 19%

U 17%

CRSR 18%

GDRX 19%

Поэтому люди ищут более дешевые альтернативы. Некоторые предлагают более дешевый способ хеджирования через опционы, но еще себе берут за это дополнительно 5%. Рассмотрим, как это сделать самому бесплатно.

Вы как бы берете бумагу в долг у брокера и продаете, за это он считает Вам проценты. Получается, что у Вас, например, на 10 купленных бумаг становится 10 проданных по цене открытия короткой позиции. Таким образом, цена по факту фиксируется с момента открытия короткой позиции: купленные бумаги дают плюс, проданные такой же минус и в итоге нулевое движение от цены фиксации.

Didi Chuxing — ведущий сервис автомобильных перевозок в Китае, основанный в 2012 году. Помимо такси, Didi предоставляет услуги по аренде автомобилей и велосипедов, доставки еды и другое. Клиентами компании являются 550 млн пользователей по всему миру. Сервис также работает во многих странах, в том числе и в России. 25 августа Didi начал работу в России: первым городом, где он появился, стала Казань. А до конца года сервис может появиться в Москве, Санкт-Петербурге, Екатеринбурге и Нижнем Новгороде.

Публичное первичное размещение акций

Didi Chuxing рассматривает возможность первичного публичного размещения акций в Гонконге. Компания нацелена на достижение оценочной стоимости в более чем $60 млрд к моменту запуска IPO в 2021 году.

Согласно информации Reuters, Didi уже начала предварительные переговоры с инвестиционными банками о содействии в проведении IPO. Это происходит при поддержке технологических инвестиционных гигантов SoftBank, Alibaba и Tencent.

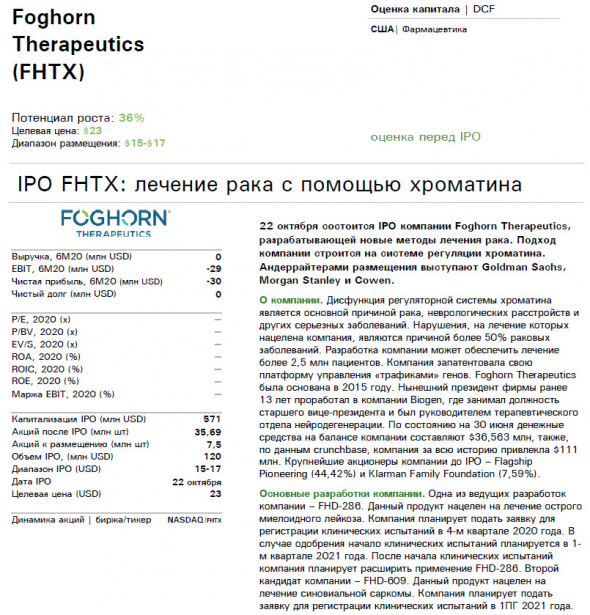

Фондовый рынок. Акции. IPO Foghorn Therapeutics (FHTX) — 22 октября 2020 года состоится IPO компании, которая разрабатывает новые методы лечения рака. Подход компании строится на системе регуляции хроматина. Андеррайтерами размещения выступают Goldman Sachs, Morgan Stanley и Cowen… Дедлайн подачи заявки у брокера до 20-00 по МСК 21.10.2020, дата начала торгов 22.10.2020 года.

Компания разрабатывает новые методы лечения рака на основе системы регуляции хроматина.

Foghorn Therapeutics планирует привлечь $120 млн в ходе IPO.

Андеррайтеры размещения: Goldman Sachs, Morgan Stanley и Cowen.

Ведущий андеррайтер Goldman Sachs, который за последние 12 месяцев проведения IPO, показал среднюю доходность в 68,3%, и это один из самых высоких результатов среди всех андеррайтеров.

Компания намерена создать абсолютно новый способ лечения раковых заболеваний, путем новых лекарств, нацеленных на генетические зависимости в системе регуляторной системы хроматина.

Дисфункция регуляторной системы хроматина является основной причиной более половины всех онкологических заболеваний, а также триггером для развития неврологических и иных серьезных расстройств.

➖Я сразу скажу, что это IPO повышенного риска, так как все продукты компании находятся на ранней стадии разработки.

На этой неделе у нас появилась возможность принять участие в IPO Foghorn Therapeutics, компания планирует стать публичной уже в эту пятницу и разместить свои акции по цене $ 15-17 за штуку, что позволит привлечь $ 120 млн дополнительного капитала и получить общую оценку бизнеса в $ 571 млн.

Foghorn Therapeutics – это биофармацевтическая компания, которая работает в перспективном направлении лечения раковых заболеваний.

Компания нацелена на создание абсолютно нового класса лекарств, нацеленных на генетически зависимости в системе регуляции хроматина.

Система регуляции хроматина управляет включением и выключением генов, сбои в системе регуляции хроматина в 50% случаев приводят к раковым заболеваниям и разработка компании способна воздействовать на этот процесс.

Фондовый рынок. Акции. 21 октября состоится IPO McAfee Corp. Компания является известным во всем мире поставщиком программного обеспечения для кибербезопасности. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, TPG Capital BD, BofA Securities и Citigroup. Дедлайн подачи заявки у брокера до 20-00 по МСК 20.10.2020, дата начала торгов 22.10.2020 года.

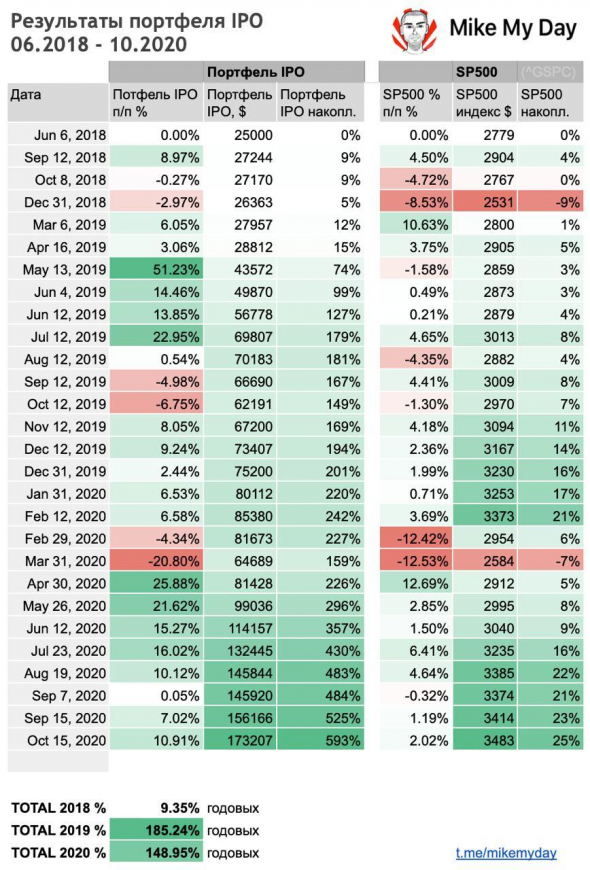

Прошел месяц с предыдущего апдейта по портфелю IPO.

Результат за месяц — почти 11% рост за месяц, по сравнению с 2% с рынком США.

Итогом по году получается 149% годовых пока. (Хуже чем в том году, но и на такую грех жаловаться)

Напоминаю, что IPO — это рискованное занятие. Я уже вывел все средства, что заводил, и торгую только на прибыль.

Основной брокер для участия в IPO — Фридом Финанс. Открывают счет удаленно за 30 минут, участие от 2000$, нужен статус квал. инвестора.

Так же можно купить ПИФ, торгующийся на Московской или Санкт-Петербургской бирже. Можно купить из приложения практически любого брокера — ввести тикер RU000A101NK4 или ЗПИФ ФПР. (Вход от 1700 рублей, управляется простой стратегией, доходность должна быть немного ниже, если самому управлять. Хотя за этот год уже больше 100% сделал)

Много вопросов поступает по моей стратегии IPO — в ближайшее время буду делиться!

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Компания является ведущим поставщиком облачного программного обеспечения и технологических решений безопасности для малого и среднего бизнеса.

Андеррайтеры: Morgan Stanley, BofA Securities,Barclays и Credit Suisse.

➕Ведущий андеррайтер сделки Morgan Stanley, который за 12-месячный период проведения IPO показал среднюю доходность в 52,9%, и это один из лучших результатов среди андеррайтеров.

Datto насчитывает более 17 000 партнеров MSP (удаленное управление).

— Networking Solutions — предоставление интегрированных точек доступа Wi-Fi, которые помогут поставщикам услуг интернета предлагать более высокопроизводительные и надежные сети;

— Business Management — интегрированные SaaS решения, включающие в себя удаленный мониторинг и управление.

— Unified Continuity — набор управляемых облаком продуктов и решений безопасности, которые обеспечивают бесперебойную работу вашего бизнеса, и в случаи чего аварийное восстановление файлов с резервной копии.