Все комментарии на форумах

«Кэшфлоу — это какой-то странный концепт для меня»

«Кэшфлоу — это какой-то странный концепт для меня»

Из серии #вопросответ

Давайте про Кэшфлоу (он же денежный поток). Жил был аналитик и инвестор в США Джон. И однажды Джон задумался, а как вообще оценивать правильно финансовые активы?

Было это давно, у нас тогда об этом не задумывались, потому что строили коммунизм, а Джон в США задумывался, да так хорошо во всём разобрался, что даже старина Баффетт говорил, что труды Джона являются одним из важнейших произведениях в финансах. И считал так не только Баффетт, но и многие другие именитые финансисты.

• Что же такое придумал Джон?

Он придумал теорию «Инвестиционной стоимости» которая опиралась на модель дисконтирования денежных потоков, суть которой заключалась в том, что для того чтобы правильно определить «справедливую» стоимость актива (акции, облигации и д.р.), необходимо посмотреть на кэшфлоу (денежный поток), который мы как инвесторы получим за годы пока владеем этим активом с поправкой на изменение стоимости денег со временем. Ведь деньги обесцениваются (рубль сегодня совсем не тот что был год назад)

Авто-репост. Читать в блоге >>> 😬Маржинальная торговля: не торопись расправлять плечи! (Актуалочка)

😬Маржинальная торговля: не торопись расправлять плечи! (Актуалочка)

#ПолиГрамотность

🤝Маржинальная торговля представляет собой процесс покупки и продажи различных финансовых инструментов с использованием заёмных средств, предоставляемых брокером. Инвестор может открыть позицию, которая превышает его собственные средства, что позволяет ему получить большую прибыль, но также несёт в себе риск убытков.

💵Чтобы начать маржинальную торговлю, инвестор вносит на свой счёт определённую сумму денег, которая называется маржой. Это своего рода страховой депозит, который блокируется при открытии каждой позиции. Размер маржи пересчитывается каждый раз, когда трейдер открывает новую позицию.

🤑Начальная маржа по сути минимальное обеспечение, необходимое для совершения новой сделки. Рассчитать можно путём умножения стоимости актива на ставку риска.

⚡️Например, если такая ставка для ваших акций составляет 20%, а стоимость активов равна 1000$, то ваша начальная маржа составит 200$. Брокер самостоятельно определяет ставку риска для каждого актива в текущий момент времени.

Авто-репост. Читать в блоге >>> Правительство РФ предложило продлить на 2025 г. полномочия ЦБ по определению перечня информации, которую кредитные и некредитные организации вправе не раскрывать — Интерфакс

Правительство РФ предложило продлить на 2025 г. полномочия ЦБ по определению перечня информации, которую кредитные и некредитные организации вправе не раскрывать — Интерфакс

Правительство РФ предложило продлить на 2025 г. полномочия ЦБ по определению перечня информации, которую кредитные и некредитные финансовые организации, а также организации, оказывающие профессиональные услуги на финансовом рынке вправе не раскрывать.

Соответствующие поправки ко второму чтению законопроекта (N722148-8) обсуждались в четверг на заседании правительства.

t.me/ifax_go — Интерфакс

Авто-репост. Читать в блоге >>> АО РКК вышло из технического дефолта по выплате 7-го купона облигаций серии БО-01

АО РКК вышло из технического дефолта по выплате 7-го купона облигаций серии БО-01АО «Русская контейнерная компания» (RCCO) (РКК) в полном объеме выплатила средства за 7-й купон облигаций серии БО-01 на сумму 11,8 млн рублей, тем самым выйдя из технического дефолта, сообщила компания.

Дата выплаты по купону приходилась на 19 ноября. Согласно раскрытию, эмитент смог выплатить купон двумя частями — 27 и 28 ноября.

Выпуск 3-летних облигаций на 250 млн рублей был размещен в феврале 2023 года. Ставка квартального купона установлена на уровне 19% на весь срок обращения. Начиная с мая 2025 года предусмотрена амортизация.

РКК с декабря 2023 года допустила череду технических дефолтов по всем выпускам облигаций в обращении, однако спустя несколько дней просрочки платежей эмитент до сих пор исполнял обязанности по выплате и не допускал фактических дефолтов.

Источник: https://rusbonds.ru/issuers/103976/news

Авто-репост. Читать в блоге >>> Данные ЦБ по инфляции достоверны и легко проверяются, сейчас 8,5% - так оно и есть — Путин

Данные ЦБ по инфляции достоверны и легко проверяются, сейчас 8,5% - так оно и есть — Путин

Данные ЦБ по инфляции достоверны и легко проверяются, сейчас 8,5% — так оно и есть — Путин

Авто-репост. Читать в блоге >>> Эксперт РА повысило кредитный рейтинг Лайм-Займа до ruBB+

Эксперт РА повысило кредитный рейтинг Лайм-Займа до ruBB+

Сообщение компании:

__________

Новый кредитный рейтинг МФК «Лайм-Займ» — ruBB+, прогноз стабильныйРейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности МФК «Лайм-Займ». Эксперты агентства отметили укрепившуюся вследствие перехода к более сбалансированному росту в менее маржинальном сегменте Installment-займов капитальную позицию компании, а также рост качества корпоративного управления.

Благодаря повышению рейтинга «Лайм-Займ» вошла в топ-5 МФО с наиболее высокими рейтингами от агентства «Эксперт РА».

Подробнее – в новости на нашем сайте.

__________

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственностиСледите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

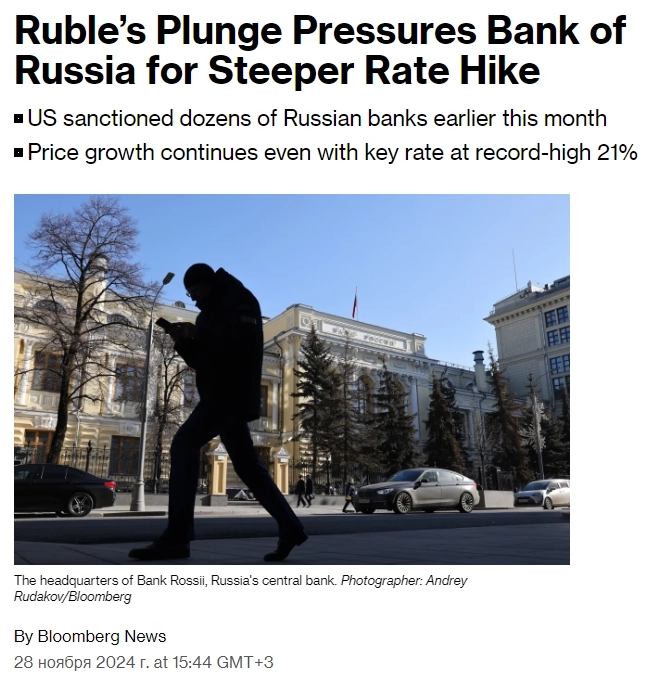

Авто-репост. Читать в блоге >>> Падение рубля вынуждает Банк России повысить ставку сильнее, например до 25% — Bloomberg

Падение рубля вынуждает Банк России повысить ставку сильнее, например до 25% — Bloomberg

Недавнее падение курса рубля усиливает давление на Банк России с целью повышения ключевой ставки.

Согласно данным Центрального банка, с 21 ноября, когда США ввели санкции против примерно 50 российских банков, рубль ослаб почти на 8% по отношению к доллару и юаню. Это, вероятно, усугубит инфляцию, которую Банк России пытается сдержать, повышая процентные ставки до рекордно высокого уровня.

Центральный банк заявил, что готов и дальше повышать стоимость заимствований, которая в настоящее время составляет 21%, до любого уровня, необходимого для возвращения инфляции к целевому показателю в 4% в следующем году. Это может означать, что следующим шагом станет повышение до 25%, согласно оценкам Bloomberg Economics.

«Центральный банк стоит перед дилеммой: следует ли ему повышать процентные ставки дальше, даже если это повышает риск рецессии, или просто смириться с более высоким инфляционным давлением, — сказал Алекс Исаков, экономист BE по России. — Вероятно, политики выберут первое».

Авто-репост. Читать в блоге >>> АО "РКК" вышло из технического дефолта (7-й купонный период, выпуск облигаций БО-01)

АО "РКК" вышло из технического дефолта (7-й купонный период, выпуск облигаций БО-01)🌓 АО «РКК» вышло из технического дефолта по выплате 7-го купона облигаций серии БО-01, полностью погасив задолженность двумя платежами вчера и сегодня.

Полноценный дефолт снова не допущен.

➖➖➖

Анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Авто-репост. Читать в блоге >>> Федеральный бюджет за 9 мес 2024г исполнен с профицитом 0,4% ВВП, поступления составили Р26,3 трлн, темп роста экономики - 4,2% — Силуанов

Федеральный бюджет за 9 мес 2024г исполнен с профицитом 0,4% ВВП, поступления составили Р26,3 трлн, темп роста экономики - 4,2% — Силуанов

Глава Минфина Антона Силуанов представил отчет об исполнении федерального бюджета за 9 месяцев 2024 года:

- Федеральный бюджет исполняется устойчиво. За 9 месяцев текущего года все обязательства выполнены, бюджет исполнен с профицитом 0,4% от ВВП.

- На исполнение бюджета повлияла ситуация в экономике. Темпы роста экономики сложись на уровне 4,2%, что выше первоначальных прогнозов.

- За 9 месяцев поступления в федеральный бюджет составили 26,3 трлн рублей. По сравнению с аналогичным периодом прошлого года поступления увеличились на 6,6 трлн рублей.

- Увеличение произошло по нефтегазовым доходам. Они составили 2,8 трлн рублей. Сумма ненефтегазовых поступлений составила 3,8 трлн рублей.

- Идет рост реальных располагаемых доходов населения. За 9 месяцев текущего года этот показатель составил 8,6%.

t.me/minfin

Авто-репост. Читать в блоге >>> Федеральный бюджет за 9 мес 2024г исполнен с профицитом 0,4% ВВП, поступления составили Р26,3 трлн, темп роста экономики - 4,2% — Силуанов

Федеральный бюджет за 9 мес 2024г исполнен с профицитом 0,4% ВВП, поступления составили Р26,3 трлн, темп роста экономики - 4,2% — Силуанов

Глава Минфина Антона Силуанов представил отчет об исполнении федерального бюджета за 9 месяцев 2024 года:

- Федеральный бюджет исполняется устойчиво. За 9 месяцев текущего года все обязательства выполнены, бюджет исполнен с профицитом 0,4% от ВВП.

- На исполнение бюджета повлияла ситуация в экономике. Темпы роста экономики сложись на уровне 4,2%, что выше первоначальных прогнозов.

- За 9 месяцев поступления в федеральный бюджет составили 26,3 трлн рублей. По сравнению с аналогичным периодом прошлого года поступления увеличились на 6,6 трлн рублей.

- Увеличение произошло по нефтегазовым доходам. Они составили 2,8 трлн рублей. Сумма ненефтегазовых поступлений составила 3,8 трлн рублей.

- Идет рост реальных располагаемых доходов населения. За 9 месяцев текущего года этот показатель составил 8,6%.

t.me/minfin

Авто-репост. Читать в блоге >>> Ключевая ставка должна измеряться однозначной цифрой. Если инфляция у нас до 10%, то многие коллеги считают, что ставка не может быть в 2 раза выше этого уровня — глава РСПП Шохин

Ключевая ставка должна измеряться однозначной цифрой. Если инфляция у нас до 10%, то многие коллеги считают, что ставка не может быть в 2 раза выше этого уровня — глава РСПП Шохин«Ну, ключевая ставка должна тоже однозначной цифрой измеряться. Если инфляция у нас, так сказать, до 10%, то многие коллеги считают, что не может она в два раза выше ставка быть, чем уровень инфляции», - заявил в интервью ТАСС глава РСПП Александр Шохин.

tass.ru/ekonomika/22523495

«В последнее время есть критика со стороны Центрального банка, что чересчур большой бюджетный импульс в сторону промышленности, чересчур много льготных программ по субсидированию кредитов или по поддержке технологических компаний и так далее. Что это все провоцирует инфляцию, и надо бы подсократить эту поддержку промышленности», — сказал Шохин.

«Ну, частично, может быть, это и так. Но мы понимаем, что, например, одним из фактором такого инфляционного давления на экономику является дефицит кадров», — отметил он.

tass.ru/ekonomika/22523501

Авто-репост. Читать в блоге >>> 🟣 Какие я применяю уровни в трейдинге

🟣 Какие я применяю уровни в трейдингеДавайте разобьем уровни:

1️⃣ на объективные, которые все видят и считают одинаково (вершины, донья, середины движений, уровни проторговки)

2️⃣ субъективные (те же трендовые наклонные линии, которые каждый чертит по-своему)

3️⃣ и расчетные (вычисляемые по какой-то методе, типа уровней Фибоначчи, лучей Ганна, Эллиотта, скользящая средняя линия (Moving Average) и проч.

✍🏻 так вот для торговли абсолютно достаточно объективных ГОРИЗОНТАЛЬНЫХ уровней (остальные будут нас только путать). И горизонтальные ценовые диапазоны.

📌Рынок профессионалов обеспечивает смену и повторяемость ценовых уровней.

Инициируя рыночные движения, отдельные крупные игроки получают торговое преимущество перед остальными, совершая сделки по более выгодным уровням раньше других и в большем объеме.Смена уровней происходит манипулятивно, а именно посредством импульсного движения, у которого есть инициатор. Возврат и повторяемость уровней происходит как правило в рамках коррекций к явленным импульсам. Очевидно, что коррекция по величине меньше импульса.

Авто-репост. Читать в блоге >>> Онлайн-голосование по дизайну новой купюры в 1000 рублей пройдет с 29 ноября по 12 декабря — Набиуллина

Онлайн-голосование по дизайну новой купюры в 1000 рублей пройдет с 29 ноября по 12 декабря — Набиуллина

Онлайн-голосование по дизайну новой купюры в 1000 рублей пройдет с 29 ноября по 12 декабря.

Банк России переделывает дизайн оборотной стороны банкноты после общественного резонанса, который вызвал попавший на нее храм без креста.

t.me/rian_ru

Авто-репост. Читать в блоге >>> Профицит федерального бюджета РФ в январе-сентябре 2024г составил, по уточненным данным Минфина, Р578,5 млрд (ранее озвучивалось Р169 млрд) — Интерфакс

Профицит федерального бюджета РФ в январе-сентябре 2024г составил, по уточненным данным Минфина, Р578,5 млрд (ранее озвучивалось Р169 млрд) — Интерфакс

Профицит федерального бюджета РФ в январе-сентябре 2024г составил, по уточненным данным Минфина, Р578,5 млрд (ранее озвучивалось Р169 млрд) — Интерфакс.

Новая оценка содержится в материалах на сайте министерства.

www.interfax.ru/business/994884

Авто-репост. Читать в блоге >>> IPO Самолет плюс. История катастрофы. Феноменальное прогнозирование рынка от ЗВР.

IPO Самолет плюс. История катастрофы. Феноменальное прогнозирование рынка от ЗВР.ИНФЛЯЦИЯ ПО ИТОГАМ 2024Г СТРЕМИТСЯ К ВЕРХНЕЙ ГРАНИЦЕ ПРОГНОЗА — 8,5%, НЕ ИСКЛЮЧЕНО ПРЕВЫШЕНИЕ

ДЛЯ ВОССТАНОВЛЕНИЯ ЦЕНОВОЙ СТАБИЛЬНОСТИ ПОТРЕБУЕТСЯ ДЛИТЕЛЬНЫЙ ПЕРИОД ЖЕСТКОЙ ДКП

ЦБ БУДЕТ РАССМАТРИВАТЬ ПОВЫШЕНИЕ КЛЮЧЕВОЙ СТАВКИ В ДЕКАБРЕ, НО РЕШЕНИЕ НЕ ПРЕДОПРЕДЕЛЕНО

— ТРЕМАСОВ, ЦБР — ИФ

====================

t.me/+KyeXBLvaswhiMDUy — телеграмм канал

Авто-репост. Читать в блоге >>> ЦБ будет рассматривать повышение ключевой ставки в декабре, но решение не предопределено - советник главы ЦБ Тремасов — ИФ

ЦБ будет рассматривать повышение ключевой ставки в декабре, но решение не предопределено - советник главы ЦБ Тремасов — ИФИнфляция по итогам 2024г стремится к верхней границе прогноза — 8,5%, не исключено превышение - Советник главы ЦБ Тремасов

Для восстановления ценовой стабильности потребуется длительный период жесткой ДКП — Тремасов

ЦБ будет рассматривать повышение ключевой ставки в декабре, но решение не предопределено — Тремасов

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> Минфин России планирует внедрить усовершенствованную систему мотивации руководства госкомпаний, чтобы стимулировать рост их капитализации перед IPO – Интерфакс

Минфин России планирует внедрить усовершенствованную систему мотивации руководства госкомпаний, чтобы стимулировать рост их капитализации перед IPO – ИнтерфаксМинфин России планирует внедрить усовершенствованную систему мотивации руководства госкомпаний, чтобы стимулировать рост их капитализации. Это особенно важно для компаний, которые готовятся к IPO, сообщил директор департамента финансовой политики Алексей Яковлев.

Цель — привязать мотивацию топ-менеджеров к стоимости компании, что станет ключевым индикатором эффективности управления. Подход будет применяться как при допэмиссиях, так и при продаже государственных пакетов акций.

Минфин также стремится обеспечить проведение 20 IPO ежегодно с 2025 по 2030 годы в рамках федерального проекта по развитию финансового рынка. Значительная часть размещений будет приходиться на госкомпании.

Эксперты поддерживают инициативу. Антон Мальков, руководитель управления рынков капитала «Т-Инвестиций», отметил, что программы мотивации, где часть компенсации выдается акциями, способствуют максимизации доходности для инвесторов. Он также подчеркнул важность селективного подхода к приватизации, чтобы компании были готовы к публичности и учитывали интересы инвесторов.

Авто-репост. Читать в блоге >>> Сводный портфель (9,4% за 12 мес). Теперь + юань, который нам помог

Сводный портфель (9,4% за 12 мес). Теперь + юань, который нам помог

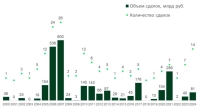

Как и всё фондовое и биржевое, Сводный портфель PRObonds результатами не блещет. Напомним, Сводный портфель – арифметическое суммирование наших базовых портфелей: ВДО, Акции / Деньги, РЕПО с ЦК в рублях и юанях.

Имеем 9,4% за последние 12 месяцев. Однако без заметной просадки в последнее время. А на рынке просадок было в избытке. Но объединение разных подходов и активов до сих пор способно удерживать портфель от погружения.

С прошлой недели Сводный портфель стал пополняться юанями (базовый портфель – PRObonds РЕПО с ЦК CNY. История сделок, они всегда публикуются до момента довершения, в нашем телеграм-канале под соответствующим тегом #сделки.

Юани заняли 7% активов. В итоге могут занять 25%. Но для этого юань должен продолжать расти к рублю. Будет это или нет, мы не знаем. Если нет, если юань вовсе пойдет дешеветь, мы купили немного. Если да, позиция будет наращиваться, увеличивая участие в росте.

На верхней группе графиков видно, как «выстрелило» юаневое РЕПО. Сводный портфель накапливал позицию постепенно и получил от нее мало. Но получил плюс, который сделал его динамику ровнее в это неспокойное время.

Авто-репост. Читать в блоге >>> Минфин планирует усовершенствовать систему мотивации менеджмента компаний с госучастием с привязкой к капитализации - директор департамента Алексей Яковлев — ИФ

Минфин планирует усовершенствовать систему мотивации менеджмента компаний с госучастием с привязкой к капитализации - директор департамента Алексей Яковлев — ИФ

Минфин планирует усовершенствовать систему мотивации менеджмента компаний с госучастием, чтобы стимулировать его к росту капитализации выходящих на рынок эмитентов, сообщил в Совете Федерации директор департамента финансовой политики министерства Алексей Яковлев.

«Мы предполагаем усовершенствовать систему мотивации менеджмента для того, чтобы те лица, которые принимают решения, они были напрямую замотивированы в том, сколько стоит компания. Потому что это наиболее интегральный, комплексный показатель, который покажет именно акционерам, насколько эффективно осуществляется руководство деятельностью компании. Причем речь идет не только о допэмиссии, а также о продаже уже принадлежащих государству пакетов, то есть здесь, так скажем, комбинированная планируется работа», — сказал он.

«Мы в федеральный проект закладываем большой блок по стимулированию государственных компаний по выходу на IPO. Понятно, что прямыми директивами здесь, наверное, заставлять никого не нужно это делать, потому что компания, во-первых, должна быть готова к тому, чтобы выходить на рынок, ну и испытывать в этом потребность», — отметил глава департамента Минфина.

Авто-репост. Читать в блоге >>>-