Портфель организованных ИК Иволга Капитал облигационных выпусков стагнирует. Доход от облигаций восстанавливается

Инвестиционно-банковский бизнес ИК Иволга Капитал продолжает медленно восстанавливаться. Оценка совокупного выплаченного эмитентами дохода по выпускам облигаций, которые мы организовали, в октябре составила 415 млн.р. При нынешнем портфеле выпусков доход ежемесячно увеличивается примерно на 130 млн.р.

Такими темпами возвращаться к максимуму начала нынешнего года придется около 2 лет.

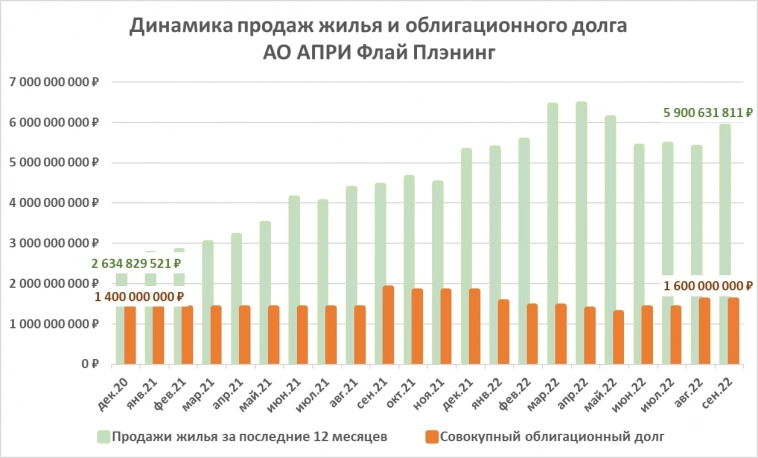

Облигационный доход прямо зависит от качества и величины облигационного портфеля. Если с качеством, ка думаем, ведется достаточная работа, то сам портфель, увы, не растет. К концу 2022 года, если рынок розничных облигаций принципиально не изменится, портфель организованных ИК Иволга Капитал выпусков составит 12,3 млрд.р.

На следующий год в этом портфеле предстоит погашений, амортизаций и оферт на 2,5-3 млрд.р. Весьма немного, и портфель, вероятно, вырастет с учетом новых размещений. Но все-таки будущее и портфеля, и инвестиционно-банковского бизнеса (применительно не только к нам) сейчас выглядит как стагнация.

Авто-репост. Читать в блоге

>>>