весь рынок растет, а аэрофлот почему-то не взлетает

как это объяснят местные зазывалы? пилот ушел на обед?

mr. meat, вы в данной акции медведь или троль? На сколько продали?)

| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 295,9 млрд |

| Выручка | 807,6 млрд |

| EBITDA | 311,7 млрд |

| Прибыль | 185,5 млрд |

| Дивиденд ао | – |

| P/E | 1,6 |

| P/S | 0,4 |

| P/BV | -29,1 |

| EV/EBITDA | 2,9 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Телеконференция оказалась в целом нейтральной для динамики акций. Похоже, что проблемы у Boeing могут временно ограничить впечатляющие темпы роста Победы. В то же время мы ожидаем увидеть хорошие результаты по МСФО за 3К19, которые должны быть поддержаны постепенным увеличением доходных ставок, а также падением цен на авиатопливо.Атон

Новость: Сегодня мы опубликовали обзор Aeroflot – CEO interview and our comments, основные тезисы которого приведены ниже.

Комментарий ВТБ Капитал:

Гендиректор Аэрофлота Виталий Савельев дал развернутое интервью агентству Интерфакс, в котором он затронул такие вопросы, как потенциальная продажа блокирующего пакета акций авиакомпании Победа, механизм компенсации из средств госбюджета высоких цен на топливо, аэропортовые тарифы и ряд других тем. Наиболее важная, на наш взгляд, информация приведена ниже.

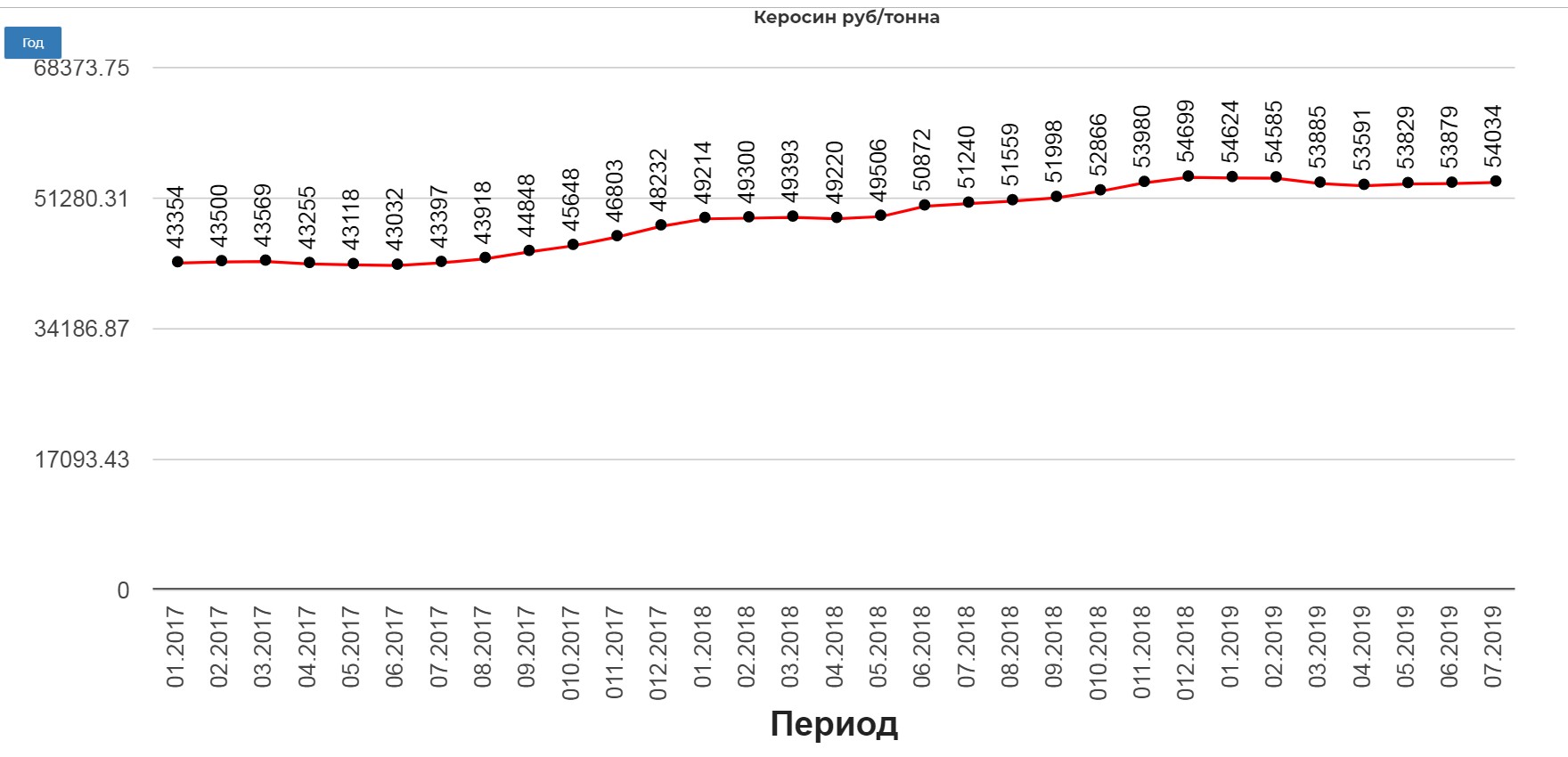

Демпфирующий механизм при закупках топлива, при всем позитивном значении данного инструмента, работает только в случае стремительного роста цен на топливо.Мы разделяем данную точку зрения. В материале Aeroflot – Jet fuel damper details от 9 июля мы подробно описали суть демпфирующего механизма и привели расчеты возможной компенсации топливных расходов авиаперевозчиков.

Региональные аэропорты поднимают тарифы с расчетом окупить инвестиции в течение 5–7 лет, в то время как за рубежом срок окупаемости строящихся аэропортов составляет 17–20 лет. Хотя финансовая отчетность региональных аэропортов публично не раскрывается, мы полагаем, что данный комментарий близок к реальности. В частности, рентабельность EBITDA московского аэропорта Шереметьево, ценовую политику которой Савельев называл разумной, составляет 45%, что примерно на 5 пп выше среднего показателя в 40% для зарубежных аэропортов.

Победа не может обслуживать только внутренние направления – та прибыль, которую компания получает на зарубежных рейсах, позволяет поддерживать цены на внутренних направлениях на более низком уровне. Данный тезис совпадает с нашей точкой зрения, которую мы высказали в материале Aeroflot – Privatisation of Pobeda? от 15 августа.

Тема первичного размещения до 25% акций авиакомпании Победа обсуждается с начала года. На данный момент перевозчик оценивается в 0,8–1 млрд долл. Появление на российском фондовом рынке акций еще одной транспортной компании открыло бы для инвесторов привлекательную возможность для вложения средств, однако размер данного актива, на наш взгляд, пока недостаточно велик. Размещение упомянутых 25% акций соответствовало бы сумме акций в свободном размещении в 250 млн долл. Мы считаем, что вместо привлечения новых инвесторов такой шаг привел бы лишь к оттоку ликвидности из Аэрофлота.

В целом мы не увидели в интервью какой-либо существенной новой информации. Исходя из по-прежнему позитивного взгляда на акции Аэрофлота, мы подтверждаем рекомендацию Покупать в отношении данной бумаги и оценку прогнозной цены акций на 12-месячном горизонте в 130 руб., соответствующую полной доходности в 27%.

Основной убыток компании был сгенерирован в 1 кв. 2019 года, во 2 кв. Аэрофлот показал прибыль в 6,9 млрд руб. В целом, основным негативным фактором для компании остается опережающие темпы роста стоимости топлива по сравнению с выручкой (выручка выросла на 17,2%, топливо подорожало на 19%). Тем не менее, позитивные тенденции второго квартала продолжаться и в 3 кв., что должно несколько улучшить финансовые показатели Аэрофлота.Промсвязьбанк

Аэрофлот 2 кв 2019 МСФО. Насколько дивидендов уже налетали?

Насколько дивидендов уже налетали? Ответ: пока на ноль :)

Больная тема, топливо для судов. Цены хотя бы не растут.

Авто-репост. Читать в блоге >>>

Больная тема, топливо для судов. Цены хотя бы не растут.

· Мы ожидаем нейтральной реакции рынка на отчетность за 2К19 и считаем главным катализатором для акций Аэрофлота результаты за 3К19 по МСФО (публикация в конце ноября).Ганелин Михаил

всем привет! Народ когда шортить аэрофлот можно? Какие мысли?

Maxone, можно, со след неделе, когда в Мексиканский залив зайдет очередной «Барри», сейчас пытаются поднять ценник выше, но к вечеру, думаю, все будут выходить. Все и так ясно. что ничего хорошего. сказки не будет, пока нефть ниже 50 не укатают.

всем привет! Народ когда шортить аэрофлот можно? Какие мысли?

С таким отчётом бумага должна быть ниже 90р.

Злой Фей, было бы замечательно услышать вашу аргументацию. Почему отчет плохой? Почему ниже 90? Я вот думаю, что отчет отличный. Победа генерит профит. Темп роста затрат снижается. Макро стабилизовалось. Оборот растет. Резервы солидные. Что плохого?

Михаил Каширский, Что это за деятельность который генерирует убыток из раза в раз.

Злой Фей, если только в этом дело, то купите Газпром. Там всегда прибыль))) B правильно ли я понял, что вы готовы мириться с убытками, если цена будет ниже 90? )))

С таким отчётом бумага должна быть ниже 90р.

Злой Фей, было бы замечательно услышать вашу аргументацию. Почему отчет плохой? Почему ниже 90? Я вот думаю, что отчет отличный. Победа генерит профит. Темп роста затрат снижается. Макро стабилизовалось. Оборот растет. Резервы солидные. Что плохого?

Михаил Каширский, Что это за деятельность который генерирует убыток из раза в раз.

С таким отчётом бумага должна быть ниже 90р.

Злой Фей, было бы замечательно услышать вашу аргументацию. Почему отчет плохой? Почему ниже 90? Я вот думаю, что отчет отличный. Победа генерит профит. Темп роста затрат снижается. Макро стабилизовалось. Оборот растет. Резервы солидные. Что плохого?

С таким отчётом бумага должна быть ниже 90р.

всем привет! Народ когда шортить аэрофлот можно? Какие мысли?