Нормальные такие квартальные дивиденды по 4% платит Северсталь!

Тимофей Мартынов, такие бы новости на главную выводить, что б сразу видно было

| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 106,0 млрд |

| Выручка | 829,8 млрд |

| EBITDA | 237,9 млрд |

| Прибыль | 149,6 млрд |

| Дивиденд ао | 118,42 |

| P/E | 7,4 |

| P/S | 1,3 |

| P/BV | 2,3 |

| EV/EBITDA | 4,6 |

| Див.доход ао | 9,0% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Прочитал пост про «недооцененную» Северсталь. Уважаемый аналитик правда не учел что из 93 миллиардов рублей прибыли 43 это воздух. Поскольку это рассчитанные курсовые разницы от продажи итальянского подразделения, а не реальные деньги. Если это учесть, то картина сильно поменяется. Поэтому не читайте отчеты по диагонали — рынок ведь накажет!

Александр Здрогов, согласен. Профит надо корректировать на одноразовые статьи

я когда собираю цифры в отчеты, стараюсь исключить эти показатели

Добрый день!

В сегодняшнем обзоре Северсталь.

1. Карточка компании Северсталь

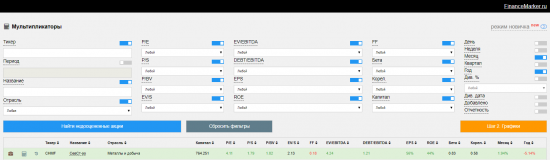

2. Мультипликаторы компании Северсталь.

Идею для обзора и для возможной покупки я как обычно нашел в главной таблице мультипликаторов на financemarker.ru. Все мультипликаторы, разве что кроме P/BV и EV/S смотрятся отлично. Радует рост прибыли по итогам 1 полугодия 2017 года по МСФО на 56%, а также очень высокий процент возврата собственных инвестиций. В какой-то степени высокий ROE объясняет не очень хороший P/BV — по сути данные показатели имеют прямую зависимость. Только высокий ROE — это хорошо, а высокий P/BV не очень. Напомню, что P/BV отражает соотношение рыночной капитализации компании к ее собственным активам. В нашем случае 1 реальный рубль собственных активов компании мы покупаем за 1.8 рубля на бирже. Но повторюсь, остальные мультипликаторы и особенно EV/EBITDA и DEBT/EBITDA нас полностью устраивают.

3. График компании Северсталь.

С момента подготовки обзора, график немного устарел, сейчас на 28 сентября 2017 года цена акций снизилась до 870 рублей, что для нас хорошая новость, т.к. теперь можно купить акции еще дешевле.

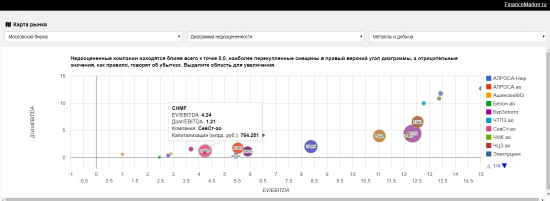

4. Анализ отрасли «Металлы и добыча».

Воспользуемся нашим стандартным инструментом анализа отрасли — пузырьковой диаграммой.

Как видите, среди компаний с высокой капитализацией, Северсталь находится в лучшем положении. Это еще один позитивный сигнал.

5. Дивидендная история компании Северсталь.

А вот момент, мимо которого нельзя пройти. Взгляните на таблицу дивидендных выплат компании.

Дивидендная политика компании Северсталь в том, что она не просто платит дивиденды ежегодно, но и ежеквартально! Это однозначно дивидендная бумага, а чтобы пересчитать компании, которые платят дивиденды также часто на Московской бирже — хватит пальцев одной руки.

Итак, подведем итоги.

6. Итоги и рекомендации по компании Северсталь.

Как мы выяснили, у компании хорошие мультипликаторы, кроме того она показала рост прибыли по итогам 1 полугодия 2017 года на 56%. При этом с начала года цена акций компании упала, а дивиденды по бумагам Северстали мы будем получать несколько раз в году. Отличный кандидат для попадания в портфель financemarker.ru. Подробную рекоменадацию с указанием сроков и точек входа и выхода смотрите в разделе рекомендаций на financemarker.ru

Спасибо.

P.S. Все PRO подписчики financemarker.ru увидели данный обзор минимум на неделю раньше остальных.

Тимофей Мартынов, спасибо

я так понимаю что ожидают до конца года дивы около 3%, на этих ожиданиях фьюч и дешевле

не пойму, под дивы отсечка прошла, почему фьюч стоит дешевле акции? когда должен быть дороже

Падение цен идет на фоне ожиданий сокращения ее потребления в Китае из-за остановки мощностей в зимний период с дальнейшим их сокращением из-за экологических проблем. Мы не исключаем, что до конца года цена может опуститься до 60 $/т, а в 2018 году торговаться в коридоре 50-60 $/т. В целом падение цен на железную руду может «утянуть» за собой котировки коксующегося угля и, как следствие, цены на сталь. Данный фактор скажется на финансовых результатах российских металлургов, прежде всего, на НЛМК и Северстали, тогда, как ММК может наоборот получить преимущество в марже.Промсвязьбанк

Умеренно негативно с точки зрения восприятия, на наш взгляд, поскольку небольшой инцидент может напомнить о вопросе безопасности работ в Воркуте, где 36 работников погибло во время аварии на шахте Северная в феврале 2016.АТОН

Of course, we are directly dependent on prices. More so in the fourth quarter, but the third quarter will be strong because of the good market,***

The current consensus is for our 2017 EBITDA at the level of $2.2 billion to $2.3 billion. Given the favorable market situation, we can assume that we will exceed these estimates,***

now saw Russian demand increasing by up to 5 percent this year and around 3 percent in 2018, on the back of growth in the country’s car and oil and gas industries***

The company’s capital expenditure will also increase next year, and include some of the funds originally earmarked for this year***

Given the logistical proximity and maturity of the European market, I believe that Europe will remain one of our main markets.

Исходя из текущей рыночной стоимости, дивидендная доходность акций компании составит 2,4%. В целом, дивидендные выплаты за второй квартал оказались на 9% ниже, чем кварталом ранее, и на 13% превысили выплаты за аналогичный период прошлого года. Снижение выплат связано с сокращением чистой прибыли. За 3 кв., на фоне хорошего роста цен на продукцию компании, есть ожидания роста чистой прибыли и, как следствие, увеличение дивидендных выплат.Промсвязьбанк

Российские металлурги повышают цены для достижения паритета с экспортом, где наблюдается рост котировок на стальной прокат. Так, цена российского экспортного г/к листа за месяц в долларовом эквиваленте выросла 16,5%, а за неделю на 9,5%. В тоже время мы считаем, что в ноябре-декабре металлурги будут снижать цены на свою продукцию, что будет связано с коррекцией цен на мировых рынках и сезонной слабостью спроса внутри страны.Промсвязьбанк

«ФАС России» рассмотрела ходатайство ПАО «Северсталь»… и установила, что сделка, заявленная в ходатайстве, не приведет к ограничению конкуренции. Руководствуясь пунктом 1 части 2 статьи 33 Закона о защите конкуренции, ФАС России приняла решение об удовлетворении данного ходатайства".

В июле Северсталь сообщила о закрытии сделки по выкупу у Газпромбанка прав требований по предоставленным кредитам и накопленным процентам на сумму более 12 миллиардов рублей к ООО Металл-групп, а также обеспечительных инструментов по данным кредитам. Сумма сделки составила 6 миллиардов рублей.

Северсталь ланирует консолидировать 100% акций Яковлевского рудника после достижения соответствующего соглашения с его акционерами. Компания также намерена в перспективе увеличить производственные мощности рудника прежде всего для обеспечения железорудным концентратом, 4,5 миллиона тонн которого Северсталь в настоящее время закупает на рынке.

Прайм

Позитивно для российского стального сектора, особенно для Северстали и ММК, на наш взгляд. Северсталь поставляет около 1,2 млн т г/к стали в Европу — потенциальная пошлина в 5% транслировалась бы в убыток около 2% по EBITDA, по нашим оценкам. ММК несла больше всего рисков из-за размера предлагаемых пошлин (33%) и ее географического положения, которое ставит компанию в зависимость от внутреннего рынка — внутренние цены могли оказаться под давлением из-за растущей конкуренции.АТОН

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.