🥩 Черкизово (GCHE) — обзор мясного бизнеса и перспективы

Черкизово — крупнейший производитель мяса в России, является производителем и переработчиком мяса птицы, свинины и комбикормов.

▫️ Капитализация: 99 млрд руб

▫️ Выручка 2020:128,8 млрд руб

▫️ P/E TTM 5,3, forward P/E 2021: 3,3

▫️ P/B: 1,4

▫️ Целевая цена: 3 300 руб к концу 2021 — началу 2022

▫️ Прогнозный дивиденд за 2021: 14%📈 Компания находится в выгодном положении из-за сильного роста цен на продукцию и существенного увеличения объема продаж.

✅ По отчету РСБУ прибыль за 1П2021 составила 9,8 млрд рублей (+214% г/г)

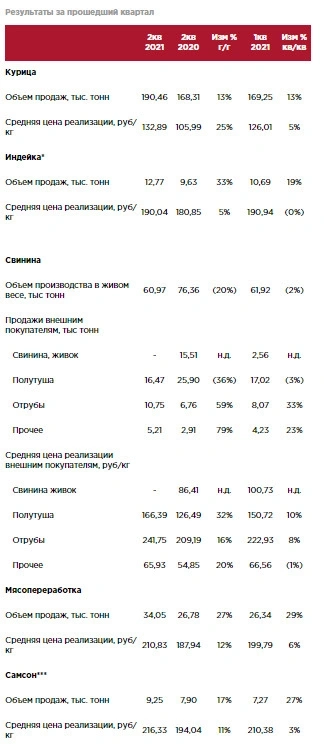

✅ В 2кв2021 цены реализации и объемы продаж существенно увеличились по сравнению с 2кв2020 года:

— курица (цена / объем) +25% / +13%

— индейка+5% / +48%

— свинина +19-30% / -22%

— мясопереработка +19% / +32%Выручка по мясопереработке по сравнению с 2кв2020 года может вырасти на 57% г/г, по курице — на 41%, по индейке — на 55%.

По свинине выручка будет примерно той же, только прибыль сегмента вырастет.

Авто-репост. Читать в блоге >>>

TAUREN, все-таки интересно у них с прибылью.. .

P/E TTM 5,3, forward P/E 2021: 3,3

Здесь E — это чистая (не скорректированная прибыль) прибыль?

Только вот на дивы направляется 50+ % именно скорректированной ЧП, которая в этом квартале всего 1.8 ярдов (но 1й квартал всегда слабый)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций