| Число акций ао | 90 млн |

| Номинал ао | 0.03721404 руб |

| Тикер ао |

|

| Капит-я | 71,7 млрд |

| Выручка | 25,4 млрд |

| EBITDA | 11,5 млрд |

| Прибыль | 10,4 млрд |

| Дивиденд ао | – |

| P/E | 6,9 |

| P/S | 2,8 |

| P/BV | 5,1 |

| EV/EBITDA | 5,6 |

| Див.доход ао | 0,0% |

| ЕМС | ЮМГ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ЕМС | ЮМГ акции

-

Консолидированная финансовая отчётность Компании за 1 полугодие 2021 года будет опубликована 30 августа. В тот же день состоится ZOOM для инвесторов с презентацией результатов и возможностью задать вопросы руководству.

Консолидированная финансовая отчётность Компании за 1 полугодие 2021 года будет опубликована 30 августа. В тот же день состоится ZOOM для инвесторов с презентацией результатов и возможностью задать вопросы руководству.

Также ЕМС в дополнение к сайту (где собственно и объявлена дата публикации) запустила официальный канал для инвесторов в Телеграмм, где будет только самая актуальная информация (результаты, дивиденды, даты публикаций и т.п.) Ссылку давать тут не разрешают, поэтому оставлю название EMC IR. Кто следит за бумагой — заходите и подписывайтесь. Выручка от оказания медицинских услуг United Medical Group за 6 мес. 2021 г. составила €128,62 млн., что на 20,8% выше чем €106,49 млн. в прошлом году. Выручка от оказание помощи на дому и в стационаре составила €76,77 млн. и €51,85 млн. соответственно. Средний чек за вызов врача на дом составил €259, а при стационарном лечении – €6 266.

Выручка от оказания медицинских услуг United Medical Group за 6 мес. 2021 г. составила €128,62 млн., что на 20,8% выше чем €106,49 млн. в прошлом году. Выручка от оказание помощи на дому и в стационаре составила €76,77 млн. и €51,85 млн. соответственно. Средний чек за вызов врача на дом составил €259, а при стационарном лечении – €6 266.

emc-investor.com/news/operacionnye-rezultaty-deyatelnosti-emc-za-pervoe-polugodie-2021-goda EMC - разбор компании. Стоит ли спешить?

EMC - разбор компании. Стоит ли спешить?EMC — ведущий многопрофильный провайдер премиальных медицинских услуг. Именно так называет себя компания, которая на прошлой неделе провела листинг на Московской бирже. Если проще, то EMC — это сеть клиник, оказывающая широкий спектр медицинских услуг. Под широким я подразумеваю действительно большой набор специалистов, которые окажут помощь начиная с онкологии, заканчивая уходом за пожилыми.

Итак, действительно интересная компания разместила свои депозитарные расписки на бирже. Пришло время не только посмотреть на презентацию, которая явно будет красиво-оформлена, но и трезво взглянуть на цену размещения и решить, стоит ли учавствовать в этой идеи. Мое скептическое отношение к IPO скорее всего проявит себя и в этом разборе, но по крайней мере сможет уберечь от необдуманных покупок.

EMC имеет в своем распоряжении 7 многопрофильных медицинских центров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Обслуживает более 106 тысяч человек и имеет широкую диверсификацию услуг, если сравнивать с той же Мать и Дитя. А если учесть, что рынок частной медицины растет, то доля EMC будет только увеличиваться. Вопрос лишь в том, как быстро будет происходить захват рынка.

Авто-репост. Читать в блоге >>> Большой free float будет способствовать высокой ликвидности расписок EMC - Арикапитал

Большой free float будет способствовать высокой ликвидности расписок EMC - Арикапитал

IPO «Европейского медицинского центра» состоялось, и его можно назвать вполне успешным — со слов СЕО компании, книга была почти собрана уже в конце прошлой недели. Компания, видимо, не стала идти по пути «продавливания» более высокой цены размещения, чтобы и дать заработать инвесторам, и обеспечить себе более широкий пул инвестиционных фондов и частных лиц-акционеров.

Новичок первый день на бирже провел достаточно уверенно — цена в течение дня доходила до 940 руб. при цене размещения 928,19 руб., и под давлением внешних рынков по итогам дня составила 926 руб., то есть всего -0,2% за день, при том, что индекс Мосбиржи снизился на 0,8%, а бумаги другого представителя медицинского сектора MDMG провалились почти на 3%.

Примечательно, что по объему торгов на основной сессии ЕМС был 13 среди всех публичных компаний — 1,7 млрд руб. против 78 млн руб. у MDMG, обогнав такие компании как «Яндекс» (1,6 млрд руб), «Полиметалл» (1,3 млрд руб), «Магнит» (1,1 млрд).

Достаточно большой free float 44% должен стать сильным аргументов «за» относительно высокой ликвидности расписок EMC и в будущем. Важно, и это показал вчерашний день, что EMC не будет столь сильно зависеть об общей конъюнктуры рынка, как сырьевые бумаги, составляющие ядро российских биржевых индексов. Бизнес у EMC устойчивый с одним из самых высоких уровней маржинальности в отрасли глобально, а цены за услуги фиксируются в евро, что защищает от рисков девальвации рубля, происходящей время от времени. Хотя полностью избежать влияния общерыночных факторов не сможет и EMC.

Суверов Сергей

УК «Арикапитал»

Сейчас на российский рынок влияют две волнительные темы — недоговороспособность ОПЕК+, хотя мы думаем, что компромисс по будущей сделке все же будет достигнут, иначе нефть будет стоить 30 долл. за баррель, и мировая инфляция, делающая практически невозможной сохранение прежних объемов стимулов. И хотя, согласно опросам, 70% инвесторов, как в принципе и ФРС, считают всплеск инфляции временным явлением, возможно, они слишком оптимистично смотрят на вещи. Инфляция, конечно, это больше зло для рынка облигаций, чем для рынка акций, но к серьёзному росту волатильности котировок стоит подготовиться и запастись терпением.

Авто-репост. Читать в блоге >>>

IPO одного из крупнейших медицинских холдингов страны принесло $500 млн

IPO одного из крупнейших медицинских холдингов страны принесло $500 млн

15 июля акционер Европейского медицинского центра (European Medical Centre, ЕМС) – кипрская United Medical Group CY начала торговлю глобальными депозитарными расписками (ГДР) на Московской бирже. Совокупный объем привлеченных средств составил около $500 млн (при условии, что опцион не будет реализован). Деньги инвесторов пойдут не в компанию, а ее акционерам, двое из которых полностью вышли из капитала. Согласно инвестиционному меморандуму ЕМС, наращивать операционные показатели планируется за счет роста в структуре выручки доли услуг, оказываемых в рамках обязательного медицинского страхования (ОМС).

www.vedomosti.ru/business/articles/2021/07/16/878391-ipo-prineslo-500-mln

IPO EMC ударило Мать и дитя

IPO EMC ударило Мать и дитяМать и дитя падали на открытии торгов на 7% из-за IPO EMC

Бесцеремонное поведение компании EMC ввергло в уныние неофитов, которых «обрабатывали» телеграмм-каналья. На протяжении полугода канальи перевирали факты, подталкивая нерадивых инвесторов к покупке акций компании Мать и дитя. В связи с чем котировки росли неплохими темпами, показывая 110% доходность со дня IPO Мать и дитя 9 ноября 2020 года.

У меня было двойственное чувство, где с одной стороны была радость роста, но с другой досада, так как успел купить меньше 10% от задуманного количества. Каждую неделю я думал что, вот, сейчас перестанут крутить рекламу на канальях, цена вернётся на адекватный уровень и смогу потратить чуточку денежек на покупку акций Мать и дитя. Но у телеграмм-каналий были свои планы.

Опустив чужую давнюю аргументацию, обращу внимание на последнюю. Если вы посмотрите на рекламу этих акций, то можете заметить, как в ней говорилось о цене IPO EMC и правильными словами преподносилось, что компания Мать и дитя должна по стоимости равняться на EMC. Тем самым продолжая подталкивать акции в нужную им сторону. Но мало кто задался ответным вопросом, ибо почему не ЕМС должна тянуться к уровню Мать и дитя?

Авто-репост. Читать в блоге >>>

[Переслано от FlashTraderNews4Bot]

ОКОЛО ПОЛОВИНЫ СОВОКУПНОГО СПРОСА В IPO СЕТИ КЛИНИК EMC ПРИШЛОСЬ НА РОССИЙСКИХ ИНВЕСТОРОВ — ОРГАНИЗАТОР #новости(+)

Роман Ранний, Почему логотип EMC ПОЧТА РОССИИ???

Вадим Джог,

[Переслано от FlashTraderNews4Bot]

ОКОЛО ПОЛОВИНЫ СОВОКУПНОГО СПРОСА В IPO СЕТИ КЛИНИК EMC ПРИШЛОСЬ НА РОССИЙСКИХ ИНВЕСТОРОВ — ОРГАНИЗАТОР #новости(+)

Роман Ранний, Почему логотип EMC ПОЧТА РОССИИ??? [Переслано от FlashTraderNews4Bot]

[Переслано от FlashTraderNews4Bot]

ОКОЛО ПОЛОВИНЫ СОВОКУПНОГО СПРОСА В IPO СЕТИ КЛИНИК EMC ПРИШЛОСЬ НА РОССИЙСКИХ ИНВЕСТОРОВ — ОРГАНИЗАТОР #новости(+) ЕМС объявляет цену IPO в размере $12,5 за ГДР — компания

ЕМС объявляет цену IPO в размере $12,5 за ГДР — компания

United Medical Group CY PLC, ведущий многопрофильный провайдер премиальных медицинских услуг в России, работающий под брендом «Европейский медицинский центр», объявляет цену предложения в рамках первичного публичного предложения в размере 12,5 долл. США за одну глобальную депозитарную расписку.

Подтверждение параметров Предложения

- Цена предложения установлена в размере 12,5 долл. США (926,55 руб.) за одну ГДР.

- С учетом указанной Цены предложения рыночная капитализация Компании на дату начала торгов на Московской бирже составит приблизительно 1,125 млрд долл. США (83,389 млрд руб.1).

- Предложение состоит из продажи 40 000 000 ГДР (количество ГДР может уменьшиться максимум на 6 000 000 в связи с выкупом ГДР в рамках сделок, направленных на поддержание Цены предложения), каждая из которых удостоверяет право на одну обыкновенную акцию Компании.

- Совокупный объем средств, привлеченных в ходе Предложения, составил приблизительно 500 млн долл. США (при условии, что опцион на выкуп ГДР не будет реализован).

- По завершении Предложения и при условии, что опцион на выкуп ГДР не будет реализован, доля ценных бумаг Компании, находящихся в свободном обращении, составит примерно 44%. По итогам Предложения, и при условии, что опцион на выкуп ГДР не будет реализован, г-н Игорь Шилов сохранит 55,111% в Компании через инвестиционную структуру INS Holdings Limited.

- Предложение состоит из предложения (i) в Российской Федерации и (ii) среди институциональных инвесторов за пределами США в соответствии с Положением S по Закону США о ценных бумагах 1933 г. («Закон США о ценных бумагах»), а также (iii) среди квалифицированных институциональных инвесторов в США по Правилу 144А Закона США о ценных бумагах, либо в рамках другой сделки, на которую не распространяются требования Закона США о ценных бумагах.

- Условные торги ГДР на Московской бирже начнутся сегодня, а безусловные торги – 19 июля 2021 г. под тикером “GEMC”.

- Стандартные условия, ограничивающие отчуждение ценных бумаг Компании после Предложения, будут действовать в течение 180 дней для Компании и Продающих акционеров.

- Citigroup Global Markets Limited, J.P. Morgan AG и VTB Capital plc выступают Совместными глобальными координаторами и Совместными букраннерами в рамках Предложения.

EMC объявляет цену первичного публичного предложения в размере 12,5 долл. США за ГДР | EMC Investors (emc-investor.com)

Авто-репост. Читать в блоге >>>

"Европейский медицинский центр» в четверг начнет торговаться на Московской бирже.

"Европейский медицинский центр» в четверг начнет торговаться на Московской бирже.

На Московской бирже — новый медицинский «единорог»: одна из крупнейших российских сетей клиник ЕМС 15 июля начнет торговаться на Московской бирже по оценке более €1 млрд. Как основанная французским эмигрантом сеть на протяжении многих лет держится в лидерах рынка частной медицины, откуда в ее капитале Роман Абрамович и какие риски стоит учитывать потенциальным инвесторам?

подробности здесь

Авто-репост. Читать в блоге >>> В ходе IPO сама ЕМС средств не привлекает

В ходе IPO сама ЕМС средств не привлекаетРОССИЯ-МОСБИРЖА-ЕМС-ТОРГИ

15.07.2021 07:00:00«Мосбиржа» начнет торги GDR «Европейского медицинского центра»

Москва. 15 июля. ИНТЕРФАКС — «Московская биржа» (MOEX: MOEX) в четверг начнет торги депозитарными расписками «Европейского медицинского центра» (ЕМС).

Размещение ЕМС — это второе IPO в секторе медицинских услуг в России после MDMG («Мать и дитя» (MOEX: MDMG) ) Марка Курцера.

В ходе IPO сама ЕМС средств не привлекает, продающими акционерами выступают INS Holdings Limited Игоря Шилова (сейчас владеет 71,2% компании), Hiolot Holdings Limited Егора Кулькова (20,8%), а также Greenleas International Holdings Романа Абрамовича (6,9%). Free float EMC (MOEX: GEMC) при размещении максимально возможного объема — 40 млн GDR — составит по итогам сделки порядка 44%. Организаторами IPO EMC являются Citigroup Global Markets, J.P. Morgan и «ВТБ Капитал». Структура сделки предусматривает стабилизационный опцион в стандартном размере — до 15% от базового объема.

IPO может пройти по нижней границе ранее объявленного ценового диапазона ($12,5-14 за GDR), что соответствует капитализации всей сети клиник на уровне $1,125 млрд, говорил ранее источник «Интерфакса», знакомый с ходом сделки. Разместив 40 млн GDR по этой цене, продающие акционеры выручат $500 млн без учета комиссий и расходов.

Официальные итоги сделки будут объявлены в четверг перед началом торгов.

ЕМС — сеть частных медицинских клиник, расположенная в Москве и предлагающая комплекс медицинских услуг в премиум-классе. В сеть ЕМС входят семь многопрофильных медицинских центров, родильный дом и реабилитационный центр, а также три гериатрических центра в Москве и Московской области.

Цена на медицинские услуги ЕМС номинированы в евро. По итогам 2020 года средний чек поликлинического клиента составил 282 евро, стационарного — 5357 евро. Выручка ЕМС в 2020 году составила 241,3 млн евро против 219,7 млн евро в 2019 году. В структуре выручки 62% приходится на оплату услуг наличными напрямую, а оставшиеся 38% — на ОМС и ДМС.

Скорректированная EBITDA компании за 2020 год выросла с 82,8 млн до 97,3 млн евро, прибыль — с 59,5 млн до 80,6 млн евро. Около 30% общей площади всех объектов, включая флагманские центры EMC на ул.Щепкина и в Орловском переулке, находится в собственности, еще 50% — в концессии на 49 лет без арендных платежей. По состоянию на 31 марта в группе были заняты 2,1 тыс. сотрудников.

Дивидендная политика компании, которая уже завершила основную часть своей инвестпрограммы, предполагает выплату до 100% чистой прибыли по МСФО. Общий размер дивидендных выплат акционерам за 2018-2020 годы составил 140 млн евро. В 2021 году компания планирует выплатить 114 млн евро.

По оценкам консалтинговой группы «НЭО Центр», объем рынка частной медицины в РФ в период с 2020 по 2025 год будет расти со среднегодовыми темпами в размере 10,3% и к 2025 году составит 505 млрд рублей.

Авто-репост. Читать в блоге >>>

15 июля начинаются торги расписками UNITED MEDICAL GROUP (ЕМС) на Мосбирже

15 июля начинаются торги расписками UNITED MEDICAL GROUP (ЕМС) на Мосбирже- Определить:

- «15» июля 2021 года как дату начала торгов в процессе обращения следующих ценных бумаг:

Московская Биржа | О начале торгов ценными бумагами 15 июля 2021 года UNITED MEDICAL GROUP CY PLC (moex.com)

Авто-репост. Читать в блоге >>> EMC вложит 1 млрд рублей в модернизацию одной из старейших клиник в Москве

EMC вложит 1 млрд рублей в модернизацию одной из старейших клиник в Москве

Европейский медицинский центр (ЕМC) планирует взять в аренду площади в Московском областном научно-исследовательском клиническом институте им. М. Ф. Владимирского (МОНИКИ), расположенном на ул. Щепкина в районе пр-та Мира. Об этом говорится в подготовленном к предстоящему IPO компании инвестиционном меморандуме. Гендиректор ЕМС Андрей Яновский эту информацию подтвердил, но параметры сделки раскрывать не стал, уточнив лишь, что речь идет лишь о части клиники. Из меморандума следует, что компания намерена арендовать 4655 кв. м, подписать договор с правительством Московской области EMC планирует до конца 2021 г. Там же сказано, что он намерен вложить 1 млрд руб. в модернизацию клиники, на эти средства будет закуплено и установлено оборудование для лечения и диагностики онкологических заболеваний.

www.vedomosti.ru/business/articles/2021/07/14/878084-emc-vlozhit-mlrd-rublei-v-modernizatsiyu

IPO медсети EMC может пройти по цене $12,5

IPO медсети EMC может пройти по цене $12,5IPO компании United Medical Group (управляет сетью частных клиник «Европейский медицинский центр», группа EMC) ожидается по цене на уровне $12,5 за 1 ГДР — информация источника в финансовых кругах.

Книга заявок инвесторов в рамках сделки покрывает весь предполагаемый объем размещения.

Сбор заявок завершится в среду.Предварительный ценовой диапазон в рамках IPO — $12,5-14 за бумагу.

Акционеры предложили до 40 миллионов ГДР, в результате free float EMC может составить 44%.Исходя из финального ориентира цены размещения, оценка всей компании составляет $1,125 миллиарда, а продающие акционеры по итогам IPO могут привлечь $500 миллионов, если будут размещены все бумаги.

Новость — БИР-Эмитент (1prime.ru)

Авто-репост. Читать в блоге >>> Участвуйте в IPO сети медцентров EMC на привлекательных условиях

Участвуйте в IPO сети медцентров EMC на привлекательных условияхВсем привет!

15 июля 2021 года на Московской бирже состоится первичное публичное размещение акций (IPO) United Medical Group — холдинговой компании «Европейского медицинского центра» (EMC, European Medical Centre), одного из ведущих игроков в сфере частных медицинских услуг на рынке России. «ЕМС является полностью интегрированным провайдером медицинских услуг, предлагающим наиболее полный спектр разных медицинских услуг по 57 специализациям. Сеть EMC включает в себя семь многопрофильных медицинских центров, три гериатрических центра, родильный дом, реабилитационный центр», — сообщается в исследовании «ФИНАМа».В числе факторов привлекательности бизнеса EMC аналитики выделяют: номинированную в евро бизнес-модель, широкую диверсификацию по специализации, лидерство в лечении онкозаболеваний, работу в премиальном сегменте, запуск собственной ИТ-платформы для упрощения процесса лечения, а также рост проникновения частной медицины. При этом в качестве рисков в аналитической записке обозначаются улучшение качества услуг в государственных клиниках и возможные регуляторные ограничения. Дивидендная политика компании предполагает выплату до 100% чистой прибыли по МСФО, в 2021 году компания планирует выплатить 114 млн евро. Дивидендная доходность к средней капитализации размещения составляет 11,85%.

Авто-репост. Читать в блоге >>> ЕМС анонсировал IPO: участвуем?

ЕМС анонсировал IPO: участвуем?🏥 Многопрофильный провайдер премиальных медицинских услуг «EMC» анонсировал диапазон IPO на Мосбирже.

🧮 Ценовой диапазон предложения установлен на уровне от $12,5 до $14 за депозитарную расписку. Таким образом, инвестбанки оценивают компанию от $1,125 млрд до $1,26 млрд.

🗓 Старт торгов на Мосбирже этими бумагами ожидается уже в четверг, 15 июля. Биржа включила акции «EMC» в первый уровень листинга, присвоив им торговый код #GEMC.👨💼 «Мы воодушевлены положительным откликом инвесторов на наше решение о проведении IPO на Московской Бирже. Инвесторы отмечают устойчивую прибыльность и высокий потенциал роста бизнеса компании, а также долгосрочную привлекательность российского рынка частных медицинских услуг», — поведал ген.директор «EMC» Андрей Яновский.

📐 Если размещение пройдёт по нижней границе диапазона, то мультипликатор EV/EBITDA составит 11,8х.

📊 К примеру, у основного конкурента ГК «Мать и дитя» этот мультипликатор составляет 10х:

Авто-репост. Читать в блоге >>> Предварительные торговые параметры ГДР на обыкновенные акции ЮНАЙТЕД МЕДИКАЛ ГРУП (ЕМС) на Мосбирже

Предварительные торговые параметры ГДР на обыкновенные акции ЮНАЙТЕД МЕДИКАЛ ГРУП (ЕМС) на МосбиржеМосковская биржа сообщает о предварительных параметрах проведения торгов в режиме основных торгов Т+ (TQBR), которые будут действовать в случае принятия решения о начале организованных торгов указанными ценными бумагами (предварительная дата начала торгов — 15 июля 2021 года):

1. Глобальные депозитарные расписки, представляющие обыкновенные акции ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ, по Положению S UNITED MEDICAL GROUP CY PLC (ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ),- Торговый код GEMC

- ISIN US91085A2033

- Торговый лот в режиме основных торгов Т+ (TQBR) 1 лот = 1 Глобальная депозитарная расписка

- Минимальный шаг цены 0,01 руб.

2. Глобальные депозитарные расписки, представляющие обыкновенные акции ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ, по Правилу 144А UNITED MEDICAL GROUP CY PLC (ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ)

- Торговый код EM44

- ISIN US91085A1043

- Торговый лот в режиме основных торгов Т+ (TQBR) 1 лот = 1 Глобальная депозитарная расписка

- Минимальный шаг цены 0,01 руб.

Московская Биржа | О предварительных торговых параметрах старта торгов глобальных депозитарных расписок, представляющих обыкновенные акции ЮНАЙТЕД МЕДИКАЛ ГРУП КИ ПИЭЛСИ (moex.com)

Авто-репост. Читать в блоге >>> продолжение:

продолжение:

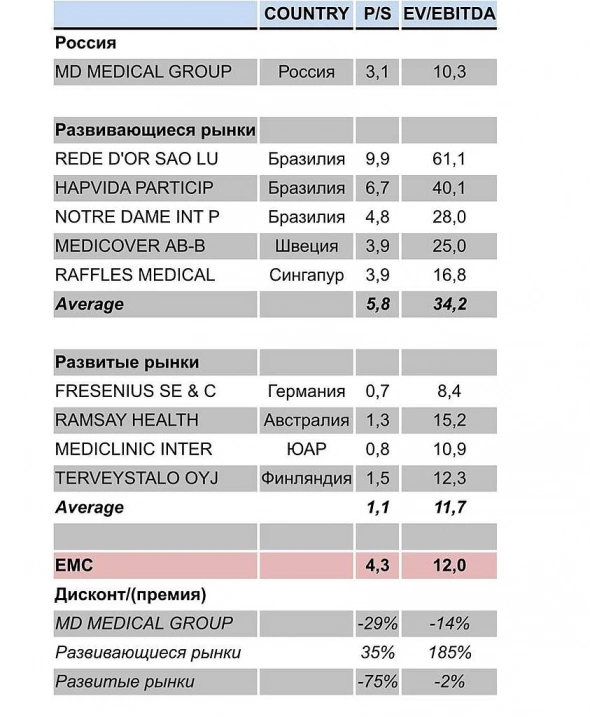

«ЕМС» намерена, как мы видим из таблицы, разместиться несколько дороже, чем сегодня торгуется по P/S и EV/EBITDA MD Medical Group («Мать и дитя»). По предварительным параметрам IPO, «ЕМС» оценена по этим мультипликаторам в примерно в 4,3х и 12,0х соответственно.

В принципе, премия к MD вполне объяснима различной спецификой и более динамичным рынком, на котором работает «ЕМС». Кроме того, последняя имеет более высокую рентабельность, высокие дивиденды и отличные перспективы роста некоторых направлений (например, онкология или кардиология). Плюс более высокие дивиденды и отличная предполагаемая после IPO ликвидность.

Гораздо более любопытная картина складывается при сравнении «ЕМС» с аналогичными компаниями с развивающихся рынков: здесь мы видим существенный дисконт оценки «ЕМС» при размещении к среднеотраслевым коэффициентам. На наш взгляд, в основном на это и будут ориентироваться инвесторы в ходе IPO. Сравнение с компаниями развитых рынков здесь приведено чисто иллюстративно.

Несколько слов о рисках.

– Сравнение с MD Medical Group. Более высокая оценка компании на размещении в сравнении с единственным российским аналогом может а) отпугнуть определенный процент инвесторов; б) заставить компанию и организаторов понизить ценовой диапазон.

– Конкуренция на рынке. Мы говорили о том, что российский рынок частных медицинских услуг развивается и растет. Но параллельно растут и конкуренты. Рынок, на самом деле, очень насыщенный: «Медси», «СМ-Клиник», «Медицина», «Будь здоров» и многие другие тоже хотят отвоевать больше места под солнцем. Конкурентная борьба тут идет нешуточная.

– Внешние факторы: удачно ли выбран момент? Летом рынки может накрыть коррекция, мы об этом неоднократно говорили. Проводить IPO в момент, когда на рынках повышенная волатильность – это определенный риск.

Выводы. IPO «ЕМС» – это однозначно интересно. Экспресс-анализ компании показывает, что фундаментально это достаточно сильная история с прочными позициями на рынке, высокой рентабельностью, низким долгом и хорошими перспективами дальнейшего роста. Более того: российский фондовый рынок пополнится компанией из сектора, который у нас почти не представлен, а это может вызвать дополнительный интерес инвесторов. Да, безусловно, риски есть, но где их нет?

Будем внимательно следить за развитием событий. Не исключено, что будем участвовать в IPO «ЕМС» в нашем сервисе по подписке (http://t.me/bidkoganbot?start=V2).

Следите за обновлениями.

@bitkogan пишет

пишет

t.me/bitkogan/13378

На российской бирже может состояться еще одно любопытное размещение.

Недавно стало известно, что один из крупнейших частных операторов медицинских услуг в РФ, компания «ЕМС» («Европейский медицинский центр») намерена провести IPO на Московской бирже.

Решили разобраться, насколько может быть интересно данное размещение.

Что известно об IPO «ЕМС» к текущему моменту?

– Размещаться будет кипрская компания United Medical Group, работающая под брендом «ЕМС».

– Инвесторам будут предложены депозитарные расписки (ГДР), каждая из которых соответствует 1 акции «ЕМС».

– Индикативный ценовой диапазон определен на уровне $12,5–14,0 за ГДР.

– Исходя из диапазона сама компания оценена в $1,125–1,260 млрд.

– Предполагается, что free float после размещения составит приблизительно 44%.

– Организаторы IPO – Citigroup, J.P. Morgan и VTB Capital.

Давайте проанализируем текущее состояние «ЕМС», для чего рассмотрим триггеры компании, а также риски, которые могут быть сопряжены с инвестициями в ее ГДР. Кроме того, проведем сравнительный анализ, для того, чтобы понять, насколько дорого или дешево относительно аналогов размещается «ЕМС».

Триггеры «ЕМС».

– Динамичное развитие рынка частных медицинских услуг в РФ. По данным Росстата и NEO Center, с 2016 по 2019 гг. рынок вырос на 53% до 270 млрд руб. Как ожидается, в 2025 г. объем рынка может вырасти еще на 85-90% и превысить 500 млрд руб.

– Лидерские позиции компании на рынке. «ЕМС» является одним из ведущих игроков, соответственно, компания может стать реальным бенефициаром роста рынка.

– Рост финансовых показателей. Так, в 2020 г. выручка «ЕМС» увеличилась на 12% до $275 млн, а EBITDA – на 20% до $111 млн. Рентабельность EBITDA при этом составила около 42%. Это сравнительно высокий показатель. К примеру, у компании MD Medical («Мать и дитя») в 2020 г. маржа EBITDA составила 32%.

– Высокие дивиденды. Согласно дивидендной политике «ЕМС», на выплаты планируется направлять 100% чистой прибыли по МСФО. В 2021 г. компания может заплатить около $135 млн, что соответствует доходности около 11% годовых, если считать по средней цене диапазона размещения. При этом надо отметить, что в ближайшие годы компания не планирует существенных капвложений, так что шансы на то, что она будет распределять прибыль, достаточно высоки.

– Высокая степень диверсификации выручки. Основную часть выручки «ЕМС» получает от лечения онкологии (около 18%). Далее идут сегменты услуг в области женского здоровья, терапии, травматологии и неотложки. Также компания оказывает услуги в области хирургии и нейрохирургии, стоматологии, сердечно-сосудистых заболеваний и проч.

– Потенциально высокая ликвидность акций на рынке. Free float в размере 44% – это большая редкость на российском фондовом рынке. Отметим, что такой большой free float – принципиальное желание акционеров.

– Мобильная платформа «Здоровье на 360». Компания идет в ногу со временем и оказывает свои услуги с использованием весьма удобной онлайн-платформы.

Теперь несколько слов о том, как компания оценена (предварительно) в сравнении с аналогами. Для этого мы применили классический сравнительный анализ, который дал много пищи для размышлений.

@bitkogan

ЕМС | ЮМГ - факторы роста и падения акций

- Компания не имеет долга и генерирует здоровый денежный поток (14.04.2025)

- Рост возможен только за счет эффективности. Крупных проектов в будущем нет. (29.08.2022)

- Непонятно, кто акционер компании и чего он хочет. Дивиденды не платились после начала СВО (14.04.2025)

- Компания слабо коммуницирует с рынком (14.04.2025)

ЕМС | ЮМГ - описание компании

ЕМС — Европейский Медицинский Центр. Компания основана на Кипре 7 октября 2008 года.

Компания провела IPO на Московской Бирже в июле 2021 года.

Цена предложения составила $12,5 (926,55 руб.)

Всего 90 млн акций, капитализация на IPO составила $1,125 млрд.

Предложение в рамках IPO составило 40 млн акций.

Торги на Мосбирже начались 19 июля 2021 года

В состав ЕМС входят девять медицинских центров и три гериатрических центра в Москве и Московской области. В штате клиник работают более 750 врачей, в том числе из Западной Европы, США и Израиля.

45% free float

Резиденты — 30% свободных акций, 70% нерезиденты, бОльшая часть из которых дружественные.

Основной акционер — Дубайский фонд (долю не называли).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций