Интер РАО отчитался за 9 месяцев по МСФО, коротко:

У компании все ровно, на мой взгляд, это единственная электрогенерирующая компания, которую стоит держать инвесторам.

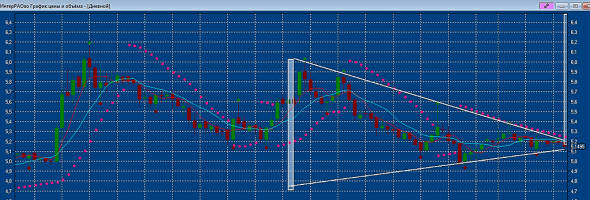

Выручка на уровне прошлого года, прибыль упала всего на 10%. За 2020 заработают почти столько же, сколько и за 19 — больше рубля чистой прибыли на акцию. При цене акции в 5 рублей и огромном казначейском пакете собственных акций.

Если примут нормальную див политику — улетят в космос к 7-9 рублям. Но это не инвестиционная рекомендация.

Олег Кузьмичев, не совсем ясно, чем она по-твоему лучше других генкомпаний?

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций