Какая разница как выводить деньги из компании? Можно и дебиторкой и дивами. Посмотрите тут же Систему и её дочки поднимают как только могут… Главное вывести и поднять! Дивдоха ниже 10% по префам не будет. Выше многих голубых фишек. Сидеть и не дергаться докупать на просадках!

РоманП., зачем докупать на просадках?

Каков в этом практический смысл?

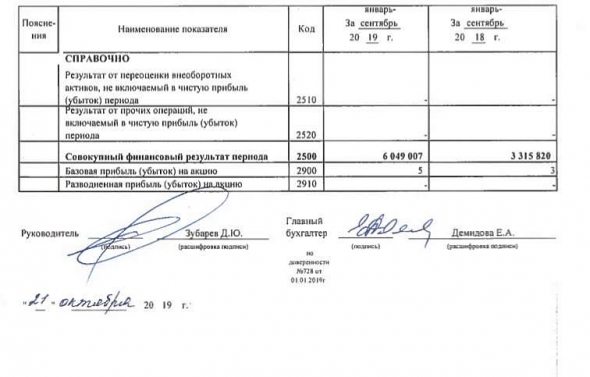

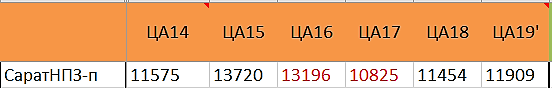

Pinkin, всё просто дивы мин 1624р писал до этого. А могут быть и больше 1900-2100р. Ставка летом 6%. Вот и считайте всё что выше 10% нужно брать.

РоманП., каким образом Вы определили «дивы мин 1624р», если:

1) нет рекомендации СД по распределению прибыли;

2) нет абсолютно никакой гарантии того, что по итогам года (4 квартала) часть (громадной) дебиторской задолженности не спишут как безнадёжную, что приведёт к практически никем не ожидаемому убытку (рынок любит неожиданности — все мы это прекрасно знаем) по итогам всего 2019 г.

?

P.S.

Полагаю, что на данный момент целесообразнее исходить из того, что «дивы мин 0р», как мне видится.

Pinkin, причём тут дебиторка устав прочитайте про дивы на префа.

РоманП., как вариант, спишут часть дебиторки как безнадёжную к получению, тем самым обнулив ЧП или даже образовав убыток по итогам года, и тут уже Устав будет, можно сказать, бесполезным, т.к. 10% от ЧП, равной нулю = 0 руб. дивиденда на преф (при убытке тоже = 0 руб. дивиденда на преф).

Pinkin, это статья 199 часть 2. Всем уже ясно, что хотите преф на 13к видеть, но зачем такую ерунду придумывать. Тут вам не МРСК ЦП, тут крепкий бизнес.

Александр Е, а чем мрск ЦП не угодил?

То что пинкин её стихами с рисунками затролил ещё ни о чем не говорит ))

В своей отрасли — не хуже, чем снпз в своей.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций