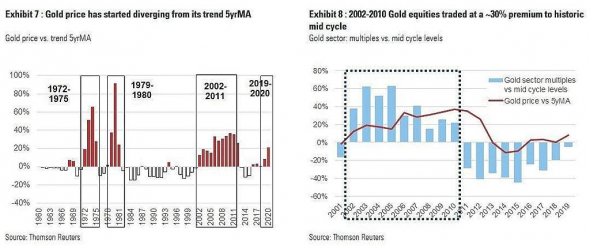

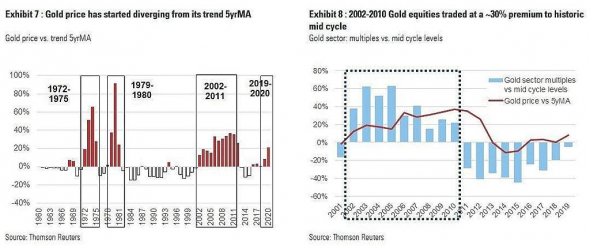

Исторически в начале нового цикла роста цены на золото (новый цикл сейчас — это 2019 — н.в.) рынок начинает оценивать сектор драгоценных металлов по более высоким мультипликаторам.

Во время прошлого цикла (2002-2011 гг.), когда цены на золото выросли в 6 раз с 300 до 900 $/тр унцию, мультипликаторы золотодобывающих мейджоров росли в среднем на 30% относительно исторических уровней.

О чем это нам говорит? Грубо говоря, при переоценке сектора в течение года с текущих уровней потенциальный IRR NTM* составит ~ 30% + дивидендная доходность при прочих равных.

*NTM — следующие 12 мес.

Аналитика/новости сектора в моем канале t.me/RussianMetals

Russian Metals & Mining, с 300 до 900--это, сорри, не в 6 раз… дальше уже и читать не стал…

Арсений Нестеров, 1900*

Russian Metals & Mining, принято… какая по вашему мнению цена на золото и серебро заложена сейчас в акции Полиметалла… Мне кажется 2500+ и 35 долларов за унцию серебра…

Арсений Нестеров, с учетом спот-цены на золото/серебро получается, что его оценка на форвардной (12 мес вперед) основе на уровне 6,7-7 EV/EBITDA. То есть цена на золото где-то ~1800 закладывается (что странно). Это скорее из-за «навеса» продаж со стороны финансовых инвесторов (PPF, Открытие). Золото по 2200-2300 сейчас начинают закладывать аналитики инвестбанков, и там целевая цена Полиметалла и других на 30-50% выше текущих.

Russian Metals & Mining, тогда как Вы объясните исход из золотодобытчиков финансовых инвесторов… Ещё Абрамович распродал свои доли в золотодобывающих команиях… полностью… В любом случае мне интересен ваш взгляд… Сам я здесь уже от шорта… уже трижды дали заработать.но это всё ни о чём…

Арсений Нестеров, финансовые инвесторы просто фиксируют прибыль (Открытие после продажи улучшил достаточность капитала — в текущей ситуации это было оправданно, а PPF уже давно выходит из Полиметалла — фонд заработал трехзначную доходность в долларах). Абрамович, возможно, решил монетизировать пакет и инвестировать его в другие отрасли (недавняя инвестиция в Яндекс, к примеру). Надо помнить, что кто-то один продал, а другой купил. Покупатели тоже не дураки, чтобы дорого покупать, особенно, когда цены на золото на исторических максимумах. У того же HGM будет хороший рост производства на горизонте 3,5-5 лет, относительно Полюса/Полиметалла стоит дешевле (по мультипликаторам), поэтому Свиблову еще есть, чем заняться в HGM, долю в которого он купил у Абрамовича.

Моя стратегия только лонг — смотрю относительно дешевых в секторе и уже их покупаю, понимая те драйверы (очевидные и не совсем), которые положительно отразятся на динамике акций.

Я считаю, что у сектора больше потенциала вырасти, нежели упасть. По крайней мере сейчас. Коррекции, несомненно, будут из-за фиксации прибыли или коррекции в золоте, например.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций