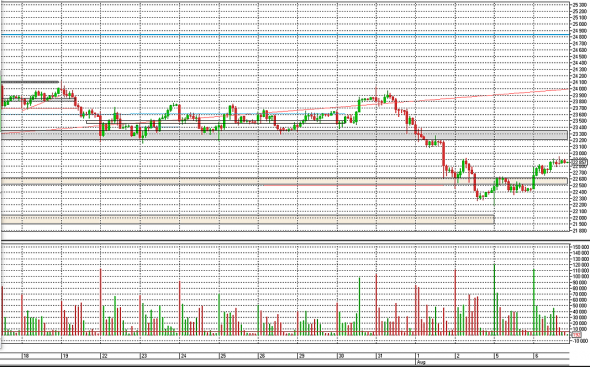

сигнал в лонг, отскок от 224.60 на ближайшее и ракета

ShtrenD, До куда долетит, по Вашему мнению?

| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 368,4 млрд |

| Опер.доход | 3 591,0 млрд |

| Прибыль | 1 584,2 млрд |

| Дивиденд ао | 33,3 |

| Дивиденд ап | 33,3 |

| P/E | 4,0 |

| P/B | 1,0 |

| ЧПМ | 6,0% |

| Див.доход ао | 11,8% |

| Див.доход ап | 11,8% |

| Сбербанк Календарь Акционеров | |

| 27/02 SBER: МСФО за 12 мес 2024 года | |

| Прошедшие события Добавить событие | |

Давно не писал тут. Веду свой тихий бложик на другом сайте. Буду сюда закидывать посты иногда.

Хочу сформулировать, почему я покупаю СберПреф.

ЧП Сбера за 2018 — 831млрд. ЧП Сбера LTM — 881млрд — это по итогам после первого полугодия. Экстраполируем рост на следующее полугодие — тупо, без ускорения — плюс 50 ярдов — получаем консервативную оценку прибыли 2019 — 930млрд. Это плюс 12% ЧП.

Суммарная див. выплата в 2018 году — 361млрд. Пэйаут Сбера в 2018 году — 43%. Заявлено желание выйти на 50%. Будем ультраконсервативны — допустим, они заплатят в 2019 году не 50, а 45% ЧП. Получим суммарную выплату 418 млрд. Рост дивов — 16% и ультраконсервативные дивиденды на преф — 18.5 рублей.

В этом году преф отсёкся на доходности 7.27%. Если он отсечётся на таком уровне в следующем году — преф будет стоить 255 рублей. То есть, ультраконсервативная оценка даёт 28% профита за год.

Но реально банк может выйти на пэйаут 50% уже в следующем году. Реально до следующего лета ЦБ может трижды снизить ставку и это сделает дивидендные бумаги более привлекательными. Реально Сбер может выйти на прибыль 1 триллион в 2019 году. Всё это может повысить апсайд.

Теперь — почему я беру Преф, а не обычку.

Я долгосрочник. Я беру бумаги надолго. Сейчас, когда банк активно растёт обычка может иметь больший апсайд по цене за счёт большей волатильности. Но на долгосрок я считаю преф выгоднее, по причине значительно большей див.доходности и по той причине, что по мере снижения темпов роста банка именно див.доходность будет играть большую роль, что может переоценить преф и сократить спред между префом и обычкой. На горизонте нескольких лет мне это видится более интересной идеей. Если же ждать именно переоценки под следующие дивы — обычка даст больший рост.

Ну и надо добавить — почему я не захожу на всю котлету. Потому что в прошлом году апсайд тоже был понятен, а бумаги полгода мариновались на лоях. Можем и в этом году ниже сходить надолго.

Привет народ. как торговля?

Сергей, привет! Лес пилим, щепки летят, как обычно в общем. Где шатался, отпуск?

Geist, со стороны наблюдал. В сбере теперь вообще делать нечего полная неопределенность. Пока караулю энел, тоже никак упасть не может. А больше на бирже делать нечего. кто-то уже вырос а кто-то еще не упал или недорос.

Сергей, Если не секрет, где караулишь?

Gorik, пока жду пробоя 0,882. а там по-немногу закупаться начну. не пробьют и закупаться не буду.

Сергей, Понял, но ведь пробоя может и не быть, я по тихонько уже набираю до этой стоимости.

Ключевые факты июля:

Привет народ. как торговля?

Сергей, привет! Лес пилим, щепки летят, как обычно в общем. Где шатался, отпуск?

Geist, со стороны наблюдал. В сбере теперь вообще делать нечего полная неопределенность. Пока караулю энел, тоже никак упасть не может. А больше на бирже делать нечего. кто-то уже вырос а кто-то еще не упал или недорос.

Сергей, Если не секрет, где караулишь?

Gorik, пока жду пробоя 0,882. а там по-немногу закупаться начну. не пробьют и закупаться не буду.

Ну вот и в низ.

korvalol-72, почему

Дмитрий Вебсмит,

Мой план 216, я ждал коррекции, сейчас на часовом графике нарисовали пинбар, плюс увеличилось число медведей, и работаю я по фъючу, смотрю только график акции и стакан, там более информативно.

korvalol-72, лови волну

ShtrenD, не ужели ты не видишь клина? Даже если это вдт, а не кдт, откат на 223 будет

Denisken, дай картинку, что за клин?

Ну вот и в низ.

korvalol-72, почему

Дмитрий Вебсмит,

Мой план 216, я ждал коррекции, сейчас на часовом графике нарисовали пинбар, плюс увеличилось число медведей, и работаю я по фъючу, смотрю только график акции и стакан, там более информативно.

korvalol-72, лови волну

ShtrenD, не ужели ты не видишь клина? Даже если это вдт, а не кдт, откат на 223 будет

Ну вот и в низ.

korvalol-72, почему

Дмитрий Вебсмит,

Мой план 216, я ждал коррекции, сейчас на часовом графике нарисовали пинбар, плюс увеличилось число медведей, и работаю я по фъючу, смотрю только график акции и стакан, там более информативно.

korvalol-72, лови волну

Ну вот и в низ.

korvalol-72, почему

Дмитрий Вебсмит,

Мой план 216, я ждал коррекции, сейчас на часовом графике нарисовали пинбар, плюс увеличилось число медведей, и работаю я по фъючу, смотрю только график акции и стакан, там более информативно.

korvalol-72, лови волну

Сбербанку нужны руководители направлений по искусственному интеллекту в медицине и ДНК-тестам в команду SberHealth. Объявление о вакансиях на своей странице в социальной сети Facebook разметил управляющий директор дирекции по развитию экосистемы Сбербанка Антон Собе-Панек.

Также требуются руководители таких направлений, как медицинские информационные системы, телемедицина, продажа медицинских товаров и услуг онлайн, информационный портал и личный кабинет «Мое здоровье».

пресс-служба банка:

«В настоящее время Сбербанк представлен в индустрии здравоохранения своим проектом DocDoc.ru. Информация о новых продуктах и сервисах станет доступной при их запуске»

Привет народ. как торговля?

Сергей, привет! Лес пилим, щепки летят, как обычно в общем. Где шатался, отпуск?

Geist, со стороны наблюдал. В сбере теперь вообще делать нечего полная неопределенность. Пока караулю энел, тоже никак упасть не может. А больше на бирже делать нечего. кто-то уже вырос а кто-то еще не упал или недорос.

Сергей, Если не секрет, где караулишь?

Ну вот и в низ.

korvalol-72, почему

Ну вот и в низ.

korvalol-72, почему

Дмитрий Вебсмит, пора

Denisken, ну тогда все ясно

Дмитрий Вебсмит, ну потому-что диагональ дорисовали, у меня это С в 4. 5ка будет усеченкой, слишком глубоко не провалимся. Скорее всего оформим двойное дно и снова на север, на перехай

Привет народ. как торговля?

Сергей, привет! Лес пилим, щепки летят, как обычно в общем. Где шатался, отпуск?

Geist, со стороны наблюдал. В сбере теперь вообще делать нечего полная неопределенность. Пока караулю энел, тоже никак упасть не может. А больше на бирже делать нечего. кто-то уже вырос а кто-то еще не упал или недорос.

Сергей, Если не секрет, где караулишь?