Анализ акций ВСПМО-АВИСМА

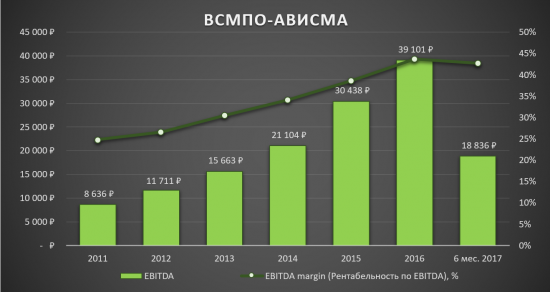

Первоначально статья была написана в декабре 2015 года, с тех пор мало что изменилось по существу рассматриваемых вопросов — разве только цифры в бухгалтерской отчетности, да и те в лучшую сторону. Хотя первое полугодие 2017 года — не самое лучшее у АВИСМы.

----------------------------

Инвестиционная привлекательность:

(очень хорошая)

(очень хорошая)

1) Есть ли у компании опознаваемая потребительская монополия или фирменный продукт/услуга и бренд? Или это компания сырьевого типа?

Монополистом на рынке титана ВСМПО-АВИСМА не является, хотя доля на этом рынке немаленькая: в авиакосмическом секторе — 30% мирового рынка, на мировом рынке промышленного титана — 25%. Конкурентов у нее достаточно на мировом рынке, чуть лучше ситуация с конкуренцией обстоит в России — производителей титана как таковых не замечено, какие-то объемы титана производятся, но конкуренции не составляют.

Нельзя сказать, что компания сырьевого типа — компания изготавливает изделия из титана.

Отвечая на вопрос: результат не убедительный, здесь компании похвастаться нечем. Минус.

2) Я понимаю, как компания зарабатывает деньги? Прибыли компании устойчивы и имеют тенденцию к росту?

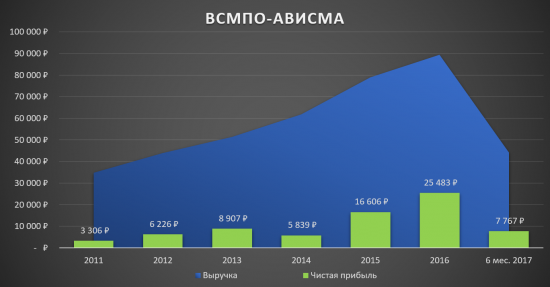

Выручка компании формируется за счет продажи изделий из титана: в основном детали для самолетов. Если верить ежеквартальным отчетам ВСПО-АВИСМА, то рынок производства самолетов расширяется, соответственно спрос на продукцию АВИСМы будет. Среди всего прочего, компания производит стоки шасси для самолетов Boeing и Airbus. Плюс.

3) Компания консервативно финансируется? Какой уровень долга к чистой прибыли за последний отчётный год?

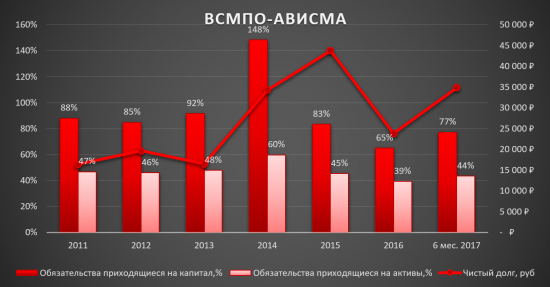

По итогам 2014 года по РСБУ у компании чистая прибыль - 4 млрд., долгов — 69 млрд. На консервативное финансирование не тянет. Минус.

4) Рентабельность собственного капитала устойчиво высока, т.е. больше 15%?

По итогам 3кв. 2015 года: чистая прибыль — 11,6 млрд., собственный капитал — 33 млрд. Получаем рентабельность собственного капитала — 35% (46% годовых). Весьма недурно. Однозначный плюс.

5) Компания удерживает прибыли или выплачивает их акционерам?

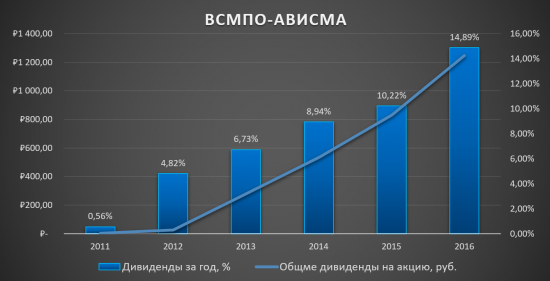

За последние 5 лет — дивиденды выплачиваются стабильно. Более того, их размер вырос весьма существенно. В импровизированной табличке ниже приводятся данные по выплатам дивидендов. Формат: год — дивиденд на акцию — доля чистой прибыли (по РСБУ)

2010 — 5,1 — 10%

2011 — 26,52 — 10%

2012 — 279 — 44%

2013 — 533 — 45%

2014 — 831 — 99,87%

Конечно не стоит ожидать, что за 2015 год тоже всю чистую прибыль пустят на дивиденды (а по факту — выплатили!), однако 45% по РСБУ — можно считать уверенным ориентиром (ну уж никак не меньше 25% чистой прибыли по РСБУ). В этом вопросе — плюс.

6) Сколько компании приходится тратить на поддержание текущих операций?

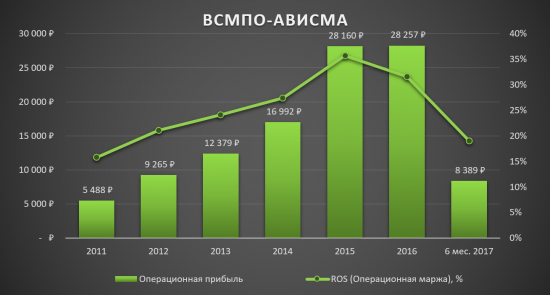

По итогам 3кв. 2015 года: выручка — 51 млрд., прибыль от продаж — 20 млрд. Чуть меньше половины выручки остается в распоряжении компании. Очень хороший результат. Поставим плюс.

7) Есть ли у компании возможность реинвестировать нераспределённую прибыль в новые проекты, в расширение бизнеса или в выкуп акций? Компания помещает капитал только в предприятия, находящиеся в круге её компетенции? Насколько хорошо менеджмент компании справляется с этим?

Такие возможности есть. В планах указывается расширение производства, чтобы расширить ассортимент продукции. Высокая маржа позволяет его расширять. У компании есть множество дочерних предприятий, судя по названию «дочек» — не все они профильные, но ничего «криминального» — количество непрофильных предприятий в общей массе дочек невелико. Можно поставить плюс.

8) Имеет ли компания возможность регулировать свои цены, нейтрализуя инфляцию?

Да, такая возможность имеется. Более того — значительная часть выручки валютная, что дает положительный эффект при девальвации рубля. Плюс.

9) Повышает ли нераспределённая прибыль рыночную стоимость компании?

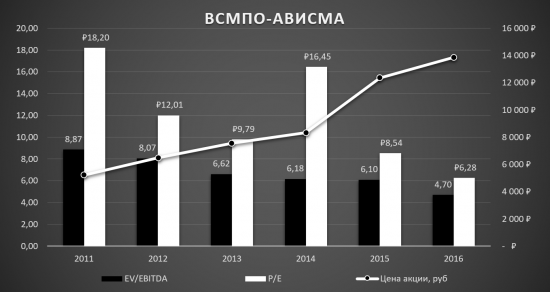

Повышает. Если посмотреть на месячный или квартальный график, то видно, что цена на акции повышается практически непрерывно. Каких-то затяжных спадов не видно. Однозначный плюс.

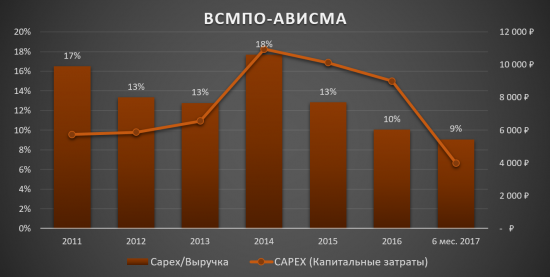

10) Требует ли предприятие крупных капиталовложений для поддержания и постоянного обновления средств производства?

Расширение такого производства как у ВСМПО может вылиться в копеечку — как минимум потребуется новое оборудование. Хорошей стороной является то, что обновлять его нужно не часто. Можно поставить плюс.

Резюме: 8 звезд. Хорошая инвестиция! Картину омрачает лишь то, что компания не является монополистом на рынке титановой продукции и чрезмерная закредитованность компании (даже есть просроченная задолженность). Хотя при такой рентабельности производства которая есть сейчас — задолженность не должна представлять проблемы в долгосрочной перспективе. Отсутствие монополии — тоже минус весьма условный, ведь доля ВСМПО-АВИСМА на рынке титана весьма не маленькая.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций