14 августа 2014, 16:07

Инвестирование в облигации

Инвестирование в облигации советую начинать с госбумаг и евробондов. На трежерис (казначейские облигации США) можно посмотреть особенно внимательно, хотя на американском рынке полно альтернатив. Ключевым параметрам торговли бондами сейчас научу.

Рынок облигаций бывает внутренним и международным. Облигации внутреннего займа в России — это, прежде всего, облигации федерального займа (ОФЗ). На них есть фьючерсы. Хорошо, что именно федеральный займ, а не региональный, у нас ликвиден.

Помимо государственных ценных бумаг, остальные долговые продукты на внутреннем рынке — это всё же экзотика. Тем не менее крупные инвестбанки и мелкие инвестфонды в последнее время всё чаще склоняют своих клиентов к игре на долгах.

На внутреннем долговом рынке могут размещаться и иностранные компании. Такая практика распространена в мировых финансовых центрах, включая США и Великобритания.

Евробонды – это облигации на внешнем рынке, с долларовым эквивалентом. Этот рынок заимствований намного более ликвиден, чем внутренний. Андеррайтингом еврооблигаций занимаются международные синдикаты. Долги предлагаются инвесторам в нескольких странах одновременно. Евробонды выпускаются вне юрисдикции отдельной страны и не регистрируются.

Госбумаги размещаются обычно на регулярном или нерегулярном аукционе по разным ценам или одной цене. При размещении по одной цене обычно выбирается котировка, соответствующая самой высокой доходности, предложенной на аукционе. Помимо первичной эмиссии долги также могут размещать путём распределения допэмиссии среди инвестбанков, и даже без аукциона, по мере появления спроса.

Рынок считает безрисковыми облигации США. Риск облигаций обычно смотрится по рейтингам, которые бывают для бондов в отечественной или иностранной валюте. Позитивный эффект от трежерис для кошелька инвестора измеряется всегда разницей между ценой покупки и стоимостью к погашению (номиналом). И никаких дополнительных процентов по купонам, ведь бумаги и так продаются ниже номинала…

Ожидая погашения, можно потерять на трежерис только при высокой инфляции. От неё защищают специальные трежеря TIPS, которые оберегают вкладчиков от инфляции. У них фиксированный купон по определяемой на аукционе «реальной» ставке. Реальной ставка называется потому, что её получают сверх инфляции.

Посмотрим как считают стоимость типсов. Вексель номиналом 100 тысяч долларов при «реальной» ставке купона 5% в год и инфляции 5% в год через полгода платит купон, равный (1+инфляция, поделённая на два)*100*ставку купона 5%, поделённой на два. Через следующие полгода при снижении инфляции до 3%, платится купон, равный 100 тысяч долларов, скорректированные на инфляцию за предыдущий период, умножить на половину «реальной ставки», и на уровень инфляции за текущий период (3% поделить на 2).

Ещё бывают STRIPS — синтетические трежеря с нулевым купоном (минфин не выпускает с нулевым) либо без основной суммы, а только с процентом по погашении и, поэтому, с негативным денежным потоком. Налоги ведь всё равно платятся, даже на нереализованный процентный доход.

При определении ставок трежерей с нулевым купоном для несуществующих сроков погашения применяется бутстреппинг. Так называется интерполяция при получении кривых доходностей трежерей.

Помимо США, в мире есть много финансовых центров. Мировой рынок суверенных долговых обязательств, от надёжных бумаг к мусорным, выглядит так. Помимо трежерей, бывают ещё немецкие бунды и боблы, английские гилты, французские OAT и BTAN, итальянские BTP, ССТ, СТZ, CTO, похожий на американский рынок гособлигаций Канады, защищённые от инфляции и нет австралийские бонды, среднесрочные и долгосрочные купонные и бескупонные облигации Японии, бумаги на просроченный процент и просроченную основную сумму по долгам развивающихся стран (Brady bonds).

Многие долги до сих пор привязаны к индикативу. Для хеджирования денежных потоков от облигаций, привязанных к индикативу, используют свопы. Производная от ставки трежерис ставка свопа = ставка казначейской бумаги плюс спрэд свопа. От плавания ставки-индикатива обычно страхуются подбором свопа, за который платят ставку чуть выше текущей плавающей индикативной, но ниже ставки доходности актива.

Ещё одна альтернатива — квазигосударственные облигации, например, немецкого бундесбана или бундеспоста, экспортно-импортного банка США, американских ипотечных ассоциаций, управления электрификации американского села, банка телефонизации села, управления по мелкому бизнесу, столичного транспортного управления США. Также сюда относятся частные американские ассоциации, которые решают госзадачи. Например, облигации федеральной системы ипотечного кредитования и ассоциации по маркетингу студенческих займов, системы кредитования фермеров, ипотечного кредитования сельского хозяйства.

Можно инвестировать в депозитные сертификаты (CD), почти то же, что депозиты, только бумага. Долларовые сертификаты, выпущенные за пределами США, называются евродолларовыми. Кредитный риск по CD существует на сумму, превышающую застрахованную (в США это 100 тысяч долларов).

Также хорошая вещь — срочная тратта на предъявителя, акцептованная банком. Здесь есть кредитный риск, но нет риска не продать бумагу.

В качестве надёжного вложения денег часто рекомендуют жилищные кредиты.

В качестве надёжного вложения денег часто рекомендуют жилищные кредиты.

Можно ли вкладывать деньги в ипотеку? Мне кажется, это почти вечный убыток. Каждый месяц выплачивать одну двенадцатую фиксированной ставки плюс небольшую часть основной суммы. Процент считается с общего долга, который первые 100 месяцев уменьшается совсем незначительно. Платёж по ипотеке = сумма ипотеки * месячную ставку * (1+месячная ставка)^число месяцев ипотечного займа — и всё это делить на (1+месячная ставка)^число месяцев и минус один).

Часть ставки ипотеки уходит на её обслуживание.

Как помимо Эппл есть ещё penny stocks, так и кроме федеральных облигаций США есть муниципальные (munies). Некоторые из них облагаются налогом, другие — нет.

Облигации муниципальные, вовсе не без рисковые, как показывает, скажем, банкротство Детройта. Долги городов обеспечиваются либо налоговыми поступлениями, либо доходом по определённой статье. Налоги, которыми обеспечиваются мунисы, бывают на недвижимость, на продажи, на прибыль.

Перед покупкой смотрим оферту. Мунисы лучше брать с неограниченным правом кредитора требовать повышения налогов. Но есть и долги с ограниченным правом, в пределах определённых ставок. Надёжнее покупать выпуски, дефицит средств на выплату которых обязаны покрывать штаты (moral obligation), либо гарантированные квазигосударственными организациями штатов и федерального центра (перепорученные — enhancement bonds). От подобного расширения гарантий бонды иногда тоже страдают втихушку, так как при понижении рейтинга штата падает рейтинг и бонда. Но чаще всё же снижается рейтинг муниципалитетов, чем штатов. Кстати, инвестиция в них несёт полезную общественную нагрузку. Как правило, это бонды на поддержку школьной системы, и гарантируются они фондами поддержки школьного обучения.

Облигации под проект (revenue bonds) обеспечиваются выручкой с проекта или отдельными потоками поступлений от налогов и доходов, которые раньше были частью другого фонда. По некоторым бондам бывает страховка. По другим — гарантии федерального правительства (как правило, гарантируются через пул ценных бумаг, денежный поток от которых равен потоку по облигациям — prerefunded bonds). В любом случае, лучше быть кредитором, старшим по субординации, они получают деньги первыми (absolute priority). И всё же, даже младшие кредиторы обычно получают около 38% в случае дефолта. В целом, дефолт бывает у 2,15%-2,4% долгов корпоратов, вероятность невысокая.

Преимущество корпоративного сектора в том, что он прозрачнее, и в случае чего найти концы легче, чем если дефолтнут США в целом или Детройт в частности.

Корпорациям запрещено попирать права существующих кредиторов для обеспечения новых займов (negative pledge).

Корпоративные долговые ценные бумаги в США бывают обеспеченные личной или на юрлица собственностью под ипотекой или финансовыми активами, необеспеченные (debenture), гарантированные (enhanced) третьей стороной или банковской гарантией, торговые (необеспеченные краткосрочные), с неприятной для инвестора возможностью досрочного погашения (callable).

Размещение долгов проходит при посредстве инвестбанка. Иногда выпуск выкупается полностью (bought deal). Вероятность выкупа облигаций при низкой доходности рынка повышает их цену. Среднесрочные векселя (MTN) имеют плавающие параметры выпуска, поскольку сам выпуск допечатывают и распространяют через банкиров или брокеров-дилеров со ставками, определяемыми на ежедневной основе. Векселя часто бывают с плавающей ставкой, привязанной к индексу. Кроме того встречаются структурированные бумаги — это продажа среднесрочного векселя плюс позиция по производным, обеспечивающая купон с необходимыми характеристиками. У некоторых векселей срок погашения меняется в соответствии со ставкой, к которой они привязаны (IAN).

Когда облигации сгружают в фонды, которые выпускают бумаги с более высоким рейтингом, это ещё называется инструментом под особые цели (SPV). На активы в таких SPV требования кредиторов не предъявляются, а стоимость пула объясняется не рейтингами эмитентов, а его общим кредитным качеством.

Бывают обязательства, обеспеченные разным долгом: США, развивающихся стран, корпоративными бумагами, долгом компаний в состоянии банкротства, чрезвычайными займами, кредитами банков, ценными бумагами с обеспечением в виде активов,… Всё это CDO.

Когда личные ипотеки сгружают в пулы (так можно застроваться от рисков, связанных с досрочной выплатой, prepayment, которые возрастают при снижении ставок), под залог которых выпускают ценные бумаги, это те самые СМО (обеспеченные ипотекой облигации), из-за которых разразился кризис 2008 года.

Если CDO обеспечено бондами, это CBO, а если банковскими кредитами, то CLO. Арбитраж с CDO вызывается стремлением нажиться на разнице между стоимостью заимствований через CDO и доходностью пула активов в основе CDO.

В бумаге, обеспеченной пулом ипотек, вида mortgage passthrough, денежный поток распределяется пропорционально между всеми держателями. В СМО установлены правила распределения процентов и основной суммы по разным траншам, которые перераспределяют риск между разными траншами.

Прямая зависимость доходности от срока погашения даёт нормальную кривую доходности (upward sloping). Это нормальная форма теории чистых ожиданий (pure expectations). В эту же сторону склоняется и теория предпочтения ликвидности (liquidity preference). С её точки зрения, увеличение срока погашения облигаций приводит к повышению рисков, связанных с изменчивостью цен.

Теория сегментации рынка предлагает забить на формы кривых под предлогом, что помимо жаждущих доходности спекулей на рынке есть управляющие, подбирающие портфель под сроки своих обязательств. У коммерческих банков портфель обязательств короче, поэтому они не будут гнаться за пенсионными фондами.

Спрэды между облигациями бывают абсолютными, относительными и процентной разницей. На спрэды влияют относительные кредитные риски разных выпусков, наличие опционов, ликвидность выпуска, налогообложение процентов.

Торгуемые выпуски имеют доходности ещё ниже неторгуемых и ниже негосударственных.

По правилу SEC 144А, торговать облигациями можно совершенно свободно. Главное в оценке бондов — вероятность дефолта. Также требования к капиталу банка. Кроме того, начиная торговать облигациями, надо изучить систему рейтингов.

Облигации торгуются по системе дилер-клиент (один дилеров или много) или электронно (постоянно или аукционами).

Оценка долгов состоит из трёх шагов: 1) оценить ожидаемый денежный поток, 2) определить стоимость денег, 3) дисконтировать поток по ставке.

Стоимость аннуитета, грязной цены, включающей накопленный процент = (1- 1/(1+i)^число периодов)*сумма аннуитета/i.

Для бонда между купонами меряют, сколько периодов осталось до следующего купона (w), делением числа дней до купона на дни между купонами. Потом ожидаемый поток через t периодов дисконтируется по ставке (1+i)^(t-1+w). Это называется Street Method.

При реинвестировании используют сложный процент. Накопленный процент равен купону * (1-w). Также его можно считать как годовой купон на два*дни накопленного процента/дни между купонами. А чистая цена равна грязной минус накопленный процент. Облигации с нулевым купоном имеют только один поток.

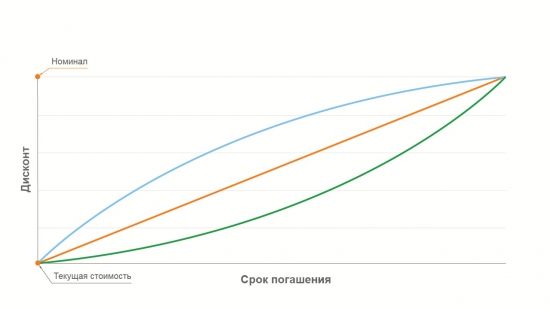

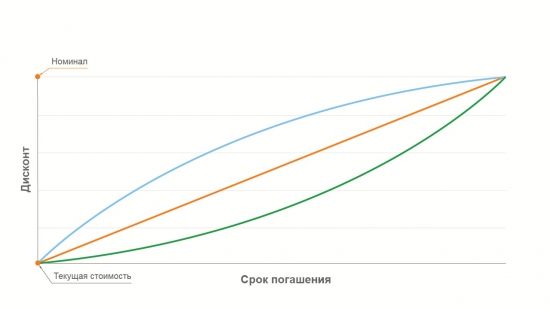

Теперь немного подробнее о математике. Доходность складывается из купонного процента, роста капитальной стоимости и дохода от реинвестирования процента. У кривой доходности есть выпуклость, вогнутость, и она может переезжать с места на место.

Текущая доходность равна купон к текущей цене. Доходность к погашению = ставка, при которой денежные потоки равны рыночной цене плюс накопленный процент. (Это ставка внутренней доходности). При подсчёте эквивалентной доходности облигаций полугодовая доходность удваивается. Доходность по трежерям считается как (1-рыночная цена к цене погашения)*360/число дней между сделкой и погашением.

При подсчёте доходности облигации необходимо делать поправку на дюрацию и выпуклость.

Дюрация (кстати, она может позитивной и негативной) напрямую связана с ценой облигации при изменении процентной ставки на 100 пунктов. Изменение цены облигации равно минус дюрация * изменение доходности за изменение цены * 100. Дюрация равна (цена V- при снижении доходности минус цена V+ при росте доходности) / (2 * первоначальная цена Vo * изменение первоначальной цены).

Есть ещё модифицированная дюрация. Но она не подходит для облигаций с высокими ставками и правом выкупа, так как не сможет учесть изменение денежных потоков при изменении ставок. Лучше смотреть на эффективную, фактическую дюрацию.

У облигаций с низкими ставками выпуклость кривой позитивная, и наоборот (если речь идёт не о бондах с правом выкупа). Позитивная выпуклость — это когда доходность облигации тяготеет к началу координат. Негативная выпуклость означает, что цена облигации будет слабее расти, чем падать, при крупном изменении ставок. Поправка на выпуклость = 100* изменение доходности, для которого ищется изменение цены * (V+ + V- — 2Vo)/(2Vo*квадрат того же изменения доходности).

***

Инвестирование в облигации – это прежде всего доходность, дюрация и вероятность дефолта, выбор комфортного уровня риска. Но не следует думать, что без математики можно обойтись. Буквально на каждом шагу Вас подстерегают интересные случаи, которые заставят по новому взглянуть на перспективы бондов. Если помимо всего, что здесь написано, Вы знаете ещё ставку форвардов и yield to call, всё у Вас получится.

В чём отличие госбумаг и евробондов?

Рынок облигаций бывает внутренним и международным. Облигации внутреннего займа в России — это, прежде всего, облигации федерального займа (ОФЗ). На них есть фьючерсы. Хорошо, что именно федеральный займ, а не региональный, у нас ликвиден.

Помимо государственных ценных бумаг, остальные долговые продукты на внутреннем рынке — это всё же экзотика. Тем не менее крупные инвестбанки и мелкие инвестфонды в последнее время всё чаще склоняют своих клиентов к игре на долгах.

На внутреннем долговом рынке могут размещаться и иностранные компании. Такая практика распространена в мировых финансовых центрах, включая США и Великобритания.

Евробонды – это облигации на внешнем рынке, с долларовым эквивалентом. Этот рынок заимствований намного более ликвиден, чем внутренний. Андеррайтингом еврооблигаций занимаются международные синдикаты. Долги предлагаются инвесторам в нескольких странах одновременно. Евробонды выпускаются вне юрисдикции отдельной страны и не регистрируются.

Подводные камни государственных облигаций

Госбумаги размещаются обычно на регулярном или нерегулярном аукционе по разным ценам или одной цене. При размещении по одной цене обычно выбирается котировка, соответствующая самой высокой доходности, предложенной на аукционе. Помимо первичной эмиссии долги также могут размещать путём распределения допэмиссии среди инвестбанков, и даже без аукциона, по мере появления спроса.

Рынок считает безрисковыми облигации США. Риск облигаций обычно смотрится по рейтингам, которые бывают для бондов в отечественной или иностранной валюте. Позитивный эффект от трежерис для кошелька инвестора измеряется всегда разницей между ценой покупки и стоимостью к погашению (номиналом). И никаких дополнительных процентов по купонам, ведь бумаги и так продаются ниже номинала…

Ожидая погашения, можно потерять на трежерис только при высокой инфляции. От неё защищают специальные трежеря TIPS, которые оберегают вкладчиков от инфляции. У них фиксированный купон по определяемой на аукционе «реальной» ставке. Реальной ставка называется потому, что её получают сверх инфляции.

Посмотрим как считают стоимость типсов. Вексель номиналом 100 тысяч долларов при «реальной» ставке купона 5% в год и инфляции 5% в год через полгода платит купон, равный (1+инфляция, поделённая на два)*100*ставку купона 5%, поделённой на два. Через следующие полгода при снижении инфляции до 3%, платится купон, равный 100 тысяч долларов, скорректированные на инфляцию за предыдущий период, умножить на половину «реальной ставки», и на уровень инфляции за текущий период (3% поделить на 2).

Ещё бывают STRIPS — синтетические трежеря с нулевым купоном (минфин не выпускает с нулевым) либо без основной суммы, а только с процентом по погашении и, поэтому, с негативным денежным потоком. Налоги ведь всё равно платятся, даже на нереализованный процентный доход.

При определении ставок трежерей с нулевым купоном для несуществующих сроков погашения применяется бутстреппинг. Так называется интерполяция при получении кривых доходностей трежерей.

Альтернатива американскому госдолгу — вложить в ипотеку?

Помимо США, в мире есть много финансовых центров. Мировой рынок суверенных долговых обязательств, от надёжных бумаг к мусорным, выглядит так. Помимо трежерей, бывают ещё немецкие бунды и боблы, английские гилты, французские OAT и BTAN, итальянские BTP, ССТ, СТZ, CTO, похожий на американский рынок гособлигаций Канады, защищённые от инфляции и нет австралийские бонды, среднесрочные и долгосрочные купонные и бескупонные облигации Японии, бумаги на просроченный процент и просроченную основную сумму по долгам развивающихся стран (Brady bonds).

Многие долги до сих пор привязаны к индикативу. Для хеджирования денежных потоков от облигаций, привязанных к индикативу, используют свопы. Производная от ставки трежерис ставка свопа = ставка казначейской бумаги плюс спрэд свопа. От плавания ставки-индикатива обычно страхуются подбором свопа, за который платят ставку чуть выше текущей плавающей индикативной, но ниже ставки доходности актива.

Ещё одна альтернатива — квазигосударственные облигации, например, немецкого бундесбана или бундеспоста, экспортно-импортного банка США, американских ипотечных ассоциаций, управления электрификации американского села, банка телефонизации села, управления по мелкому бизнесу, столичного транспортного управления США. Также сюда относятся частные американские ассоциации, которые решают госзадачи. Например, облигации федеральной системы ипотечного кредитования и ассоциации по маркетингу студенческих займов, системы кредитования фермеров, ипотечного кредитования сельского хозяйства.

Можно инвестировать в депозитные сертификаты (CD), почти то же, что депозиты, только бумага. Долларовые сертификаты, выпущенные за пределами США, называются евродолларовыми. Кредитный риск по CD существует на сумму, превышающую застрахованную (в США это 100 тысяч долларов).

Также хорошая вещь — срочная тратта на предъявителя, акцептованная банком. Здесь есть кредитный риск, но нет риска не продать бумагу.

В качестве надёжного вложения денег часто рекомендуют жилищные кредиты.

В качестве надёжного вложения денег часто рекомендуют жилищные кредиты.Можно ли вкладывать деньги в ипотеку? Мне кажется, это почти вечный убыток. Каждый месяц выплачивать одну двенадцатую фиксированной ставки плюс небольшую часть основной суммы. Процент считается с общего долга, который первые 100 месяцев уменьшается совсем незначительно. Платёж по ипотеке = сумма ипотеки * месячную ставку * (1+месячная ставка)^число месяцев ипотечного займа — и всё это делить на (1+месячная ставка)^число месяцев и минус один).

Часть ставки ипотеки уходит на её обслуживание.

Мунисы или penny stocks?

Как помимо Эппл есть ещё penny stocks, так и кроме федеральных облигаций США есть муниципальные (munies). Некоторые из них облагаются налогом, другие — нет.

Облигации муниципальные, вовсе не без рисковые, как показывает, скажем, банкротство Детройта. Долги городов обеспечиваются либо налоговыми поступлениями, либо доходом по определённой статье. Налоги, которыми обеспечиваются мунисы, бывают на недвижимость, на продажи, на прибыль.

Перед покупкой смотрим оферту. Мунисы лучше брать с неограниченным правом кредитора требовать повышения налогов. Но есть и долги с ограниченным правом, в пределах определённых ставок. Надёжнее покупать выпуски, дефицит средств на выплату которых обязаны покрывать штаты (moral obligation), либо гарантированные квазигосударственными организациями штатов и федерального центра (перепорученные — enhancement bonds). От подобного расширения гарантий бонды иногда тоже страдают втихушку, так как при понижении рейтинга штата падает рейтинг и бонда. Но чаще всё же снижается рейтинг муниципалитетов, чем штатов. Кстати, инвестиция в них несёт полезную общественную нагрузку. Как правило, это бонды на поддержку школьной системы, и гарантируются они фондами поддержки школьного обучения.

Облигации под проект (revenue bonds) обеспечиваются выручкой с проекта или отдельными потоками поступлений от налогов и доходов, которые раньше были частью другого фонда. По некоторым бондам бывает страховка. По другим — гарантии федерального правительства (как правило, гарантируются через пул ценных бумаг, денежный поток от которых равен потоку по облигациям — prerefunded bonds). В любом случае, лучше быть кредитором, старшим по субординации, они получают деньги первыми (absolute priority). И всё же, даже младшие кредиторы обычно получают около 38% в случае дефолта. В целом, дефолт бывает у 2,15%-2,4% долгов корпоратов, вероятность невысокая.

Корпораты

Преимущество корпоративного сектора в том, что он прозрачнее, и в случае чего найти концы легче, чем если дефолтнут США в целом или Детройт в частности.

Корпорациям запрещено попирать права существующих кредиторов для обеспечения новых займов (negative pledge).

Корпоративные долговые ценные бумаги в США бывают обеспеченные личной или на юрлица собственностью под ипотекой или финансовыми активами, необеспеченные (debenture), гарантированные (enhanced) третьей стороной или банковской гарантией, торговые (необеспеченные краткосрочные), с неприятной для инвестора возможностью досрочного погашения (callable).

Размещение долгов проходит при посредстве инвестбанка. Иногда выпуск выкупается полностью (bought deal). Вероятность выкупа облигаций при низкой доходности рынка повышает их цену. Среднесрочные векселя (MTN) имеют плавающие параметры выпуска, поскольку сам выпуск допечатывают и распространяют через банкиров или брокеров-дилеров со ставками, определяемыми на ежедневной основе. Векселя часто бывают с плавающей ставкой, привязанной к индексу. Кроме того встречаются структурированные бумаги — это продажа среднесрочного векселя плюс позиция по производным, обеспечивающая купон с необходимыми характеристиками. У некоторых векселей срок погашения меняется в соответствии со ставкой, к которой они привязаны (IAN).

Когда облигации сгружают в фонды, которые выпускают бумаги с более высоким рейтингом, это ещё называется инструментом под особые цели (SPV). На активы в таких SPV требования кредиторов не предъявляются, а стоимость пула объясняется не рейтингами эмитентов, а его общим кредитным качеством.

Аналоги ипотечных ценных бумаг: отличие CDO от CVO, CBO и CMO

Бывают обязательства, обеспеченные разным долгом: США, развивающихся стран, корпоративными бумагами, долгом компаний в состоянии банкротства, чрезвычайными займами, кредитами банков, ценными бумагами с обеспечением в виде активов,… Всё это CDO.

Когда личные ипотеки сгружают в пулы (так можно застроваться от рисков, связанных с досрочной выплатой, prepayment, которые возрастают при снижении ставок), под залог которых выпускают ценные бумаги, это те самые СМО (обеспеченные ипотекой облигации), из-за которых разразился кризис 2008 года.

Если CDO обеспечено бондами, это CBO, а если банковскими кредитами, то CLO. Арбитраж с CDO вызывается стремлением нажиться на разнице между стоимостью заимствований через CDO и доходностью пула активов в основе CDO.

В бумаге, обеспеченной пулом ипотек, вида mortgage passthrough, денежный поток распределяется пропорционально между всеми держателями. В СМО установлены правила распределения процентов и основной суммы по разным траншам, которые перераспределяют риск между разными траншами.

Кривая доходности и другие параметры облигаций

Прямая зависимость доходности от срока погашения даёт нормальную кривую доходности (upward sloping). Это нормальная форма теории чистых ожиданий (pure expectations). В эту же сторону склоняется и теория предпочтения ликвидности (liquidity preference). С её точки зрения, увеличение срока погашения облигаций приводит к повышению рисков, связанных с изменчивостью цен.

Теория сегментации рынка предлагает забить на формы кривых под предлогом, что помимо жаждущих доходности спекулей на рынке есть управляющие, подбирающие портфель под сроки своих обязательств. У коммерческих банков портфель обязательств короче, поэтому они не будут гнаться за пенсионными фондами.

Спрэды между облигациями бывают абсолютными, относительными и процентной разницей. На спрэды влияют относительные кредитные риски разных выпусков, наличие опционов, ликвидность выпуска, налогообложение процентов.

Торгуемые выпуски имеют доходности ещё ниже неторгуемых и ниже негосударственных.

Как торговать облигациями?

По правилу SEC 144А, торговать облигациями можно совершенно свободно. Главное в оценке бондов — вероятность дефолта. Также требования к капиталу банка. Кроме того, начиная торговать облигациями, надо изучить систему рейтингов.

Облигации торгуются по системе дилер-клиент (один дилеров или много) или электронно (постоянно или аукционами).

Оценка долгов состоит из трёх шагов: 1) оценить ожидаемый денежный поток, 2) определить стоимость денег, 3) дисконтировать поток по ставке.

Стоимость аннуитета, грязной цены, включающей накопленный процент = (1- 1/(1+i)^число периодов)*сумма аннуитета/i.

Для бонда между купонами меряют, сколько периодов осталось до следующего купона (w), делением числа дней до купона на дни между купонами. Потом ожидаемый поток через t периодов дисконтируется по ставке (1+i)^(t-1+w). Это называется Street Method.

При реинвестировании используют сложный процент. Накопленный процент равен купону * (1-w). Также его можно считать как годовой купон на два*дни накопленного процента/дни между купонами. А чистая цена равна грязной минус накопленный процент. Облигации с нулевым купоном имеют только один поток.

Что такое доходность и дюрация?

Теперь немного подробнее о математике. Доходность складывается из купонного процента, роста капитальной стоимости и дохода от реинвестирования процента. У кривой доходности есть выпуклость, вогнутость, и она может переезжать с места на место.

Текущая доходность равна купон к текущей цене. Доходность к погашению = ставка, при которой денежные потоки равны рыночной цене плюс накопленный процент. (Это ставка внутренней доходности). При подсчёте эквивалентной доходности облигаций полугодовая доходность удваивается. Доходность по трежерям считается как (1-рыночная цена к цене погашения)*360/число дней между сделкой и погашением.

При подсчёте доходности облигации необходимо делать поправку на дюрацию и выпуклость.

Дюрация (кстати, она может позитивной и негативной) напрямую связана с ценой облигации при изменении процентной ставки на 100 пунктов. Изменение цены облигации равно минус дюрация * изменение доходности за изменение цены * 100. Дюрация равна (цена V- при снижении доходности минус цена V+ при росте доходности) / (2 * первоначальная цена Vo * изменение первоначальной цены).

Есть ещё модифицированная дюрация. Но она не подходит для облигаций с высокими ставками и правом выкупа, так как не сможет учесть изменение денежных потоков при изменении ставок. Лучше смотреть на эффективную, фактическую дюрацию.

У облигаций с низкими ставками выпуклость кривой позитивная, и наоборот (если речь идёт не о бондах с правом выкупа). Позитивная выпуклость — это когда доходность облигации тяготеет к началу координат. Негативная выпуклость означает, что цена облигации будет слабее расти, чем падать, при крупном изменении ставок. Поправка на выпуклость = 100* изменение доходности, для которого ищется изменение цены * (V+ + V- — 2Vo)/(2Vo*квадрат того же изменения доходности).

***

Инвестирование в облигации – это прежде всего доходность, дюрация и вероятность дефолта, выбор комфортного уровня риска. Но не следует думать, что без математики можно обойтись. Буквально на каждом шагу Вас подстерегают интересные случаи, которые заставят по новому взглянуть на перспективы бондов. Если помимо всего, что здесь написано, Вы знаете ещё ставку форвардов и yield to call, всё у Вас получится.

В чем замануха?

Так что пока в раздумьях, и хочется и колется… ))

Вопиющая неправда: евробонды это займы, выпущенные вне страны эмитента в валюте, не соответствующей валюте рынка, на которой была совершена эмиссия. Таким образом, евробонды могут быть и в EUR и в JPY.

Этим они отличаются от иностранных облигаций (foreign bonds), которые просто выпущены нерезидентами валютной зоны, в которой выражен номинал.