Когда форекс-брокер начинает против вас играть? «Долгосрочник» и «краткосрочник» в разрезе риск-стратегии форекс-брокера. Иллюзии форекс-скальпера.

Сразу скажу – я никогда не являлся сотрудником форекс-брокера! Но, опыт общения с сотрудниками ДЦ, опыт общения с алготрейдерами, которые анализировали качество исполнения торговых приказов, мой собственный опыт анализа сделок трейдеров на подробной тиковой истории, а так же опыт в разработках стратегий маркетмейкинга дает мне достаточно полное представление об общих принципах построения стратегий управления рисками ДЦ. Я постараюсь максимально доступно (но точно не для полных новичков на форексе), не усложняя, разъяснить некоторые моменты для форекс-трейдеров.

В комментарии к моей статье пришли некоторые трейдеры, торгующие в долгосрок и сказали, что для них это все (искусственно организованное ухудшение исполнения торговых приказов) мелочи и пыль. Они, с одной стороны, правы, но не все тут однозначно. Для раскрытия вопроса, начну с качества исполнения торговых приказов, которое тесно связан со стратегией управления рисками ДЦ. Выводить на поставщика ликвидности сделку клиента, или не выводить?

Выводить на поставщика ликвидности не выгодно т.к ДЦ теряет часть спреда ( разница между лучшими ценами поставщиков) и несет риски по качеству исполнения сделки клиента у контрагента (контрагенты не гарантируют биржевого исполнения . Они –те же ДЦ, только, крупнее).

Не выводить – выгодно, т.к ДЦ не теряет часть спреда, к тому же качество исполнения может регулировать сам ( как правило, в свою пользу), но в этом случае, ДЦ нужно будет взять на себя и риски по сделкам клиентов.

Следует понимать, что чем грамотнее ДЦ умеет хеджировать риски клиентов внутри своей торговой системы – тем лучшее качество исполнения приказов он может (теоретически) предоставить трейдеру т.к ДЦ придется меньше делиться с контрагентами прибылью . Немного подвожу к тому, что вывод на поставщика ликвидности – не есть абсолютное благо. Про нулевые спреды между поставщиками ликвидности, 100% a-book и « суперчестных» форекс-брокеров - в следующих постах.

Размер риска по сделкам клиентов каждый ДЦ рассчитывает по-своему, в зависимости от структуры и размера клиентского оборота, размера собственных средств и агрессивности стратегии риск-менеджмента. Чем больше клиентские обороты кампании, тем большие риски кампания может хеджировать внутри своей торговой системы.

Размер риска ДЦ в сделке трейдера пропорционален волатильности торгового инструмента, пропорционален объему сделки трейдера и пропорционален среднему времени удержания позиции трейдером. Разумеется, среднее время удержания позиции трейдером – величина условно-постоянная. Так же риск ДЦ обратно пропорционален (не линейно) уровню загрузки депозита трейдера. Т.е , при прочих равных, трейдер с депозитом 100*D, вошедший в позицию от N-го плеча несет ДЦ риски большие, нежели трейдер с депозитом в 1*D, вошедший от 100*N. Потому что второй уменьшает риск ДЦ приближением уровня своего СТОП-АУТа. Но, среднее время удержания позиции связано с этим параметром ( псих, влетающий в рынок с пятитысячным плечом, долго в позиции вряд ли просидит)))), усложнять не будем.

Возьмем два утрированных пограничных типа трейдера в зависимости от времени удержания позиции – суперкраткосрочника и супердолгосрочника. Для лучшего понимания рисков ДЦ в зависимости от среднего времени удержания позиции трейдером.

1. «Суперкраткосрочник» . Открывает позицию и в тот же момент ее закрывает. Какие риски несет брокер? — Ни каких. К тому же, если он открывается на быстром рынке – его сделку в сторону движения цены можно «проскользить» и заработать больше, чем стандартный спред (по мотиву моей предыдущей статьи). Есть ли необходимость выводить на контрагента такого клиента и терять спред (разницу между лучшими ценами на покупку и продажу у контрагентов) и дополнительно нести риски по качеству исполнения ордеров клиента на контрагентах? – Нет.

2. «Супердолгосрочник». Имеет очень большой депозит, открывает позицию с малым плечом и закрывает ее через очень большой промежуток времени. Какие риски несет ДЦ ?- Большие! Есть ли необходимость выводить на контрагента такого клиента? – Да.

Т.е , как правило, в среднем, долгосрочник – это трейдер, риски по сделкам которого ДЦ передает контрагенту за определенную плату, а краткосрочник – трейдер, риски по сделкам которого ДЦ готов принять на себя. Если форекс-брокеру одновременно прилетают одинаковые противоположные позиции от долгосрочника и от краткосрочника – их полный хедж — неправильное решение, ибо риски могут различаться в десятки раз (краткосрочник скоро выйдет, а риск по позиции долгосрочника останется).

Я не думаю, что блоки риск-менеджмента для основной массы ДЦ прописывают опытные биржевые опционцики, понимающие цену времени и волатильности. Сложный конкурентный риск-менеджмент, имхо, удел «древних» крупных форекс-брокеров (не спроста они стали крупными и древними). Думаю, у большинства ДЦ все проще. - Риск пропорционален размеру депозита трейдера. Грубый метод. Тут трейдеры сами сортируются, выбрав тот либо иной тип счета в зависимости от размера депозита. На всяких «супер про есеэн» счетах исполнение намного хуже, чем на разных «микро ecn» и «сдантарт ecn». На медленном рынке ничего не заметно, но когда начинается вола – трейдер получает все прелести исполнения сделок на так называемом «межбанке». И не в глубине рынка (которая форекс- трейдеру недоступна) тут дело. А кто заводит всякие «супер про есеэн» счета? В основном — долгосрочники. Заливают на депозит ощутимые для себя суммы, чтобы как-то материально прочувствовать результаты своей торговли (размер прибыли, либо убытка в единицу времени). Ведь большие плечи они обычно не берут, чтобы снизить риски попадания на СтопАут и «пересидеть» плохие дни. Скальперы же наоборот, стартуют с малых депозитов, имея желание разогнаться до больших) . Корреляция среднего времени удержания позиции и размера депозита трейдера на форексе, думаю, даже выше чем на фондовых секциях бирж.

Многие алготрейдеры, для которых «издержки торговли» — не пустой звук, замечали, что при переходе с краткосрочной торговли на долгосрок, качество исполнения торговых приказов резко падало буквально через несколько сделок. И это на тех же счетах, на фоне уменьшения «рабочего» объема сделок ради сохранения определенного уровня риска (т.е глубина рынка тут не при чем) . Отсюда предположение, что некоторые ДЦ вводят искусственно ухудшенные торговые условия (по мотивам статьи) в зависимости от величины среднего времени удержания позиции трейдером. Это ДЦ технически реализовать – ничего не стоит. В принципе, все логично — почему бы и не «дозаработать» на таких трейдерах, приняв во внимание факт того, что абсолютное большинство долгосрочников все равно на своих четырехчасовых либо дневных барах вообще ничего не заметит – хоть пять пунктов оторви у них, хоть пятьдесят. Они на такие «мелочи» и внимания не обращают и не предъявляют претензий по этому поводу. Они много прибыли не приносят ДЦ, к тому же их сделки приходится выводить на конрагентов , но « …… хоть шерсти клок».

В итоге, долгосрочник на форексе –это трейдер, имеющий очень плохие фактические торговые условия т.к он помимо того, что платит стандартный спред (+комис), несет на себе риски по качеству исполнения своих сделок на контрагентах, и вдобавок, вполне может получить искусственно ухудшенные торговые условия от своего ДЦ сверху .

Насколько сильно влияние ухудшенных торговых условий на долгосрочную стратегию? Вопрос непростой. Утверждая, что торговые издержки для него малозначительны, долгосрочник, как правило, имеет в виду отношение этих издержек к величинам его стопов, тейкпрофитов, либо других целевых ориентиров. А так полагать - неверно по своей сути! Сравнивать средние издержки в сделке правильно будет лишь с математическим ожиданием в сделке своей торговой стратегии, а эта величина с размерами стопов и тейкпрофитов, как правило, не коррелирует.

Приведу субъективный опыт. Форекс-трейдерам, торгующим вручную в долгосрок, просьба не обижаться (на нас, дураков)).

В МТ4 есть простенький тестер стратегий. Большинство алготрейдеров там тестирует стратегии от интрадея и выше. И лишь небольшая часть алготрейдеров может оценить более-менее грамотно результаты тестирования…. А тот, кто может – понимает, насколько зыбко «преимущество над рынком» и насколько серьезно отношение торговых издержек к этому преимуществу. К тому же по многим долгосрочным стратегиям вообще адекватно нельзя ничего определить из- за малого количества сделок на истории – и ни какие бэктесты не помогут. Алготрейдер может по пять «граалей» долгосрочных находить в день при визуальном просмотре графиков, тестировать их — и разочаровываться, а «ручной» долгосрочник найдет один – начнет его торговать и поймет (далеко не факт), что что-то здесь не так лет через 10. Те, кто не придает значение качеству исполнения торговых приказов, кто не смотрит на торговые издержки и не имеет четкого представления о математическом ожидании своей торговой стратегии – это, как правило, трейдеры, торгующие на форексе долгосрок вручную… Они, в основной своей массе, бывшие краткосрочники, похоронившие не один депозит и перешедшие в долгосрок на малое плечо потому что там не так очевидно тает депозит и можно на продолжительное время почувствовать себя успешным трейдером, торгуя с легким «пересиживанием» убытка, с «малорискованным» усреднением и прочими радостями, не относящимися к получения так называемого «статистического преимущества над рынком». Я на форекс-форумах вижу, какие фигурки рисуют на графиках долгосрочники и понятно, какие стратегии торгуют – все это тестировано-перетестировано сотни раз на технических форумах……..

Классический пример – человек месяц ждет момента входа в позицию, входит с маленьким плечом, ставит тейкпрофит, цена уходит против него чуть ли не на два размера тейкпрофита, возвращается через месяца 2, идет в его сторону –и он закрывает сделку по тейку в плюсе. Ну и все! Далее месяца два трейдер кайфует от этой сделки, экстраполирует свой результат в бесконечность, дает на форумах всяческие советы новичкам с позиции профи, познавшего рынок в стиле « бери адекватное плечо! Главное в трейдинге –уметь терпеть и ждать, итд итп». И ему бессмысленно объяснять, что у него риск по сделке был больше прибыли. ..

Естественно, я не исключаю ни в коем случае, что существуют ребята, которые понимают, что творят в долгосроке на форексе, а не думают, что понимают (фундаменталистов и новостных пока в расчет не беру). Вопрос о степени сложности торговли (т.н. успешной) на валютном рынке крайне непрост – он вне рамок этой статьи. Но, имхо, тот, кто начинает что-то в долгосроке понимать (хотя бы примерно определять параметр доходность/риск) спешит пополнить ряды инвесторов на фондовых рынках! Или ПАММ-счета открывает, чтобы риски на инвесторов переложить.

На смартлабе столько классных статей по инвестициям! Но, к сожалению, не все форекс-трейдеры могут легко попасть на цивилизованные фондовые рынки. ((( Трейдерам Беларуси в этом тоже не повезло.

Советы долгосрочникам.

Будущим Джорджам Соросам торговых советов я, естественно, не могу давать. Лишь советы по улучшению исполнения торговых приказов.

1) Для того, чтобы меньше отдать брокеру старайтесь входить в позицию с рынка и на медленном рынке и выходить так же. В этом случае Вас перекроют у поставщика ликвидности с минимальными для вас потерями.

2) Разбивайте вход в позицию на несколько ордеров. Как-то человек год в тренде сидел, закрыл позу в плюсе, решил вывести деньги – сделку отменили с трактовкой «нерыночная котировка». Мол, поставщик ликвидности ошибочно исполнил торговое поручение по ошибочной цене. Лучше — открывайте счета в нескольких ДЦ и распределяйте между ними вход в позицию.

3) Открывайтесь только у крупных ДЦ. У них будет лучшее исполнение торговых приказов.

Мои любимые. КРАТКОСРОЧНИКИ!

Клирингуются внутри форекс-брокера. На контрагентов выводится совокупная позиция клиентов только в том случае, если уровень риска по этой совокупной позиции будет превышать допустимый риск, установленный кампанией. В данном случае, естественно, форекс-брокеру выгодно, чтобы клиент терял деньги, но это совершенно не означает, что клиент будет получать плохие торговые условия. Если вы будете стабильно сливать – у вас будет замечательное исполнение торговый приказов!

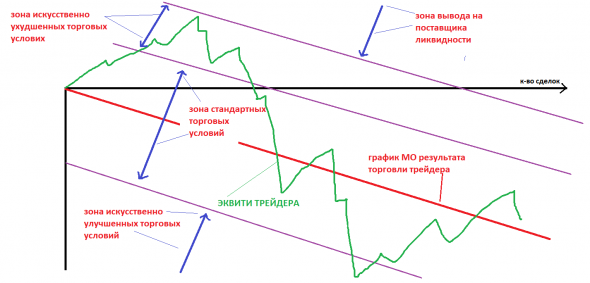

Чего хочет ДЦ? С минимальными рисками реализовать свое преимущество! Для примера возьмем популярную EURUSD, условно допустим, спред 5 пунктов (по пятизнаку), комиссия 5$ за лот (100 000) (за круг – открытие+закрытие сделки) . Т.е при открытии/закрытии трейдером размером в 1лот, при условии отсутствия вывода на поставщика ликвидности , ДЦ номинально заработает 10$ за «круг» –т.е 5$ за сделку. Отношение размера прибыли Дц к объему сделки назовем «преимуществом ДЦ» (ПДЦ). В данном примере 5/100000=0,00005. Т.е, если Вы проторговали 10 лотов (не важно за какое количество сделок), то ДЦ с Вас планирует получить 10*100000$*0,00005=50$. Это можно назвать средним убытком трейдера. А лучше, математическим ожиданием (МО) результата торговли трейдера. Эквити трейдера, естественно, не будет следовать точно по наклонной прямой вниз. Будет иметь место определенный разброс результата — т.е определенный риск для ДЦ. Для уменьшения дисперсии результата используется «игра против трейдера» — т.е искусственное ухудшение торговых условий.

МО результата торговли трейдера (красная наклонная линия)= преимущество брокера*торговый оборот трейдера. Для удобства отрисовал как линию (торговля постоянным лотом), в реале — это «лесенка» вниз, размер каждой ступеньки которой пропорционален объему каждой сделки.

Зона стандартных условий. Идеальное моментальное исполнение согласно заявленным торговым условиям. Большую часть времени будет именно такое исполнение .

Зона искусственно ухудшенных торговых условий. Если вы посмеете сливать не так бодро, как вам предписывает Дц согласно плану по реализации своего торгового преимущества, то ДЦ начинает против вас играть – и ваша эквити быстро возвращается на «путь истинный». Чем ниже будет находиться эта «зона искусственно ухудшенных торговых условий» относительно линии МО – тем четче трейдеру будет заметно, что через нисходящий график его эквити можно провести наклонную линию сопротивления.

Зона вывода на поставщика ликвидности. Если и ухудшенные торговые трейдера «не берут», то ну этого трейдера в баню, точнее, к поставщику ликвидности. При выводе на внешнего контрагента, брокер несет риск по исполнению тоговых приказов трейдера этим контрагентом, к тому же платит контрагенту часть спреда. И эти все издержки ДЦ, естественно, пытается переложить на трейдера. Т.е Трейдер, помимо искусственно ухудшенных торговых условий, получает сверху все прелести вывода на так называемый «межбанк» . Т.е попадает в такие же плохие условия, как и «долгосрочники». Но из-за плохих фактических торговых условий эквити трейдера в этой «зоне», как правило, начинает лететь камнем вниз.

Зона искусственно улучшенных торговых условий. Бывает и такое. Это 100%). Нужно же дать лучик надежды трейдеру, который случайно попал в серьезную серию убыточных трейдов. ) Это отдельная тема. Кстати, новичкам на форексе тоже везет не просто так (но далеко не у всех ДЦ). )

ИЛЛЮЗИИ форекс- скальпера на фоне незаметной игры ДЦ против клиента.

У форекс – скальпера (краткосрочника) бывает ощущение, что он своими позами как бы разворачивает рынок (игра задержек с исполнением по худшей цене), и отсюда умозаключение — рынок движется «против психологии» человека . Многие форекс-скальперы чувствуют, что они сливают каким-то очень неслучайным образом. Им кажется, что если перевернуть их стратегию, то будет Грааль! Появлялись периодически трейдеры (на одном из технических форумов), которые искали программиста, чтобы сделать копировщик сделок, который на втором счете делает то же самое что трейдер на первом счете, только наоборот и большим лотом. На самом деле, переворачивай — не переворачивай — итог одинаковый будет.

Такими настроениями трейдеров пользовались раньше «инфоцыгане». Академия форекс-трейдинга, вещавшая о том, что существует некий заговор банков и их невероятный супер-алгоритм, торгующий против трейдеров, и только пройдя платное секретное обучение в этой академии, трейдер познает, как обмануть этот алгоритм и стать успешным ! Под этим соусом продавалось стандартное обучение, которое сплошь и рядом пытаются продать вам различные «ГУРУ» трейдинга, и смысла от которого не было, нету и не будет . Эта академия трейдинга существует и по сей день. А суть этого «невероятного» секретного алгоритма торговли против трейдера раскрыта в картинке выше))) .

ОСНОВНОЙ ПОСЫЛ СТАТЬИ.

В отличие от внебиржевого форекса, на биржевом рынке качество исполнения торговых приказов не будет зависеть от результатов вашей торговли, долгосрочности вашей стратегии, размера депозита и разных прихотей вашего контрагента (захотел больше денег – ухудшил искусственно торговые условия), потому что ваш контрагент на бирже – это трейдер с такими же правами как и у вас.

«Топлю» за то, чтобы форекс-трейдеры начали присматриваться к биржевой торговле.

P.S.

С Наступающим!

А если ты долгосрочник, либо прибыльный скальпер — форекс-брокер просто передает твой риск контрагенту, при этом навариваясь на качестве исполнения торговых приказов. Т.к долгосрочник в большинстве случаяв будет выводиться на контрагента, форекс-брокеру даже выгодно будет, чтобы трейдер не потерял депозит и зарабатывал — но только за счет контрагента, ибо свой кусок этот форекс-брокер у трейдера отхватит по-любому.

Круглосуточно торговать валюты.… Разве что только криптовалюты. На криптобиржах. Даже без выходных.

Я бы тоже хотел, чтобы российская биржа работала без выходных и круглосуточно. ... Но, отсутствие круглосуточности, — это далеко не проблема, а просто особенность, которую можно отнести к недостаткам.

Чем Альпари не устраивает?

Интересная статья, спасибо!

По поводу кухонности и исполнения — есть интересный блог Дмитрия Раннева, он как раз в Альпари в свое время дилингом «заправлял»:

https://rannev.ru/blog/all/page/1/

С наступающим!

Знаю, Вы тоже с ним общались.

Дмитрий умеет обоснованно внушать доверие. Все в рамках пиар-компании, естественно. «Суперчестный брокер» — это лишь пиар.

Дмитрию, видимо, посвящу отдельную статейку.