PRObondsмонитор. ОФЗ, облигации регионов и крупнейших корпораций. Давление и риски давления

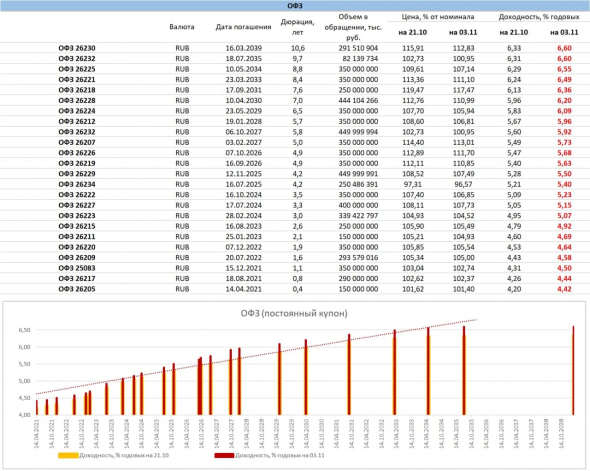

Ожидаемый и, к сожалению, значительный рост доходностей. Теперь все без исключения госбумаги торгуются с премией к ключевой ставке.

Видимо, и сама ставка близится к повышению. Банку России уже пора принять ошибочность своих последних монетарных решений. Да, уход ключевой ставки к 4,25% упростил и в чем-то масштабировал кредитные процессы (пример – льготная ипотека). Но в остальном… Отток капитала, сложности с госзаимствованиями, падение рубля и – повышение инфляции. Можно долго прогнозировать «сдержанное инфляционные риски в среднесрочной перспективе», но простая арифметика с удорожанием импортных товаров вслед за 20%-ным подъемом доллара и евро в стране, традиционно закупающей потребительские товары за рубежом, лишает прогнозы регулятора силы и смысла.

ОФЗ – неплохой индикатор финансовых тенденций. Тенденции все еще против рубля, на перспективу – против низкой инфляции, сейчас – против самих ОФЗ.

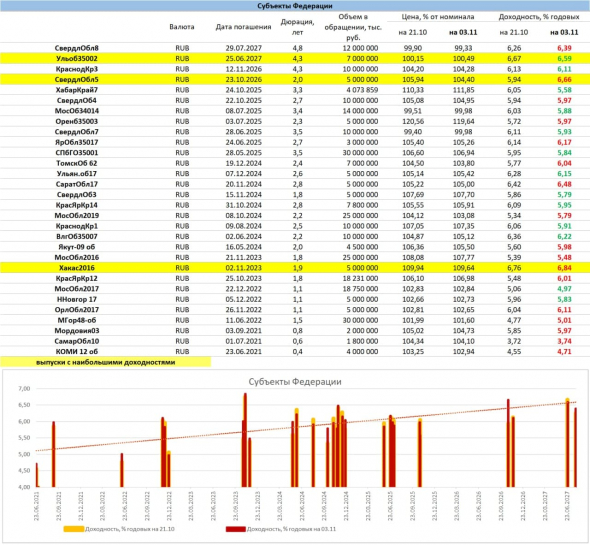

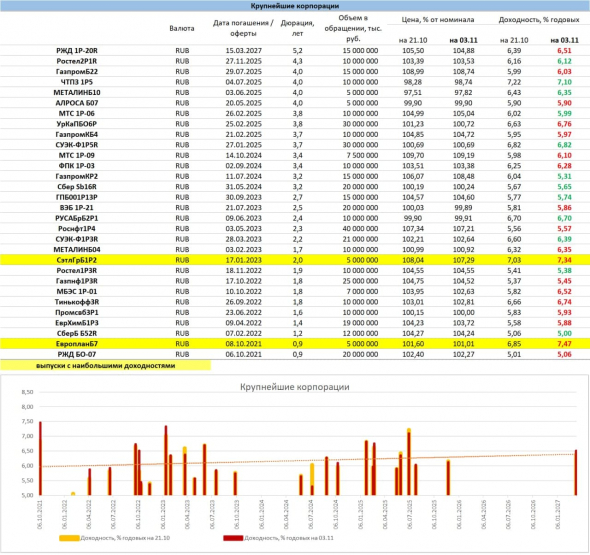

Вслед за ОФЗ давление испытывают и облигации субъектов федерации, и первый эшелон корпоративных бумаг. Давление сдержанное. Но и те, и другие дают премию к ОФЗ по доходности всего на процент, в лучшем случае полтора. Если котировки ОФЗ не остановятся в своем проседании, давление усилится. В корпоративном секторе долгов за последние полгода набрано много, и набор шел под скромные ставки. Несложно спровоцировать волну бегства от возросшего чисто по пандемическим причинам риска, покрываемого исторически низкой доходностью. В этой связи, полагаю, если покупать, то что-то из короткого, в пару-тройку лет обращения.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Осторожный спекулянт05 ноября 2020, 09:57Выпустите меня из этих 5леток!!! Жаба душит -2.2% закрывать…0

Осторожный спекулянт05 ноября 2020, 09:57Выпустите меня из этих 5леток!!! Жаба душит -2.2% закрывать…0