PRObondsмонитор. ОФЗ, субфеды, корпоративные облигации. 4,5-7% более-менее разумной рублевой доходности

Банк России не исключает дальнейшего понижение ключевой ставки (сейчас 4,25%). Ставки депозитов, инфляция, доходности ОФЗ, фактически, исключают такую возможность. Вся кривая доходности ОФЗ дает премию к ключевой ставке. И даже заметный рост котировок госбумаг в ноябре расклада не изменил.

Что касается самого роста котировок, я и не ждал его, и не исключал (бумаги падали с апреля). Но дальше, похоже, будем иметь дело с их боковой динамикой, либо новой, но меньше предыдущей, коррекцией. Факторы давления – инфляция, которая пока не замедляется (уровень октября 3,99%), в дальнейшем еще и вероятное снижение иностранных фондовых рыков. Фактор поддержки – просевший рубль. Как бы ни складывались события, рубль слишком много потерял и становится более устойчивым. Что положительно для ОФЗ.

Баланс факторов должен стабилизировать доходности госбумаг. Игра на длинном конце сродни подбрасыванию монетки. Максимум предсказуемой доходности – 4,5-5% годовых на бумагах 2-х – 4-х лет до погашения.

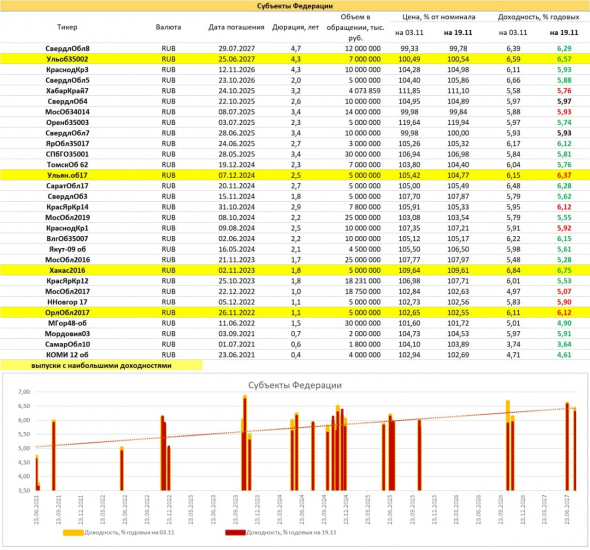

На том же временном горизонте – 2-4 года – в облигациях регионов в отличие от ОФЗ можно получить уже не 4,5-5%, а 5,5-6,5%. Считаю, что риск оправдан. Тезис не изменился. Пускай субъекты получают нелестные оценки от рейтинговых агентств и федерального министерства финансов, но их кредитный риск можно приравнивать к риску ОФЗ до момента, пока Россия продолжает занимать деньги именно на внутреннем рынке (т.е. через ОФЗ). А занимать она их будет таким образом еще долго. Выход на нормальный международный рынок заимствований ограничен крымскими санкциями, они на годы вперед. Пока же Россия вынуждена оперировать рублевыми заимствованиями внутри страны, любые эпизоды, бросающие тень на этот процесс, либо не должны допускаться, либо должны оперативно купироваться.

В общем, без изменений. Тот же госдолг, только более экзотический, менее ликвидный, менее предсказуемый по волатильности. Более доходный.

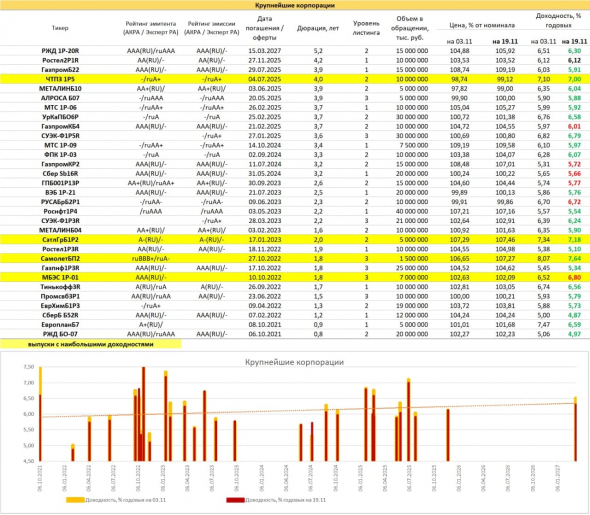

За доходностями 7%+ — только в корпоративный сектор. Впрочем, именно 7+ дают только строители. Инвестировать ли в стройку – вопрос индивидуальной веры.

В остальном, доходности в 5-6%, безусловно, конкурентны классическому депозиту. Но с поправкой на неизбежную волатильность – не очевидная альтернатива последнему. Особенно если банки продолжат едва начавшуюся тенденцию повышения ставок.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Имхо хорошая альтернатива ОФЗ