AMCH LTD

Взлет рынка электронной коммерции на Ближнем востоке

- 27 марта 2023, 16:34

- |

Согласно отчету EZDubai о состоянии электронной коммерции в MENA (), объем этого рынка в регионе Ближнего Востока и Северной Африки в 2022 году достиг $37 миллиардов, показав 32 % совокупный годовой темп роста (CAGR) за период 2018 —2022 годов. Ожидается, что объем рынка электронной коммерции в MENA достигнет $57 миллиардов в 2026 году, при этом среднегодовой темп роста составит 11% в период 2022 — 2026 годов. Рост в 2023 составил 12 %.

На ОАЭ, Саудовскую Аравию и Израиль приходится 72,1% от общего размера рынка, что обусловлено рядом факторов, в том числе технологически развитым населением, высоким уровнем использования Интернета и сильными государственными финансами. Хотя ожидается, что указанные страны останутся лидерами по доле рынка, лидерами по росту могут стать такие страны как Египет и Алжир.

1. Бытовая электроника. Это крупнейший рынок по объему на 2022 год — $5 млрд;

2. Одежда и обувь — $3.6 млрд. Рынок настроен на продолжение роста, хотя и замедлится в течение прогнозируемого периода;

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Истории успеха стартапов и инвесторов в них. WhatsApp и Sequoia Capital

- 24 марта 2023, 16:57

- |

Когда Facebook (запрещено в РФ) приобрел WhatsApp за $22 миллиарда в 2014 году, это стало на тот момент крупнейшим приобретением компании, поддерживаемой венчурным капиталом. Это же стало большой победой для Sequoia Capital, единственного венчурного инвестора компании, который превратил свои инвестиции в размере $60 миллионов в $3 миллиарда.

Рецепт успеха Sequoia Capital

Рецептом успеха для Sequoia Capital в этой сделке стало эксклюзивное партнерство с основателями WhatsApp Брайаном Эктоном и Яном Кумом. Обычно, когда венчурные инвесторы вкладывают деньги в компанию, они хотят привлечь дополнительных инвесторов, чтобы вызвать больше ажиотажа и подкрепить свою уверенность в успехе. Тут был выбран иной подход — Sequoia была единственным инвестором в раунде А стоимостью $8 миллионов в 2011 году, после которого компания оценивалась в 80 миллионов.

Sequoia была единственным инвестором и в последующем раунде серии B, вложив дополнительные $52 миллиона при оценке в $1,5 млрд. Это окупилось. К тому времени, когда Facebook (запрещено в РФ) приобрел WhatsApp за $22 млрд, Sequoia инвестировала в общей сложности $60 миллионов, владея примерно 18% компании. Таким образом, доля Sequoia Capital на момент сделки стоила более $3 миллиардов, что дает доходность в 5000%.

( Читать дальше )

ФРС повысила ключевую ставку, несмотря на банковский кризис. Что дальше?

- 23 марта 2023, 17:56

- |

Федеральная резервная система США повысила ключевую ставку на 0,25 пунктов, доведя её до целевого диапазона от 4,75% до 5%. Комитет ФРС рассматривал возможность приостановки повышения из-за событий в банковской системе за последние две недели, но согласился продолжить повышение.

Последние несколько заседаний Федерального комитета ФРС проходили по определенной схеме:

1. Члены FOMC занимали достаточно ястребиную позицию по поводу дальнейшего повышения ставок, и тем самым пугали рынки;

2. Затем комментарии Пауэлла на пресс-конференции успокаивали инвесторов, и рынки начинали расти;

На этот раз было иначе

Большинство участников рынка ожидало повышения на 0.25 пунктов (хотя были и те, кто считал, что ставка останется неизменной или ее вообще понизят), по итогу повысили на 0.25 в рамках ожиданий. Поэтому основные фондовые индексы начали расти после заявления ФРС. Но затем Пауэлл в своей речи заговорил о более жестких условиях кредитования домашних хозяйств и предприятий, которые могут иметь значительный макроэкономический эффект и о том, что эти условия не были отражены в фондовых индексах, поскольку они необязательно отражают условия кредитования. Это был сигнал о том, что экономика может оказаться в худшем положении, чем многие думали.

( Читать дальше )

Насколько вырастут цены на недвижимость в Дубае и почему они вырастут?

- 22 марта 2023, 18:34

- |

Кроме того, Knight Frank прогнозирует, что цены на элитную недвижимость в эмирате вырастут на 13,5% в 2023 году, что является самым высоким показателем среди всех крупных городов мира, поскольку высокий спрос за последние пару лет привел к дефициту предложения на премиальном рынке. Эмират лидирует по росту цен на элитную недвижимость уже третий год подряд, зафиксировав рост на 44% из 100 рынков, отслеживаемых Knight Frank. Лондон, города Европейского союза и США по-прежнему привлекают значительное количество богатых жителей со всего мира, но Сингапур и Дубай уже перехватывают инициативу.

( Читать дальше )

Ожидается, что к 2030 году цифровая экономика региона MENA преодолеет отметку в $500 миллиардов

- 21 марта 2023, 18:05

- |

Для региона MENA характерно молодое, активное и цифровое население — пользователи Интернета составляют более 60% населения. Последние два года были важными для венчурного и IPO рынков в регионе — многие компании пошли по пути первичного публичного размещения акций (IPO). Благодаря развивающейся экосистеме стартапов, поддерживаемой благоприятной политикой и доверием инвесторов, в ближайшие годы в регионе появится больше единорогов, многие из которых созреют для IPO к концу десятилетия.

Цифровизацию MENA можно разделить на три этапа:

1. Фаза зарождения и первичного роста с 2016 по 2019 год. Первыми, кто принял цифровую экономику, были технически подкованные представители молодого поколения и состоятельные потребители;

2. Фаза трансформации с 2019 по 2022 год. Пандемия Covid-19 потребовала массового внедрения электронной коммерции, при этом большинство новых клиентов были уже технически подкованными;

3. Период с 2022 по 2027 год становится фазой ускорения роста цифровой экономики региона.

( Читать дальше )

Чем закончилась история с Silicon Valley Bank?

- 20 марта 2023, 17:24

- |

Венчурные компании и технологические стартапы, которые они финансируют, начали возвращать свои деньги в новую версию Silicon Valley Bank всего через несколько дней после того, как случилась банковская паника. С прошлого понедельника более 650 венчурных компаний подписали заявление в поддержку Silicon Valley Bridge Bank, организации, созданной Федеральной корпорацией страхования депозитов (FDIC) для поглощения оригинального Silicon Valley Bank. General Catalyst, Bessemer, Greylock, Lightspeed, Lux Capital, Mayfield Fund, Redpoint и Upfront уже рекомендовали своим портфельным компаниям сохранять или возвращать не менее 50% своего общего капитала в бывший Silicon Valley Bank.

💬Изменились две вещи:

1. Регулирующие органы США решили не ограничиваться максимальной суммой страхования вкладов в $250,000 долларов и пообещали обезопасить всех вкладчиков;

2. Компании Кремниевой долины решили, что можно возобновить банковские операции в Silicon Valley Bank.

ℹ Цель существования промежуточного банка Silicon Valley Bridge Bank заключается в том, чтобы либо найти покупателя, либо свернуть деятельность.

( Читать дальше )

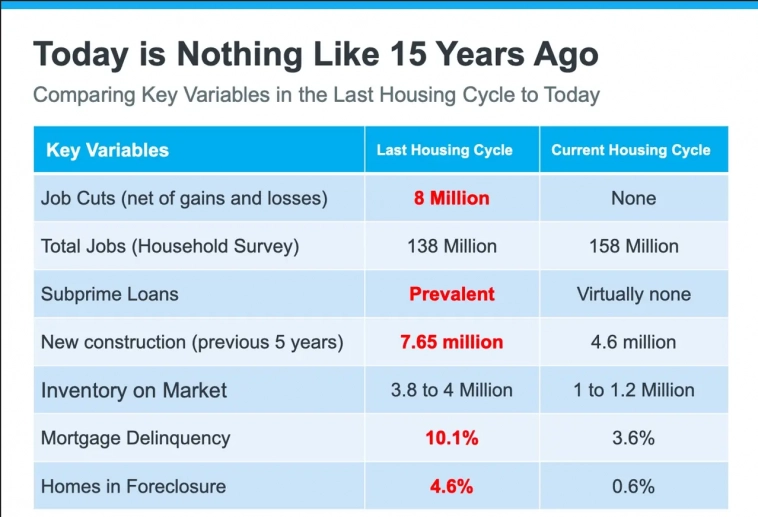

В чем отличие сегодняшнего банковского кризиса от 2008?

- 16 марта 2023, 17:50

- |

Новый кризис начался на прошлой неделе, когда Silicon Valley Bank, 16-й по величине банк в США и ключевой для технологического сектора, рухнул в пятницу после банковской паники. Федеральные банковские регуляторы взяли на себя управление банком, а министр финансов Джанет Йеллен объявила, что FDIC защитит вкладчиков обоих банков. На этой неделе акции почти всех американских и европейских банков испытали сильное падение, а многострадальный Credit Suisse оказался на грани банкротства. И буквально все заговорили о повторении 2008 года. Но в чем отличия?

✔ Разные причины

Финансовый кризис, вызвавший Великую рецессию 2008 года, был одним из самых тяжелых экономических спадов в истории США и Европы. Крах ипотечного рынка в США привел к нехватке ликвидности в мировой банковской системе и резкому падению банковского кредитования. Проблемы, возникающие в настоящее время, вызваны спадом в технологическом и криптовалютном секторах, и наблюдаются в нескольких малых и средних банках, которые оказались втянутыми в спад в технологическом секторе и крах рынка криптовалют.

( Читать дальше )

В ожидании пивота ФРС

- 14 марта 2023, 17:53

- |

Вышли данные по потребительской инфляции в США за февраль, которые показывают уверенное снижение по всем прогнозам:

М/М = +0.4% (ожид +0.4% / пред +0.5%)

Г/Г = +6% (ожид +6% / пред +6.4%)

БАЗОВЫЙ CPI = +5.5% Г/Г (ожид +5.5% / пред +5.6%)

На фоне недавней турбулентности в банковской системе — это один из самых верных признаков для ралли в рисковых активах. С четверга по понедельник мы наблюдали вылившиеся наружу проблемы с ликвидностью у американских и европейских банков в виде смерти Silicon Valley Bank и небольшого эффекта домино по всей системе, который был остановлен регулирующими органами США, объявившими о планах поддержки — обо всем этом мы писали. После этого рынки стали прогнозировать остановку повышения ставки ФРС. Сегодняшние данные дают ФРС возможность прекратить повышение и сохранить хорошее лицо.

*Пивот — значительные изменения в стратегии развития бизнеса. В данном случае смена политики центрального банка США.

Чего ждать?

( Читать дальше )

Падение акций банковского сектора. Чего ждать дальше?

- 13 марта 2023, 16:02

- |

Сейчас происходит массовая банковская паника, запущенная смертью Silicon Valley Bank, которая в свою очередь вызвана резкими повышениями ключевой ставки со стороны ФРС после ковидных бесплатных денег с кредитами под 0%. Европейские биржи открылись сегодня падением акций европейских банков на 6%, фьючерсы на американский фондовый рынок устремились вниз. Недавно регулирующие органы США объявили о плане поддержки всех вкладчиков Silicon Valley Bank и предоставления дополнительного финансирования другим банкам в случае проблем.

Параллельно на фоне этого вероятность повышения ставки 21 марта колеблется между вообще не будут повышать и повысят на 0.25%, хотя еще вчера закладывали вероятность повышения на 0.50 пунктов как больше 50%. Американская экономика немного надорвалась, и треснул банковский сектор. Поэтому в ближайшее время ожидается значительное смягчение риторики ФРС, и возможно пауза в повышении, а значит рынки акций и криптовалют получат много топлива для позитива и роста.

( Читать дальше )

теги блога AMCH LTD

- Alibaba

- bitcoin

- Capital Today

- CNYRUB

- Creandum

- Credit Suisse

- credit suisse group ag

- Danone

- First Republic Bank

- FTX

- Groupon

- IPO

- JD.com

- JPMorgan

- Microsoft

- NASDAQ

- Nasdaq 100

- Nissan

- Nvidia

- Partanna

- pre-IPO

- S&P

- S&P 500

- S&P500

- SnP 500

- SoftBank

- spotify technology s.a.

- tesla

- Zynga

- Австралия

- акции

- банк

- банки

- бизнес

- биткоин

- Ближний Восток

- ввп

- Великобритания

- венчур

- венчурные инвестиции

- германия

- госдолг США

- Дата-центр

- доллар

- доллар рубль

- Дубаи

- дубай

- зелёная энергетика

- ИИ

- инвестиции в недвижимость

- инвестор

- индекс

- инфляция

- искусственный интеллект

- капитуляция

- Китай

- ключевая ставка

- корпоративная отчетность

- КПК

- кризис

- криптобиржа

- криптовалюта

- макроданные

- Маск

- недвижимость

- недвижимость в РФ

- недвижимость за рубежом

- недвижимость Москвы

- новостройки

- ОАЭ

- облигации

- отчет JPMorgan

- оффтоп

- пенсионный фонд

- Полупроводники

- ралли

- рейтинг

- рецессия

- российские акции

- рубль

- санкции

- сбербанк

- ставка

- стартап

- стартапы

- сша

- твитер

- теханализ

- тренд

- тюрьма

- успех

- финтех

- фондовый рынок

- форекс

- ФРС

- ЦФА

- чипы

- Энергетический кризис

- юань