SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

AMarkets

Беда Америки №1 – слишком заметная разница в доходах

- 10 августа 2012, 12:41

- |

Йозеф Штиглиц, нобелевский экономист, полагает, что все беды Америки проистекают из постоянно увеличивающегося разрыва между доходами богатейших слоев населения и всех остальных – по материалам AForex.

Йозеф Штиглиц, нобелевский экономист, полагает, что все беды Америки проистекают из постоянно увеличивающегося разрыва между доходами богатейших слоев населения и всех остальных – по материалам AForex.Безработица в стране находится на уровне выше 8% уже три с половиной года подряд. Налоговые сокращения и снижения процентных ставок не сработали должным образом. В своей свежей книге Штиглиц проводит фундаментальное исследование факторов неравенства среди американцев – эти факторы, в конечном итоге, привели к массовым невыплатам по учебным кредитам, пузырю на рынке недвижимости и многим другим экономическим проблемам.

По мнению Штиглица, когда богатые становятся еще богаче, цены закономерно идут вверх. Разница в доходах людей настолько велика, что намного проще выбраться из бедности в Англии и Канаде, чем в США. Люди, находящиеся на самом социальном дне, никогда не смогут реализовать свой амбиции, свой потенциал– рассуждает экономист.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Торговые идеи от Ковжарова Сергея на 10 августа 2012

- 10 августа 2012, 12:19

- |

Здравствуйте!

Здравствуйте!Данные, поступившие сегодня утром из Китая, мягко говоря, ошеломили. Экспорт почти не вырос, рост импорта оказался в два раза ниже ожиданий, промышленное производство замедлилось, инфляция тоже. Такое ощущение, что в июле экономический рост в стране начал умирать. Инвесторы незамедлительно ответили распродажей риска, особенно австралийских акций и валюты, поскольку Китай — самый крупный торговый партнер страны кенгуру.

Мы тоже в стороне стоять не будем и предпочтем шорт в осси/доллар и осси/йена. Можно продавать также евро/доллар, ожидая плохих данных по ВВП Еврозоны в следующий вторник.

Желаю прибыльного дня!

По материалам: http://ning.it/MFSXTO

... И заглохшее ралли. Прогноз Николая Корженевского.

- 10 августа 2012, 11:45

- |

Мы сохраняем позиционирование без изменений.

Мы сохраняем позиционирование без изменений.Рост стоимости высокодоходных валют, спровоцированный заседанием ЕЦБ и данными по рынку труда США неделю назад, прекратился. Но мы не склонны считать, что краткосрочные тренды переменились. Рынок просто вошел в естественную фазу консолидации, которая практически всегда наступает после сильного движения. Фундаментальные данные также не дают инвесторам повода для решительных действий. Статистика из Китая уже второй день подряд выходит смешанной. Данные по реальному сектору в целом слабее ожиданий, ранние инфляционные индикаторы, наоборот, местами выглядят сильнее прогнозов. Аналитики AForex по-прежнему полагают, что в существующих условиях Народный Банк Китая возьмет паузу в цикле снижения ставок, но, возможно, срежет норму резервных требований.

Соответственно, и общий наш взгляд на рынок не меняется. Высокодоходные и сырьевые валюты (CAD, NOK, AUD и даже RUB) по-прежнему выглядят достаточно привлекательно. Имеет смысл держать длинные позиции в них, используя для финансирования и евро, и доллар, то есть покупать риск против корзины из этих двух валют. Сама пара EURUSD наверняка продолжит колебаться в существующем широком коридоре 1.2-1.25, возможно, с неким краткосрочным выходом наверх. Сегодня мы видим спокойный бестрендовый рынок. Консолидация в основных инструментах наверняка продолжится на пустом информационном фоне.

По материалам: http://ning.it/MFLUKU

Передозировка монетарным стимулированием

- 09 августа 2012, 12:36

- |

Ричард Фишер, Президент ФРБ Далласа, высказал мнение, что адекватное монетарное стимулирование уже имеет место в американской экономике, и дальнейшее стимулирование (более массированное) может привести к негативным последствиям, в результате которых мировые Центробанки окажутся не в состоянии справиться с избыточным объемом ликвидности – по материалам AForex.

Ричард Фишер, Президент ФРБ Далласа, высказал мнение, что адекватное монетарное стимулирование уже имеет место в американской экономике, и дальнейшее стимулирование (более массированное) может привести к негативным последствиям, в результате которых мировые Центробанки окажутся не в состоянии справиться с избыточным объемом ликвидности – по материалам AForex.Фишер сравнил избыточные вливания в мировую банковскую систему с избытком лекарства-антидепрессанта и обезболивающего, которое в передозировке ведет к ухудшению состояния или даже летальному исходу.

17 июля Бен Бернанке дал понять миру, что ФРС США рассматривает варианты дальнейшего стимулирования, в том числе массированного влива свеженапечатанных долларов в обмен на скупку долгосрочных казначейских облигаций с рынка (QE3).

По словам Фишера, проведение третьего раунда «количественного смягчения» – неправильная мера на фоне неопределенности приближающегося «фискального обрыва», при котором произойдет одновременно сокращение госрасходов и прекращение действия налоговых льгот. Кроме того, у крупнейших ЦБ и так накопилось достаточно ликвидных резервов –$1.5 трлн, которые было бы полезно пустить в дело на стимулирование бизнес-активности в частном секторе.

Фишер полагает, что QE3 от ФРС, которое рискует случиться этой осенью, не только не поможет, но и может навредить всей финансовой системе и мировой экономике.

По материалам: http://ning.it/MA5BUu

Китайская инфляция продолжает охлаждаться

- 09 августа 2012, 12:15

- |

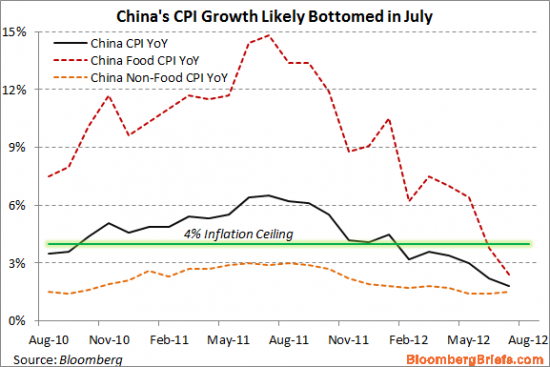

Потребительские цены в Китае выросли на 1.8% в июле, что немного выше 1.7% ожиданий аналитиков. Тем не менее, июльское значение ниже июньского – 2.2% — по материалам AForex.

Потребительские цены в Китае выросли на 1.8% в июле, что немного выше 1.7% ожиданий аналитиков. Тем не менее, июльское значение ниже июньского – 2.2% — по материалам AForex.Цены производителей снизились на 2.9% против 2.6% ожиданий аналитиков.

По словам Майкла Мак’Донова, темпы роста показателя CPI Китая – это 30-месячный максимум. Однако в следующем месяце ожидается рост показателя (рост показателя символизировал бы рост экономики – один из пост-эффектов).

Однако не все эксперты рынка разделяют мнение Мак’Донова. По некоторым версиям, в ближайшие месяцы экономическая ситуация в Китае будет все же усугубляться, и инфляция может даже смениться дефляцией.

График. Динамика роста CPI с вероятным дном в июле. Сверху вниз – общий CPI, продуктовый CPI и непродуктовый CPI. Зеленая линия – верхний уровень инфляции в 4%.

По материалам: http://ning.it/MA1IyY

ЕС сохранится, но не в полном составе

- 09 августа 2012, 11:16

- |

По мнению Отмара Иссинга, бывшего главного экономиста ЕЦБ и со-автора положений по единой европейской валюте, отдельные проблемные страны могут выйти из ЕС – по материалам AForex.

По мнению Отмара Иссинга, бывшего главного экономиста ЕЦБ и со-автора положений по единой европейской валюте, отдельные проблемные страны могут выйти из ЕС – по материалам AForex.По мнению Иссинга все текущие обстоятельства и настроения евро-лидеров говорят в пользу сохранения Евросоюза, однако, пока не ясно какое количество стран останется в этом Союзе. Иссинг не назвал ни одной страны конкретно. Тем не менее, не трудно догадаться, что кандидатами на выход №1 можно назвать Грецию, которая, вероятней всего, будет иметь дефолт по своим суверенным обязательствам, а также Испанию, которая последует за Грецией, как говорится, паровозом. Чтобы поверить в печальный исход Греции достаточно посмотреть на эти самые обязательства, которые греческие власти взвалили на свои плечи, а именно – Греция обязалась сократить свой бюджет 2013-2014 на 11.5 млрд евро. Финансовый министр страны честно признался, что пока не имеет никаких работающих идей, как покрыть 3-4 млрд евро из этой суммы.

( Читать дальше )

Аккуратное ралли. Прогноз Николая Корженевского.

- 09 августа 2012, 11:10

- |

Мы сохраняем позиционирование неизменным.

Мы сохраняем позиционирование неизменным.Рынки движутся в прежнем направлении. Риск постепенно дорожает, валюты финансирования — дешевеют. EURUSD не сумела даже коснуться отметки 1.245 прежде, чем единую валюту вновь начали использовать для покупки более доходных инструментов. Мы полагаем, что и евро, и доллар будут использоваться инвесторами для традиционного керри-трейда, и продолжат синхронно дешеветь против AUD, NZD и прочих привлекательных с точки зрения ставок валют. Временная поддержка появилась также у GBP, который обрел спрос после публикации протоколов Банка Англии. В них не содержалось намека на дополнительное смягчение политики, а Мервин Кинг даже охарактеризовал такой шаг как «возможно, контрпродуктивный». Любая пауза в действиях регулятора будет положительно сказываться на британце. Сейчас в стоимость этой валюты заложена чрезмерно агрессивная политика предоставления ликвидности.

( Читать дальше )

Американские дети не будут жить лучше своих родителей

- 08 августа 2012, 11:20

- |

Только 14% взрослых американцев верят в то, что их дети будут жить лучше своих родителей, по данным опроса Rasmussen Reports. Это абсолютный минимум за всю историю проведения данного опроса – по материалам AForex.

Только 14% взрослых американцев верят в то, что их дети будут жить лучше своих родителей, по данным опроса Rasmussen Reports. Это абсолютный минимум за всю историю проведения данного опроса – по материалам AForex.Порядка 65% опрошенных убеждены, что их дети будут жить хуже, чем родители. 21% респондентов затрудняется ответить на этот вопрос. В общем и целом, все большее число американцев теряет веру в американскую мечту – мечту, на которой строилось, развивалось и мужало общество США.

Порядка 28% американских жителей против 35% в прошлом месяце верит в то, что в Америке все еще функционирует схема, по которой ты можешь работать много, усердно и богатеть. 57% не уже верят, что тяжелый упорный труд сделает их богаче, а 14% затрудняются с ответом.

Тем временем, как показывает исследование Thomson Reuters (Университет Мичигана), индекс потребительского доверия достиг очередного минимума, упав до уровня 72.3 в июле против отметки 73.2 в июне.

По материалам: http://ning.it/N2TBRi

Уверенность американских управленцев падает

- 08 августа 2012, 10:42

- |

На опасениях ухудшения экономической ситуации на отрезке ближайших 6 месяцев, большая часть управленческого звена американских корпораций понизила свои ожидания – как показало одно недавнее частное исследование, проведенное организацией YPO Global Pulse – по материалам AForex.

На опасениях ухудшения экономической ситуации на отрезке ближайших 6 месяцев, большая часть управленческого звена американских корпораций понизила свои ожидания – как показало одно недавнее частное исследование, проведенное организацией YPO Global Pulse – по материалам AForex.Индекс доверия – The Young Presidents’ Organization sentiment index – упал до значения 60 во втором квартале против отметки в 65.1 от предыдущего периода – это самое значительное снижение, начиная с начала 2009 года. Тем не менее, индекс не перешагнул за отметку в 50. Все, что ниже 50 символизирует собой крайнюю степень пессимизма.

37% опрошенных управленцев сообщили, что экономика в настоящий момент лучше, чем 6 месяцев назад. Однако в первом квартале 60% управленцев думало аналогичным образом, что экономика тогда была лучше, чем еще 6 месяцев назад. 18% респондентов из текущего опроса полагает, что ситуация будет ухудшаться в ближайшем будущем против 7% в прошлом квартале.

По материалам: http://ning.it/N2LF2i

Глобальная экономика. Как долго ставки будут низкими?

- 08 августа 2012, 10:37

- |

Как долго еще процентные ставки будут продолжать оставаться такими низкими? 10-летние ставки в США, Великобритании, Германии уже давно колеблются вокруг отметки в 1.5%. В Японии показатель упал ниже 0.8%. Ставки доходности по активам – мера, которую надо рассматривать в привязке к инфляции. Например, скорректированные на инфляцию казначейские бумаги США (TIPs), имеют отрицательные ставки доходности, и так уже более 15 лет – по материалам AForex.

Как долго еще процентные ставки будут продолжать оставаться такими низкими? 10-летние ставки в США, Великобритании, Германии уже давно колеблются вокруг отметки в 1.5%. В Японии показатель упал ниже 0.8%. Ставки доходности по активам – мера, которую надо рассматривать в привязке к инфляции. Например, скорректированные на инфляцию казначейские бумаги США (TIPs), имеют отрицательные ставки доходности, и так уже более 15 лет – по материалам AForex.Как будет развиваться ситуация со ставками в будущем? В ближайшем будущем ставки под воздействием макроэкономической ситуации будут падать еще ниже – так полагает большинство рыночных экспертов. Но на среднесрочную перспективу ситуация может выглядеть совсем иначе.

Для поддержания жизнеспособности сегодняшних низких ставок существует три базовых фактора. Первый фактор – доминирующие настроения сберегать, а не тратить. Это относится и к физическому населению, и к банкам. Последние в своих закромах на черный день держат денежные резервы или какие-либо фондовые инструменты для хеджирования от вероятного обострения кризиса. Даже нефтяные экспортеры вроде Саудовской Аравии или ОАЭ накапливают богатства в хорошие времена высоких нефтяных цен, дабы иметь резерв на менее удачные дни.

( Читать дальше )

теги блога AMarkets

- AForex

- AMarkets

- Berkshire Hathaway

- Bloomberg

- Brent

- Briefing

- cnbc

- Deutsche Bank

- Dow Jones

- ETF-фонд

- EURUSD

- forex

- GBPUSD

- Goldman Sachs

- HSBC

- JPMorgan

- QE

- S&P500

- Societe Generale

- UBS

- USD

- USDCHF

- USDJPY

- Volkswagen

- WTI

- азия

- активы

- акции

- американский рынок

- аналитика

- Аналитика форекс

- Афорекс

- Банк Англии

- банк Японии

- баррель

- Баффет

- безработица

- бизнес

- Бразилия

- брифинг

- валюта

- ВВП

- газ

- Германия

- Греция

- деньги

- Джексон Хоул

- долг

- Доллар

- Евро

- еврозона

- Европа

- ЕС

- ЕЦБ

- золото

- ИГИЛ

- иена

- инвестиции

- инвесторы

- инфляция

- Ирак

- йена

- Киев

- Китай

- КНР

- кризис

- Ливия

- М.Драги

- Марио Драги

- МВФ

- нефть

- Обама

- опек+

- оффтоп

- прогноз

- Путин

- Россия

- РТС

- рубль

- рынок

- санкции

- Саудовская Аравия

- США

- трейдинг

- Украина

- ФЕД

- фондовый рынок

- форекс

- ФРС

- фунт

- футбол

- ФЬЮЧЕРСЫ

- Центробанк

- Центробанки

- цены

- цены на нефть

- экономика

- экспорт

- юань